"אנחנו נמצאים כרגע בראלי שסיבותיו אינן ברורות. בין אם זה אפקט סרקוזי-מרקל או סתם ראלי ינואר, אני חושב שהתנודתיות תימשך, ואולי נחווה מימושים בשוק". כך מציין גיא דנש מהלמן אלדובי, שסבור כי זה הזמן להתחיל לאסוף נכסים איכותיים לבניית תיק פנסיוני ארוך-טווח. לדבריו, לאור חוב המדינות האדיר, כדאי להימנע ממח"מ ארוך. בהתאם, בחר דנש לוותר על אג"ח ממשלתיות צמודות במח"מ בינוני (5%) והעלה את רכיב האג"ח הממשלתיות הלא-צמודות בריבית קבועה במח"מ קצר-בינוני, מ-15% ל-20%.

למרות התנודתיות, המניות המומלצות של דנש הפגינו ביצועים יפים ברבעון האחרון. "כשבניתי את התיק, השוק היה ברמות נמוכות יותר. לכן, בכוונה חיפשתי מניות ואג"ח בעלות פוטנציאל גלום, שמתאימות לטווח ארוך יחסית".

מבחינה זו עמד דנש ביעד שלו, ולא ביצע אף שינוי במניות ובאג"ח המומלצות בתיק.

האג"ח עם התשואה הגבוהה ביותר שהומלצה על-ידיו היא אי.די.בי אחזקות ד', שנסחרת בתשואה של 13.79%. התשואה הגבוהה יחסית נובעת מההתחייבויות של בעל השליטה בחברה, נוחי דנקנר, שבתקופה האחרונה נאלץ להגדיל נזילות לטובת התחייבויותיו, בגובה מיליארדי שקלים, לבעלי האג"ח ולבנקים.

- אתה לא מוטרד מההתחייבויות של דנקנר?

"החששות הגדולים לגבי יכולת מיחזור החובות של הטייקונים נכונים, והשוק מתמחר אותם בהתאם. במקביל, חלקם פועלים באופן שיאפשר להם לעמוד בהתחייבויות, וגם נוחי דנקנר מוכר את אחד הנכסים הטובים שלו (כלל תעשיות - ל'א') כדי לשרת את החוב".

ממשיך להמליץ על דלק קידוחים

דנש ממליץ להתעלם מהרעשים בטווח הקצר, ולחפש הזדמנויות שיעניקו את הערך העתידי. במקביל, הוא מעניק חשיבות לפיזור הענפי. "אני משתדל להימנע מחשיפה גדולה לאותו מנפיק, כי ההיסטוריה הוכיחה שגם מנפיקים בדירוג גבוה יכולים להסתבך. לכן, הדירוג אינו מהווה תחליף לבחירת הנכס שמפצה על הסיכון". דנש מציין לדוגמה את אג"ח אדרי-אל, הנסחרת בתשואה של כ-6%, ולה משועבד הנכס המרכזי של החברה בדיזינגוף סנטר: "מבחינתי, כשיש נכס כזה, המנפיק לא רלוונטי - כי גם אם איאלץ לממש אותו - אין בעיה עם זה".

דנש לא ביצע שינויים גם בהרכב המניות, והוא ממשיך להמליץ על דלק קידוחים ורציו (שמהסבב הקודם עלו ב-68.40% וב-59.46% בהתאמה), שכן לדעתו, משק האנרגיה המקומי נמצא כרגע בחיתוליו. בשבוע שעבר הודיעה מועצת הנפט כי לא תאפשר לקבוצת דלק לשעבד את זכויותיה במאגר "לוויתן" - החלטה אשר לפי ההערכות בשוק מסכנת את המשך המימון לפיתוח "תמר", ועלולה לפגוע בלוח הזמנים להזרמת הגז לישראל.

- מהי המשמעות של החלטת מועצת הנפט?

"אני מאמין שהרגולטור יתיישר עם עקומת הלמידה ולכן המימון ייפתר. בשורה התחתונה אנחנו לא רוצים לקבל החלטות שיגרמו לשחקנים הזרים לברוח. אין לי ספק שהתחום הזה ישפיע בצורה מהותית ומשמעותית על עתיד מדינת ישראל, בכל הרבדים".

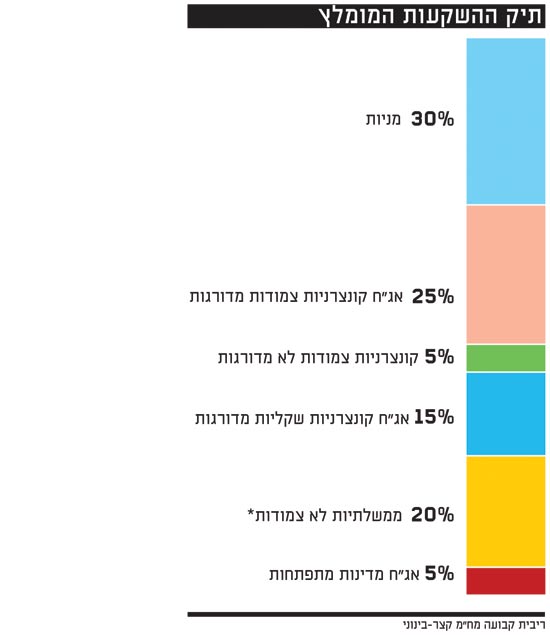

דנש מקצה 30% מהתיק למניות - 60% למניות בארץ והיתר לחו"ל, עם נטייה למדינות מתפתחות. נוסף לכך, הוא מקצה 5% מהתיק לאג"ח מדינות מתפתחות, ומציין כי "שווקים אלה הם קטרי הצמיחה של העולם. אירופה לא יכולה לייצר צמיחה של 4%-5% בשנה, לא משנה איזה פתרון היא תמצא. לעומתה, הכלכלה הסינית באמת מונעת מצמיחה של בנייה והתרחבות. ארה"ב היא היחידה שיכולה להוות תחליף, אבל גם היא נאבקת בבעיות שונות, ולכן אני עדיין מעדיף את השווקים המתפתחים".

המלצה נוספת של דנש היא לשמור על רכיב מזומן לניצול הזדמנויות, בעיקר בשוק הקונצרני. מנגד, הוא ממליץ להימנע מהשקעה בחברות שעיקר פעילותן מוטה למזרח אירופה, בדגש על נדל"ן. בכל הקשור לנדל"ן בארץ, הוא לא מוצא מקום לדאגה: "אחד הדברים שחששו מהם מאוד ב-2011 היה התפוצצות בועת הנדל"ן בין גדרה לחדרה. בפועל, הציבור והבנקים הגדולים הפגינו אחריות. אני לא חושב שיש בועה. אנחנו נמצאים ברמות מאוזנות של היצע-ביקוש; פשוט כל צד מראה מה שנוח לו".

עיקרי ההמלצות גיא דנש

תיק ההשקעות המומלץ גיא דנש

*** האמור אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. לקבוצת הלמן-אלדובי ו/או לכותבים מטעמה אין כל עניין אישי בניה"ע המוזכרים לעיל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.