בעוד אירופה עדיין שקועה במשבר החוב שלה, הכלכלה האמריקנית דווקא מראה באחרונה ניצני התאוששות ומעלה סימני אופטימיות על פניהם של לא מעט מנהלי השקעות ואנליסטים בשוק. כך למשל, בדצמבר האחרון היכה שוק העבודה האמריקני את תחזיות האנליסטים, והציג תוספת של 200 אלף משרות וירידה בשיעור האבטלה ל-8.5%; זאת בניגוד לתחזיות המוקדמות שצפו תוספת של 150 אלף משרות בלבד, ועלייה בשיעור האבטלה ל-8.7%. במקביל, נשמעים יותר ויותר כלכלנים הטוענים, כי חלה התייצבות במחירי הדיור בארה"ב.

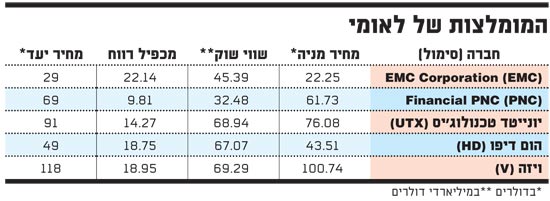

שוק ההון מקדים בדרך כלל את הכלכלה הריאלית, וכך למשל המדדים המובילים בוול סטריט החלו כבר בתחילת אוקטובר האחרון לטפס מעלה. בבנק לאומי החליטו לרכוב על הגל: רוני יונסיאן ואוהד חיים, אנליסטים ממחלקת מחקר ני"ע זרים בלאומי שוקי הון, החלו באחרונה לסקר באופן שוטף רשימת מניות אמריקניות הצפויות, לטענתם, להתעלות על ביצועי המדדים הכלליים, במידה שההתאוששות הכלכלית בארה"ב תמשיך להפתיע לטובה. הם מביאים במיוחד עבור "גלובס" את חמש המניות המומלצות ביותר שלהם לשוק האמריקני.

EMC: נסחרת במכפיל זול

EMC הינה חברת אחסון הנתונים המובילה בעולם. מוצרי החברה ושירותיה מספקים למחלקות IT של חברות פתרונות אחסון, ניהול, ארגון וניתוח מידע.

החשש מהאטה כלכלית, בעיקר באירופה, גרר אחריו סנטימנט שלילי במניה בשנה האחרונה. לקוחותיה של EMC הינם ארגונים אשר נוטים לצמצם את הביקושים בזמן האטה כלכלית. עם זאת, לאורך זמן המובילות של החברה, בשילוב עם התחומים המתפתחים שבהם היא פועלת (כגון וירטואליזציה, ענן וכדומה), מאפשרים לה לייצר צמיחה שלא הייתה מביישת חברות צמיחה צעירות.

בחמש השנים האחרונות צמחו המכירות למניה בכ-12.5% בממוצע, והרווח המדולל למניה צמח באותה תקופה בכ-22%. מניית EMC נסחרה בחמש השנים האחרונות במכפיל ממוצע של 23. כעת היא נסחרת במכפיל צפוי לרווחי 2012 של 15 בלבד.

PNC: בגלל הרווחיות ואיכות האשראי

בנק PNC Financial Services הוא בנק אמריקני, השישי בגודלו בארה"ב במונחי פיקדונות.

הבנק נתפס כשמרני, היודע לנצל הזדמנויות, שהוכיח זאת בעבר. למעשה, ב-2001 מכר הבנק את חטיבת המשכנתאות שלו לוושינגטון מיוטשואל, שקרס במהלך המשבר ונכסיו נקנו בזול על-ידי ג'יי.פי מורגן. כשם ש-PNC זיהה את ההזדמנות למכור עסק רווחי לפני קריסת הסאב-פריים, כך הוא גם ניצל את השפל כדי להתרחב - חטיבת המשכנתאות הנוכחית היא תוצאה של רכישת National Bank City ב-2008.

הבנק, שהציג רווחי שיא ב-2011, ממוצב היטב מבחינת רווחיות, איכות האשראי ואפשרויות הצמיחה לעומת המתחרים. יתרונותיו ביחס לבנקים האחרים בסקטור, החבול ממילא, הופכת את מניית PNC להשקעה אטרקטיבית לדעתנו.

יונייטד טכנולוג'יס: גידול גבוה במכירות

יונייטד טכנולוג'יס היא חברה תעשייתית גלובלית, המייצרת ומשווקת מנועים למטוסים, מערכות התנעה לרכבי חלל, מעליות שירות ועוד.

מכירותיה באסיה פסיפיק ובשווקים המתעוררים צפויות להמשיך לצמוח בקצב דו-ספרתי נמוך. שיפור מסוים בתמונת המאקרו בארה"ב - השוק הגדול של החברה, מספק מקור נוסף לאופטימיות.

לחברה היסטוריית ביצועים מרשימה ועקבית של גידול במכירות וברווחים, אשר גבוה מהנהוג בתעשייה. הדבר בא לידי ביטוי במחיר מניה, שיותר מהכפיל את עצמו במהלך העשור האחרון, בזמן שמדד S&P 500 קפא על מקומו. החברה נסחרת במכפיל רווח של 13.7 בלבד - נמוך מהממוצע ההיסטורי.

יונייטד טכנולוג'יס צפויה להרוויח 6.13 דולר למניה ב-2012. מכפיל של 15 על רווחי החברה הצפויים, מוביל אותנו למחיר יעד למניה של 91 דולר, הגבוה בכ-22% ממחירה הנוכחי.

הום דיפו: יוצאת מהמשבר

חברת הום דיפו מפעילה רשת חנויות בשיטת "עשה זאת בעצמך", ו-95% ממכירותיה הן ברחבי ארה"ב וקנדה. שוק הנדל"ן האמריקני עדיין לא התאושש ממשבר 2008, והוא אחד הסקטורים המדוכאים בארה"ב. עם זאת, עודפי ההיצע מתנקים בהדרגה. מדי שנה נוספים לארה"ב 1.2 מיליון משקי בית, אך במהלך שלוש שנים האחרונות התחלות הבנייה נעו סביב רמת ה-600 אלף משקי בית בלבד. כעת, אינדיקטורים שונים בתחום הנדל"ן מתחילים להצביע על התייצבות והתאוששות עתידית.

בשונה מחברות הבנייה, הנסחרות במכפילי מכירות הקרובים לשיא של כל הזמנים, הום דיפו צפויה ליהנות אף היא מהתאוששות הסקטור. בנוסף, היא נסחרת במכפיל גבוה רק במעט ביחס למכפיל החציוני הרב-שנתי (18.14 לעומת 16.4). אנו צופים התרחבות נוספת של המכפיל, והתאוששות ברווחים במהלך השנתיים הקרובות - תהליך אשר אופייני לחברות בסקטור מחזורי היוצאות ממשבר.

ויזה: תמשיך לגהץ

ויזה היא החברה הגדולה בעולם לסליקת כרטיסי אשראי, אולם להבדיל מהתפיסה המקובלת, היא אינה ספקית אשראי, ולמעשה היא חברת טכנולוגיה.

החברה צפויה ליהנות ממגמה ארוכת טווח של מעבר מתשלום במזומן לתשלום בכרטיסי אשראי, וטענה זו נתמכת על-ידי שני תהליכים שלובים: עיור וגידול במעמד הביניים. התרחבות "העוגה" של ויזה היא רק פרמטר חיובי אחד. יתרון נוסף של החברה הוא המינוף התפעולי הגבוה שבו היא פועלת, שכן כל הכנסה גוררת אחריה הוצאות שוליות, אשר הולכות ופוחתות.

האיומים הרגולטוריים בארה"ב כבר מאחוריה, אבל המעמד הדואופולי של ויזה (יחד עם מאסטרקארד) נותר בעינו.

החברה נסחרת במכפיל של 17 לרווחי השנה הבאה. מכפיל של 20 לרווח הצפוי בשנת 2012 מוביל אותנו למחיר יעד של 118 דולר - פרמיה של כ-16% על המחיר הנוכחי.

ההמלצות של לאומי

*** הסקירה בוצעה על בסיס מידע ונתונים ציבוריים ועליהם בלבד. ללאומי עשוי להיות עניין בתאגיד הנסקר. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.