"הטענות נגדנו לא מוצדקות", אומר לנו מנהל גוף מוסדי גדול. "הפכו אותנו לאויבי העם, למשמידי החיסכון הפנסיוני של אלמנות ויתומים", אומר מנכ"ל אחר. "יש עליהום לא מוצדק ואתם, התקשורת, מלבים אותו", מסכם שלישי.

נכון, מסכים כל אחד מהם, בעבר היו למוסדיים כשלים במתן אשראי, אבל הסדרי החוב שמבשילים עכשיו נובעים מטעויות שנעשו בתקופה שבין 2006 ל-2008. אז מערכות האשראי של המוסדיים היו בחיתוליהם, עשינו טעויות ולמדנו תוך כדי תנועה.

ואיך אתם מתנהלים כעת, אנחנו שואלים. "היום המצב שונה לגמרי", הם עונים. "הלקחים הופקו, המערכות מתורגלות, בעלי התפקידים מקצועיים, כל אחד יודע את עבודתו. יישמנו את מסקנות חודק, ובמתן אשראי וניהול סיכונים אנחנו טובים כמו הבנקים, אולי אפילו יותר. שוק האשראי החוץ בנקאי מקצועי מאי פעם".

האמנם? האם באמת למדו המוסדיים, מנהלי חסכונות הציבור (בקופות גמל, קרנות פנסיה וחברות ביטוח) את הלקח? האם הטיפול שלהם באשראי מקצועי יותר? לא בטוח, אבל אין ספק שהביטחון העצמי של הגופים המוסדיים - בעיקר של חברות הביטוח הגדולות - ביכולתם להעניק אשראי כמו בנקים, מרקיע שחקים. אין הוכחה טובה יותר לכך מהנתונים שהציגה מעלות S&P, בעבודה לסיכום שוק האשראי החוץ בנקאי בשנת 2011.

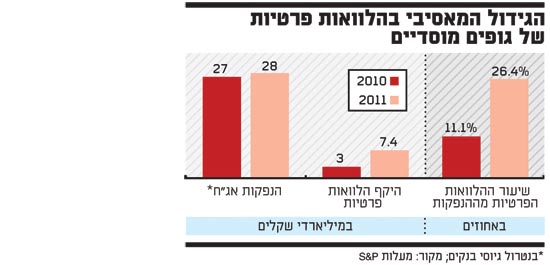

מהנתונים עולה כי היקף ההלוואות הפרטיות, כלומר עסקאות ישירות בין פירמה לגוף מוסדי המעניק לה אשראי ישירות (לא באמצעות אג"ח), זינק בשנת 2011 פי 2.5, והגיע ל-7.4 מיליארד שקל בהשוואה ל-3 מיליארד שקל בכל אחת מהשנים 2010 ו-2009. במילים אחרות, היקף העסקאות הישירות שביצעו המוסדיים ב-2011, גבוה מההיקף המצטבר של העסקאות הללו בשנתיים הקודמות.

"השינוי המשמעותי השנה בשוק האשראי החוץ בנקאי הוא גידול של יותר מפי 2 בהיקף ההלוואות הפרטיות שנתנו הגופים המוסדיים לסקטור העסקי", כותבים ב-S&P במעלות. "(זהו) שינוי במקורות המימון שמבליט את הגידול המשמעותי והמעבר להלוואות פרטיות. כיום אנו רואים מגמה ברורה של מעבר למימון חברות על ידי גוף אחד או שניים Tailor Made (בהתאמה אישית, ע' פ', ע' א')".

במעלות מסכמים באזהרה: "לאור החלק המשמעותי שמהווה כיום אפיק ההלוואות הפרטיות ופוטנציאל הגידול שלו, ראוי לשים לב להתפתחויות ולמאפיינים באפיק זה, שחלק מהמאפיינים שלו אינם שקופים וידועים, ואינם מתפרסמים לציבור באופן שוטף". יחד עם זאת, צריך לזכור כי באופן טבעי עסקאות מהסוג הזה אינן נדרשות בהכרח לדירוג, ולכן הן עשויות לפגוע בעסקי חברות הדירוג.

"למוסדיים יותר קל עם לווה אחד"

הלוואות ישירות לפירמות הן מאפיין של בנק. אמנם, תמיד היו מוסדיים שנתנו הלוואות ישירות - למשל, הפניקס בניצוחו של אריה עובדיה או מגדל בתקופה בה ענת לוין ניהלה את ההשקעות - אבל אז זה היה בשוליים. כעת זוהי פרקטיקה מקובלת בגופים מוסדיים רבים, והמספרים מוכיחים זאת: 26% מהנפקות האג"ח (בנטרול גיוסי בנקים) בשנת 2011 היו הלוואות פרטיות, בהשוואה ל-11% מהן בשנת 2010.

מנכ"לית מעלות S&P, רונית הראל בן זאב, מסבירה ל"גלובס" מה מעודד את המגמה הזאת: "בהלוואות פרטיות חלק מדרישות חודק לא נדרשות ליישום, אז נוח יותר למוסדיים להשתתף בהן. כמו כן, מבחינת החברה, נוח לה להסכים לדרישות מסוימות כאשר היא צריכה להתמודד עם לווה אחד, ולא עם קבוצת לווים כמו בהנפקת אג"ח".

- את יכולה לתת דוגמה?

"בנושא הקובננטס יותר קל להתמודד כאשר בצד השני יש לווה אחד. במידה שחורגים מהן, קל יותר להגיע להסכמה על ריכוכן אם בצד השני יש גוף אחד, מאשר במו"מ עם הרבה מחזיקי אג"ח".

- מה דעתך על הצמיחה החדה בתחום הזה?

"הבעיה המרכזית היא שאין לנו מספיק נתונים על מאפייני ההלוואות האלה. אם בעבר ניתחנו את שוק האשראי, אפיינו סקטורים, והסתכלנו לפי רמות הדירוג, הרי שכאן הנתונים לא מתפרסמים. לטעמי, צריך לפרסם נתונים מסודרים על היקף האשראי החוץ בנקאי וההלוואות הפרטיות. צריך לבקר, לבדוק ולעקוב אחרי היקפי האשראי, על אחת כמה וכמה כשהתחום מתאפיין בגידול מאסיבי".

סיבה לדאגה

אז האם יש סיבה לדאגה? לטעמנו כן. המהירות בה צמחו ההלוואות הפרטיות, חוסר הנזילות בשוק והיעדר השקיפות, מדליקים אור אדום. האם השוק והרגולטורים ערוכים לטפל בכך?

הבנקים מטפלים שנים ארוכות במתן אשראי בהיקפים גדולים, ולאורך התקופה פיתחו מנגנונים מתאימים, ואילו המוסדיים עדיין רחוקים מאוד מכך. בניהול אשראי יש שלושה שלבים. הראשון הוא שלב מתן האשראי, בו המוסדיים למדו רק באחרונה מושגים כמו קובננטס ובטוחות. אבל השלבים הבאים יותר קריטיים: ניהול האשראי - כלומר, מעקב רציף אחרי התנהלות הלווה ובדיקת מצבו באופן שוטף - וגביית האשראי במצב של בעיה, כלומר טיפול בחוב בעייתי. שני אלה מצריכים עבודה אפורה, סיזיפית, תובענית במשאבים ולא מתגמלת. האם המוסדיים כבר פיתחו את היכולות הללו?

המוסדיים יכולים להמשיך ולהתגאות כמה הם מצטיינים בניהול אשראי, אבל יש הבדל משמעותי בין גוף מוסדי לבנק. כשבנק נאלץ למחוק אשראי בעייתי, ההפסד נרשם בדוח הרווח וההפסד שלו ויורד מההון העצמי. כשהמוסדי מפסיד, ההפסד נרשם בתשואת קופת הגמל או קרן הפנסיה ויורד מכספי העמיתים. כך שהמכה מבחינת הגופים האלה פחות כואבת, מה שעלול להביא לכך שידם על ההדק תהיה קלה יותר.

יתרה מזאת, לציבור יש כלים לדעת מהי איכות האשראי הבנקאי כי הבנקים מדווחים באופן שוטף על ההפרשות לחובות מסופקים. אבל לאיש אין מושג כמה מפסידים המוסדיים במתן אשראי. הם לא פועלים בשקיפות, אין שום דיווח שמסביר לחוסכים כי התשואה במקור הייתה 6% אך 1.5% ממנה קוזז כי מחקנו כך וכך מיליוני שקלים בגלל הפסדים מאשראי.

כך שמנהלי הגופים המוסדיים צודקים: אנחנו אכן באים אליהם כיום בטענות על טעויות שנעשו לפני ארבע וחמש שנים. אבל האשראי שניתן כעת - בצורה לא מספיק זהירה, לטעמנו - עלול להיות זה שבגינו נבוא אליהם בטענות על הסדרי החוב של שנת 2015.

הגידול המאסיבי בהלוואות פרטיות של גופים מוסדיים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.