מה לעשות עם הכסף הפנוי כדי לקבל עליו תשואה סבירה ומובטחת? השאלה הזאת מעסיקה כבר חודשים ארוכים לקוחות שמחפשים אפיקי חיסכון סולידיים, במיוחד לאור העובדה שריבית בנק ישראל תרד ב-1 בפברואר ברבע אחוז ל-2.5%.

את התשובה לפיקדונות שקליים הם ימצאו דווקא בבנקים הקטנים, הקוראים ללקוחות כל הבנקים להזרים אליהם את כספם בתמורה לריבית שנתית של 2.5%-3.4%, בתוכניות לשנה עד 3 שנים.

בבנקים הגדולים, לעומת זאת, הריבית פחות אטרקטיבית: 1.15%-1.5% לפיקדון של 50,000 לתקופה של שנה, ו-0.20%-0.60% לתקופות קצרות (חודש-שלושה חודשים).

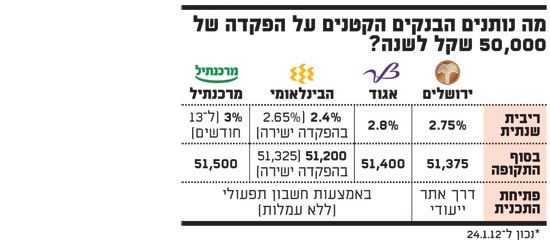

בדיקת "גלובס" מגלה כי נכון לרגע זה, בנק ירושלים מעניק את הריבית הטובה ביותר בשוק, משום שהיא אינה מוגבלת בזמן או בסכום ועומדת על 2.75%. עכשיו הכדור אצל הלקוחות - האם הם ייצאו מהקיבעון של ניהול כל הפעילות הבנקאית שלהם תחת קורת-גג אחת?

התחרות בזירת הפיקדונות השקליים התחממה לאחרונה, כאשר דווקא בנק קטן זיהה את מלכוד הריבית הנמוכה כפוטנציאל לגיוס לקוחות. הבנקים האחרים הגיבו, אלא שבתוכניות שהם מציעים יש סייגים הכוללים הגבלה של סכום הפיקדון ומשך ההפקדה (ראו בהמשך).

כמה מקבלים על הפקדה של 50,000 לשנה? בבנק מרכנתיל תוכנית סגורה ל-13 חודשים תתורגם לתוספת של 1,500 שקל לקרן (3% ריבית); לפי בנק ירושלים התוספת היא 1,375 שקל (2.75% ריבית); לפי בנק אגוד (2.8%) מדובר על תוספת של 1,400 שקל; ובבנק הבינלאומי בהפקדה ישירה התוספת היא 1,325 שקל (2.65%). לעומת זאת, ריבית הבנקים הגדולים, שתעמוד במקרה הטוב על 1.5% לתקופה של שנה, תניב כ-750 שקל ריבית על הקרן.

מה מציעים הבנקים?

* בנק ירושלים: הבנק יצא בהכרזה על "שינוי השיטה" בענף הפיקדונות ללקוחות הפרטיים. בעוד שהבנקים האחרים נוקטים בשיטת המינימום, כפי שהגדירו בבנק ירושלים, ולפיה הם מעניקים על פיקדונות שקליים פרמיה של כ-20% מגובה הריבית של בנק ישראל, מתחייב בנק ירושלים לכלל הציבור לריבית בשיעור של לפחות 80% מריבית בנק ישראל - העומדת כיום על 2.75% (ותרד ל-2.5% ב-1 לפברואר), לפיכך מדובר בריבית שנתית של 2.25%.

עד להודעה חדשה מעניק הבנק 100% מריבית בנק ישראל לפיקדונות בכל סכום, לכל תקופה ולכל סוגי הלקוחות. לצד בשורה השקיפות והבהירות של הדברים, הבשורה הנוספת היא שיטת הפקדה קלה דרך אתר אינטרנט ייעודי, בהליך שנמשך דקות ספורות.

* בנק אגוד: זה מכבר בישר הבנק על ריבית של 3.3% לפיקדונות שקליים. אלא שמדובר על מבצע התקף עד 10.2 ולפיקדונות בגובה של 50,000 שקל עד מיליון שקל למשך שנתיים, ללא תחנות יציאה. תוכנית לשנה כוללת ריבית שנתית אטרקטיבית של 2.8%.

גם שיטת ההפקדה שונה: המפקידים, שלא נדרשים לנהל את חשבונם בבנק אגוד, נדרשים לסור לסניפי הבנק, לפתוח חשבון תפעולי (ללא עמלות) ולהפקיד את כספם שם.

* בנק מרכנתיל: מציע תוכנית ל-13 חודשים בהפקדה חד-פעמית וללא תחנות יציאה בריבית שנתית של 2.77% (3% לכל התקופה). ההצעה פונה ללקוחות כל הבנקים לפיקדונות מ-10,000 שקל. ב-29.1 הריבית תתעדכן ל-2.75%. ההליך כולל פתיחת חשבון עו"ש תפעולי (ללא עמלות). ההפקדה אפשרית טלפונית.

* הבנק הבינלאומי: שלא במסגרת קמפיין או מבצע מוגבל בזמן, מציע הבנק הבינלאומי ריבית של 2.4% לתקופה של שנה לפיקדונות מ-10,000 שקל. את הפיקדון פותחים באמצעות חשבון השקעות שאינו מתנהל כחשבון עו"ש בהיבט העמלות.

בהפקדה ישירה תינתן תוספת של 0.25% לפיקדונות לשנה ויותר, ביחס לריבית הטבלה. (הריביות תקפות גם לבנק פאג"י).

* בנק יהב: ככל שעולה תקופת ההפקדה, עולה הריבית: נכון להיום, בנק יהב מציע את הריבית הגבוהה ביותר, 3.4% לשנה, אולם מדובר על פיקדונות של 200 אלף שקל לפחות לתקופה של שלוש שנים ללא תחנות יציאה.

הרעיון הוא, כפי שמנמקים בבנק, שמדובר בחלופה סולידית לתקופה בה תימשך הורדת הריבית במשק. הפיקדון מיועד לכל לקוחות הבנקים ותקף עד להודעה חדשה. לצורך העברת הפיקדון יש לפתוח חשבון השקעות או חשבון עו"ש.

* בנק דיסקונט: מציע פיקדון הפוך לכלל לקוחות הבנקים. מדובר על תוכנית לפיה הריבית ללקוח עולה ככל שריבית הפריים יורדת לפי תחשיב קבוע במשוואה. נכון להיום מדובר על ריבית של 1.30% לפיקדונות מ-5,000 שקל ולתקופה של חצי שנה ללא תחנות יציאה.

שינוי תפיסה

האינטרסים של הבנקים ברורים: גיוס כספים ולקוחות. "אנחנו בנק קטן, מאותגר ורעב שרוצה להתמקד במשקי-הבית", אמר אורי פז, מנכ"ל בנק ירושלים, בעת השקת התוכנית, והבטיח כי "מעת לעת נצ'פר בריבית בשיעורים של 90% ו-100% מזו של בנק ישראל".

לדבריו, לא מדובר במבצע או בגימיק אלא בשיטה: ההבטחה שלנו לתת תמיד לפחות 80% מריבית בנק ישראל בשקיפות מלאה וללא אפליה בין הלקוחות".

רק הזמן יוכיח אם יעמוד בהבטחתו, ובינתיים, זה 3 חודשים שהתוכנית פועלת כפיילוט. בבנק מדווחים שעד כה כמה אלפי לקוחות הפקידו סכומים שונים - מאלפי שקלים ועד יותר ממיליון שקל.

העברת הכסף מתבצעת כאמור דרך אתר אינטרנט ייעודי. לאחר הזנת הפרטים האישיים ופרטי הבנק, מקבל הלקוח טופס המורה לבנק שלו לבצע את ההעברה בסכום הנקוב. פעולה זו כרוכה לרוב בריבית של 5-6 שקל.

בבנק אגוד מנמקים את המהלך כרצון להגדיל את נתח הצרכנים הפרטיים. "הציבור חייב להבין שגם לבנקים הבינוניים יש מה למכור. ידוע שהמעבר לבנק אחר כולל חסמים אלא שכאן השינוי הוא תפיסתי: אפשר להישאר בבנק שלך וליהנות מתוכניות של בנק אחר", אמר חיים פרייליכמן, מנכ"ל בנק אגוד.

עומדים על המקח

כללי הבנקאות מחייבים את הבנקים להציג בכל סניפיהם את לוח שיעורי הריבית על הפיקדונות, אך הריביות הנקובות בטבלה הן לא סוף פסוק, אלא להפך - נקודת פתיחה שממנה צריך להמשיך ולהתמקח.

בבנק מזרחי-טפחות, למשל, סירבו לספק לנו לצורך כתבה זו את שיעורי הריבית בטבלה, תחת ההסבר כי המספר הזה אינו משקף את הריבית המוענקת בפועל. כך גם בבנק אוצר החייל, שם הסבירו כי הריבית משתנה בהתאם למועדון הלקוחות אליו משתייך הלקוח. כך או כך, לקוח נבון יידע גם להשתמש במבצעי הבנקים האחרים כקלף מיקוח.

חוסכים על אוטומט

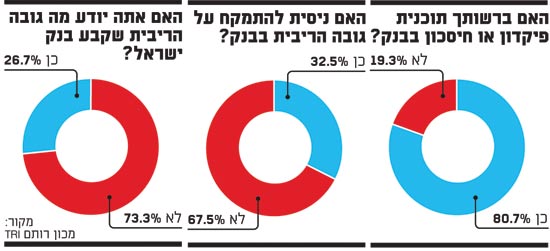

3 מכל 4 ישראלים מחזיקים בפיקדון או בתוכנית חיסכון, כאשר 30% מחזיקים רק בתוכנית חיסכון. ריבית הפיקדונות נסמכת על הריבית שקובע בנק ישראל, אלא של-73% מהנשאלים אין מושג מהי הריבית העדכנית - כך לפי סקר שערך מכון המחקר רותם TRI עבור בנק ירושלים.

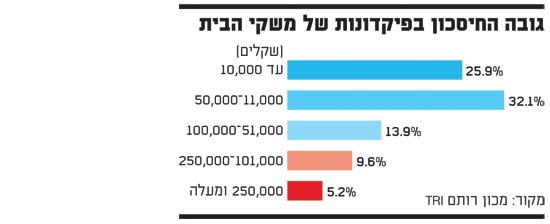

כ-10% מהנשאלים דיווחו על פיקדונות של עד 250 אלף שקל ול-5% סכום הגבוה מכך, אך רבע מהפקדונות יחסית קטנים - עד 10,000 שקל, וכמעט שליש מהם נעים בסכומים שבין 10,000 ל-50,000 שקל.

את החשיבות שבעמידה על המקח גם במוצרים פיננסיים רוב הציבור לא הפנים. לפי הסקר, 68% מבעלי הפיקדונות לא ניסו להתמקח על הריבית שנתן להם הבנק.

לא רק בסופר: גם בבנק צריך להשוות, להתמקח ולמקסם רווחים / דפנה הראל-כפיר

בדיוק כמו רשתות המזון ובדיוק כמו חברות הסלולר - הבנקים בישראל הם ספקים, נותני שירותים. ובדיוק כמו שקית חלב או טלפון סלולרי - פיקדונות בבנק הם מוצר. גם הלקוחות הם אותם לקוחות, ובכל זאת - נראה שכשמגיעים לתחום הפיננסי הם שוכחים את כל מה שהם יודעים על מיקוח, על כדאיות ועל סקר שווקים.

כשרמי לוי מוכר עוף בשקל - הלקוחות נוהרים, אבל כשבנק מסוים מציע ריבית גבוהה משמעותית מזו שמציע בנק אחר - מעטים ממהרים לנצל את ההצעה הנדיבה.

למה? הסיבה הראשונה נעוצה כנראה בבורות. המילים "ריבית", "פיקדון" ו"תשואה" הרבה פחות שגורות בפינו מאשר המילים "סלולרי" ו"קוטג'". המשמעות פחות ברורה לנו, והמעקב אינו רציף.

הבורות גם נוגעת לחוסר הבנה בסיסי הרלבנטי במיוחד לנושא הנמצא בלב התחרות בימים אלה - אדם לא חייב להיות לקוח של הבנק כדי לפתוח פיקדון בבנק אחר. נראה כי מעטים הפנימו את המסר הזה, שהם אינם חייבים לנהל את כל הפעילות הבנקאית שלהם באותו בנק, ואפילו להפך - אין שום סיבה לעשות זאת.

הסיבה השנייה היא רתיעה, והיא נובעת במידה רבה מאותה בורות. כשאדם חש שהוא אינו מתמצא בתחום כלשהו, הוא מעדיף לשמור על סוג של שקט תעשייתי ונוטה לקבל כמובן מאליו את מה שמכתיבים לו.

הסיבה השלישית היא עצלות. גם הסיבה הזאת קשורה קשר ישיר לסיבות הקודמות, שכן אותה בורות ואותה רתיעה מובילות רבים לאמץ גישה עצלנית - הלקוחות לא אוזרים כוח ללכת ולהתעמת עם אותם מושגים מרתיעים ועם אותם פקידים שהם תלויים במוצא פיהם.

ובכל זאת, אין לנו להלין אלא עצמנו. מי שרץ בין סופר לסופר כדי לחסוך 20 שקל על ק"ג עוף - מוטב לו שישקיע מעט מאמץ וירוץ גם בין הבנקים. ולא סתם ירוץ, אלא גם יתמקח.

מה נותנים הבנקים הקטנים על הפקדת של חמישים אלף שקל לשנה

גובה החיסכון בפיקדונות של משקי בית

פיקדון או חיסכון בנק

הריבית המוצעת בבנקים לפקדונות שקליים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.