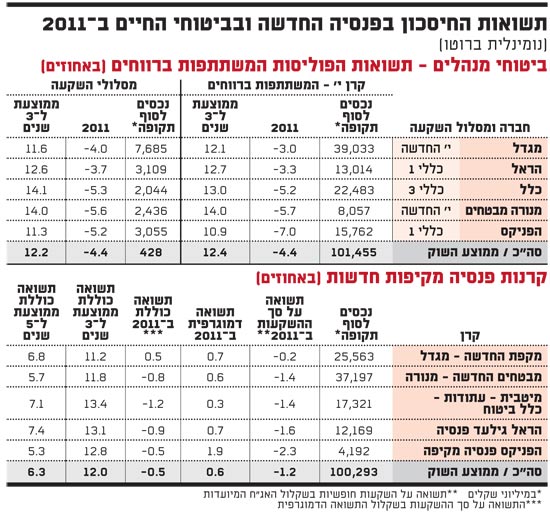

שנת 2011 הייתה השנה של קבוצת הביטוח מגדל בכל הנוגע לתשואות באפיקי החיסכון הפנסיוניים של ביטוחי המנהלים ובקרנות הפנסיה החדשות המקיפות. מגדל, שכספי העמיתים שלה מנוהלים על-ידי עומר קרייזל, רשמה ב-2011 תשואה כוללת חיובית בקרן הפנסיה שבניהולה - מקפת החדשה - בעוד שמתחרותיה הגדולות רשמו בתקופה זו תשואה שלילית.

עם זאת, התשואה השנתית הגבוהה ביותר בשוק ביטוחי המנהלים - בפוליסות המשתתפות ברווחים, המוכרות גם כקרן י' הישנה - נרשמה אצל אחת מהחברות הקטנות: אליהו. החברה, שמנהלת נכסים בהיקף לא משמעותי של כ-771 מיליון שקל, היא היחידה מקרב חברות הביטוח שהציגה תשואה חיובית בפוליסות המשתתפות ברווחים שנמכרו עד 2004. בפוליסות מסלולי ההשקעה הנמכרות מאז 2004, חוברת לאליהו גם ביטוח ישיר, שמציגה תשואה חיובית לעומת שאר הענף - שמציג תשואות שליליות שנבעו מהירידות החדות שחלו בשוקי ההון.

עם זאת, החיסכון הפנסיוני הנו חיסכון לטווח ארוך, הנמשך על פני עשרות רבות של שנים. בהסתכלות לטווחים ארוכים יותר עולה כי מגדל והכשרה ביטוח (בקרב החברות הקטנות) בולטות לחיוב בביטוחי המנהלים, כשבסה"כ רואים עוד חברות שמצטיינות בפרקי זמן שונים.

מגדל מובילה במשתתפות

מגדל מנהלת את תיק ביטוחי המנהלים הגדול בענף, ובמסגרתו מנוהלים נכסים של כ-39 מיליארד שקל בקרן י' הישנה. במהלך 2011 רשמה החברה תשואה שלילית של 3%. במקום השני מקרב הגדולות ב-2011 ניצבת הראל, המנהלת נכסים בהיקף של כ-13 מיליארד שקל ומציגה תשואה שנתית שלילית של 3.2%.

בענף כולו, שבמסגרתו מנוהלים בסך הכול נכסים בהיקף של כ-101.5 מיליארד שקל, התשואה השנתית הממוצעת עמדה על מינוס 4.4%. בפוליסות מסלולי ההשקעה, שרק אליהן יכולים להצטרף מבוטחים חדשים, התשואה הממוצעת עמדה על מינוס 4.4% .

התשואה החלשה ביותר בפוליסות המשתתפות ברווחים נרשמה בתיקי המבוטחים של קבוצת הביטוח הפניקס, שרשמה ב-2011 תשואה שלילית של קצת פחות מ-7%.

בדירוג התשואות בפוליסות המשתתפות ברווחים לשלוש השנים האחרונות התשואה הגבוהה ביותר הושגה בקרן י' של מנורה מבטחים, כשאחריה ניצבת כלל ביטוח. בדירוג התשואה לחמש השנים האחרונות מגדל מובילה, בעוד שכלל שנייה והפניקס אחרונה.

גם מנוף בולטת

בדירוג תשואות הפנסיה התמונה לכאורה שונה מאשר בביטוחי המנהלים בכל הנוגע לסוגרת הטבלה. בבחינת התשואה הכוללת של הקרנות עולה שהפניקס הציגה את התשואה השנייה בטיבה אחרי מקפת החדשה של מגדל, שמציגה את התשואה החזקה ביותר מקרב הקרנות הגדולות, עם תשואה שלילית של 0.2% בלבד. חמש קרנות הפנסיה הגדולות אוחזות בכ-96% מהשוק.

ואולם, בניכוי התשואה הדמוגרפית - שבמקרה של הפניקס הייתה חריגה מאוד כלפי מעלה (מה שהיטיב מאוד עם התשואה הכוללת שהציגה), עולה שהתשואה השנייה בטיבה בשוק הפנסיה המקיפה החדשה ב-2011 הייתה דווקא בקרן הפנסיה הגדולה בשוק, מבטחים החדשה, שהציגה תשואה של מינוס 1.4%, בדומה למיטבית-עתודות של כלל ביטוח.

הפניקס, לעומת זאת, מציגה תשואה שלילית של 2.3%, וסוגרת את הטבלה מבחינת הגדולות, בדומה לשתי הקרנות של איילון (מגדל זהב עם מינוס 2.3% ופסגה עם תשואה של מינוס 2.2%) וטוב רק במקצת מסוגרת הטבלה - הקרן של הלמן אלדובי עם תשואה שלילית של 3.5%.

אגב, עוד קרן הציגה תשואה דמוגרפית יוצאת דופן וחריגה, שסייעה לה מאוד עם התשואה הכוללת ב-2011: מנוף של הראל, שהציגה תשואה דמוגרפית חיובית של 2.1%. מנגד, רק קרן אחת הציגה בשנה שעברה תשואה דמוגרפית שלילית: קרן דש פנסיה, לשעבר יובלים, שרשמה ב-2011 תשואה דמוגרפית של מינוס 0.3%.

בדירוג התשואה הכוללת לטווח ארוך יותר, של שלוש השנים האחרונות, המובילה היא קרן מיטבית-עתודות של כלל ביטוח כשהראל גילעד השנייה ומקפת החדשה של מגדל דווקא אחרונה. מנגד, בדירוג החמש-שנתי, להראל גילעד התשואה הגבוהה ביותר ומיטבית-עתודות השנייה, כשהפניקס פנסיה סוגרת את הרשימה מקרב חמש הגדולות.

תשואות החיסכון בפנסיה החדשה ובביטוחי החיים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.