מדד ת"א 25 הוסיף לערכו כ-8% מאז שיניב קורן, מנהל ההשקעות באקסלנס, התארח במדור זה באוקטובר האחרון - 3% מתוכם רק במהלך ינואר. אך למרות המומנטום החיובי, הנחות העבודה של קורן נשארו כשהיו: "השווקים לא ייכנסו להאטה ממושכת ולמיתון ארוך, אבל נראה כי בטווח של השנה וחצי הבאות צפויה האטה מסוימת, שעלולה לפגוע בפעילות חלק מהחברות". לדעתו, הגורמים שהשפיעו על השווקים הפיננסיים בחודשים האחרונים, ביניהם החששות מפני משבר החובות ומצבה של המערכת הבנקאית באירופה, כמו גם תחזית צמיחה נמוכה בעולם ומצב גיאופוליטי רגיש בישראל, ימשיכו ללוות אותנו גם במהלך 2012, ולכן הוא סבור כי "שם המשחק נשאר תנודתיות".

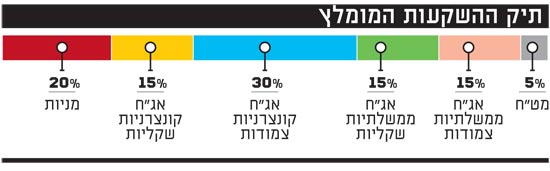

קורן בחר שלא לבצע שינויים בתיק, והותיר את הקצאת הנכסים ללא שינוי. האפיק הקונצרני, שלו הוא מקדיש 45% מההחזקות בתיק, עדיין מהווה, להערכתו, את אחת מהזדמנויות ההשקעה האטרקטיביות כיום, למרות העליות שרשם מתחילת השנה.

מבין אג"ח המומלצות של קורן בולטת יחסית אג"ח שלמה החזקות י"ב, הנסחרת בתשואה של כ-7% - גבוה לעומת האג"ח המומלצות האחרות. "האיגרת נסחרת במרווח יפה מהממשלתי, והמחיר מגלם את הפחד מרגולציה בתחום. אני מאמין שהמרווח מפצה על הסיכון, בייחוד מאחר שיש שעבוד. סה"כ מדובר בחברה שהיא מובילת שוק, ובמקרה הצורך היא גם יכולה להתייעל".

"המרווח מהווה פיצוי הולם"

קורן ממליץ על אג"ח קונצרניות בדירוג השקעה A ומעלה במח"מ עד 3.5 שנים.

- מה הסיבה להעדיף אג"ח אלו על פני הלא מדורגות?

"יש הזדמנויות גם באג"ח אחרות, אבל אני לא חושב שיש בכך צורך. מרווח של 4% מאג"ח ממשלתיות זה בהחלט יפה, וכשאומרים שהמרווחים נפתחו זו בדיוק הכוונה. במרווחים כאלה של דירוג A המרווח מהווה פיצוי הולם, ומאחר שמדובר בחברות טובות, אני מוצא את אותן כאטרקטיביות".

קורן ממשיך להמליץ על אג"ח ממשלתיות במח"מ 4 שנים בהיקף של 30% מהתיק, המחולקים שווה בשווה בין אג"ח ממשלתיות צמודות לממשלתיות שקליות. להערכתו, על אף המדדים הנמוכים הצפויים בחודשים הקרובים, הירידה בציפיות האינפלציה בעת האחרונה מחזירה את האטרקטיביות שבהשקעה באפיקים צמודי המדד.

כ-20% מהתיק הוא מקצה לטובת האפיק המנייתי (רבע מתוכו לחו"ל), כאשר הדגש הוא על ראייה ארוכת-טווח ובחירת מניות ספציפיות, ולא ברמה סקטוריאלית. "אנחנו מעדיפים מניות של חברות יציבות ורווחיות, המספקות תזרים מזומנים חזק לאורך זמן".

כמו כן, הוא ממשיך להמליץ על אותן מניות כמו בסבב הקודם. שתיים מהן, כלל תעשיות ואלוני חץ, השיגו מאז תשואה נאה (כ-17% וכ-19%, בהתאמה).

- האם לא הגיעה העת לממש רווחים במניות אלו?

"מניית כלל תעשיות עדיין מומלצת להחזקה לאור הדיסקאונט במחירה לעומת שווי הנכסים של החברה, וזאת לצד ניסיון מכירת החברה על-ידי בעלת השליטה, אי.די.בי, במחיר גבוה ממחירה כעת. אלוני חץ מחזיקה נכסים בפיזור גיאוגרפי נרחב ובשיעורי תפוסה גבוהים, מייצרת תזרים שוטף ויציב ונראה כי היא מוכנה גם לתרחיש של סייקל שלילי מבחינת איתנותה הפיננסית, מה שלהערכתי מאפשר לה לבצע רכישות נכסים במחירים נמוכים בעתות משבר".

להמשיך להחזיק במניית בזק

מנגד, מניה מומלצת אחרת של קורן, בזק, רשמה מאז הסבב הקודם ירידה בשיעור של כ-4%, אולם קורן ממליץ להמשיך ולהחזיק גם בה. "להערכתנו, יש לנצל את החולשה במחיר מניית בזק, שירדה מתחילת 2011 בכ-30%. את החולשה במניה ניתן לייחס לאיומים הרגולטוריים המרחפים מעל ענף התקשורת ככלל ועל החברה בפרט, ואלו לדעתנו כבר מגולמים במחיר הנוכחי. מדובר בחברה יציבה מאוד, רווחית ובעלת תזרים חזק, שלהערכתנו צפויה להמשיך ולחלק דיבידנדים גבוהים בעתיד".

- מה לגבי מניות בנקים?

"אנו עדיין סבורים כי יש להחזיק במניות הבנקים במשקל שוק בלבד, למרות מכפילי ההון הנמוכים כיום. לדעתנו, הדרישות הצפויות להגדלת הלימות ההון, בשילוב עם ההאטה הצפויה במשק, יביאו את הבנקים להציג תשואה נמוכה על ההון, דבר הגלום כיום במחיר המניות".

עיקרי הממלצות

- להתמקד באג"ח קונצרניות בדירוג השקעה A ומעלה במח"מ עד 3.5 שנים

- באפיק הממשלתי: אג"ח במח"מ 4 שנים המחולקות שווה בשווה בין אג"ח צמודות לשקליות

- לנצל את החולשה במחיר מניית בזק, שירדה מתחילת 2011 בכ-30%

- להחזיק במניות הבנקים במשקל שוק בלבד, למרות מכפילי ההון הנמוכים

תיק ההשקעות המומלץ של יניב קורן

*** הכתבה אינה מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. לכותב אין עניין אישי בנושא הכתבה. קרנות נאמנות בניהול אקסלנס ו/או חברות מקבוצת אקסלנס מחזיקות ו/או עשויות להחזיק ני"ע ונכסים פיננסים המוזכרים בכתבה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.