כיצד משיגים את התשואה העודפת לתיק, בעולם של משבר וריבית נמוכה, שבו שוקי המניות כה תנודתיים, והאג"ח נתונות חדשות לבקרים לתספורות מצד בעלי החברות. למרות שהטיית הבית החמורה של המשקיע הישראלי עודנה חיה ובועטת, ברור היום למנהלי ההשקעות הישראלים, אולי יותר מתמיד, כי השוק המקומי המוגבל במספר ניירות הערך הסחירים בו, עלול לעמוד להם לרועץ. הגדלת החשיפה לחו"ל היא מתבקשת וגדלה בהדרגה, אבל כשיוצאים מהזירה המקומית לעבר העולם הרחב, המשחק הוא כבר בליגה אחרת.

"לחברות הניהול הישראליות אין המשאבים לאתר את הזדמנויות הפרייבט אקוויטי הטובות ביותר בעולם. לא הוגן לצפות לכך ש-30 בחורים במשרד בתל אביב יוכלו לבחור את המנהל הכי טוב בברזיל מבלי להגיע אליה", כך אומר בראיון בלעדי ל"גלובס" מריו ג'יאניני, מנכ"ל חברת הייעוץ המילטון ליין, העוסקת במתן ייעוץ וניהול השקעות לגופים מוסדיים ומתמחה בבניית אסטרטגיות השקעה בקרנות פרייבט אקוויטי.

ג'יאניני, שמגיע לארץ לרגל הכנס השנתי של החברה שייערך ב-16 בפברואר בתל אביב, הוא אחד האנשים שאמורים לסייע בהשגת התשואה העודפת לתיק הפנסיוני שלכם; הוא מייעץ לגופים מוסדיים מובילים, ביניהם כלל ביטוח, עמיתים ואקסלנס - היכן ובאיזו אסטרטגיה כדאי להשקיע בעולם הפרייבט אקוויטי הגלובלי.

"מצפים ל-5% מעל מדדי המניות"

תעשיית קרנות הפרייבט אקוויטי חוותה תקופה קשה בשל משבר 2008; בעקבותיו נדרשה הגברה של הפיקוח על התעשייה ואף העלאת המיסוי, ובמנהלי הקרנות שלה דבקה הסטיגמה של מיליארדרים שכל עניינם הוא בגריפת רווח אישי לכיסם.

ג'יאניני לא מתרגש מכך: "סטיגמה היא מילה חזקה מדי. הייתי אומר שיש וימשיך להיות סיקור של נושאי פרייבט אקוויטי בתקשורת, כמו מסיבת יום הולדת ראוותנית של מישהו, עסקה שהתקלקלה וכדומה. אנחנו מקדמים בברכה יותר סיקור, כדי שהתעשייה שלנו תהיה ידועה ומובנת יותר. אנחנו עדיין קטנים בהרבה מתעשיית קרנות הגידור, והביצועים שלנו שווים אם לא עדיפים בטווח הארוך. מנגד, לנו לא היה איזשהו סקנדל מערכתי או הונאה שבה מיליארדי דולר של חסכונות משקיעים התנדפו".

- מי מפקח עליכם?

"יש הרבה. בארה"ב אנחנו רשומים ב-SEC (רשות ני"ע הפדרלית, א' פ'). בבריטניה והונג קונג אנחנו מפוקחים על-ידי FSA (רשות השירותים הפיננסיים הבריטית, א' פ') או נציבות ניירות הערך. בנוסף, יש לנו מפקח מקומי בכל מדינה שבה יש לנו משרד קבוע, כמו ישראל".

- למה שחוסך הישראלי יצטרך את שירותיכם, כשהוא צריך לשלם דמי ניהול משולשים - לגוף המוסדי המנהל את כספו, לקרן הפרייבט אקוויטי ולכם?

"בשביל התשואה. החוסך הישראלי, כמו הגמלאי האמריקני או עובד הציבור האסיאתי בגמלאות, זקוק לתשואה גבוהה מהאינפלציה, כדי לחיות טוב יותר בשנות הפרישה או להגדיל את החסכונות שלו לקראת הפרישה. התשואות של סוגי הנכסים המסורתיים, קרי מניות ואג"ח, הן נמוכות מאוד. לכן הגופים המוסדיים זקוקים לחברות גלובליות מתמחות כמונו - כדי להשקיע בפרייבט אקוויטי עולמי, שהתשואות שלו, בניכוי כל העמלות, גבוהות בהרבה בטווח הארוך.

"מנהלי ההשקעות הישראלים קובעים מתי להשקיע ואת חלוקת הנכסים לחוסך. אנחנו יוצרים את התיק - מה לקנות, מתי בדיוק ובאיזה היקפים. הלקוחות שלנו מצפים ל-5% תשואה על מדדי S&P500 ו-MSCI הרלוונטיים, או כל מדד מניות אחר מוביל".

- מהן העמלות הממוצעות שאתם גובים?

"חשבונות גדולים בניהול או חשבונות נפרדים (הכוונה לתיק התפור לצורכי הלקוח, המנוהל בנפרד מחשבונות דומים אחרים, א' פ'), כמו שניהלנו בישראל, מתחילים בהתחייבות של 100 מיליון דולר ודמי ניהול שבין 0.5% ל-1% בשנה, תלוי בגודל החשבון. כאשר החשבון גדל במרוצת הזמן, דמי הניהול יורדים בגלל הנחת גודל. הלקוחות יודעים זאת מההתחלה. אסטרטגיות של התמחות גבוהה, כמו השקעות משותפות ומשניות, משלמות דמי ניהול גבוהים יותר וריבית מצטברת או דמי ביצוע של מעל 10% מהרווחים".

למעשה, המילטון ליין בונה עבור הלקוח שלה פורטפוליו השקעות המתאים לצרכיו, Custom Made; זאת באמצעות מודל סינון, שנכנס לפעולה לאחר זיהוי צורכי הלקוח. ב-11 הסניפים של החברה ברחבי בעולם מפוזרים 52 מומחי השקעות, המחולקים ל-4 צוותים. אלו עוסקים בהשקעה בקרנות אקוויטי עצמן, בהשקעות ישירות לצד השקעות בפרייבט אקוויטי, בהשקעות בשוק השניוני של קרנות הפרייבט אקוויטי ובנדל"ן. עד לקבלת החלטת ההשקעה תעבור הקרן שלוש ועדות השקעה, שבסופן ייקבע האם היא ראויה להשקעה.

- מדוע לא המלצתם ללקוחותיכם להשתתף בגיוס של קרן אייפקס האחרונה?

ג'יאניני מתפתל, ניכר שהשאלה אינה נוחה לו. "אנחנו מדברים על המלצות ההשקעות שלנו רק עם הלקוחות, וכולם יודעים את התשובה לשאלה שלך".

יש הזדמנויות טובות באירופה

ג'יאניני סבור שהצמיחה בארה"ב עוד תפתיע, וסין תמשיך לשמור על עליית הצמיחה אך באופן מתון יותר. אירופה תשתהה עוד שנים רבות בניסיון לעבוד על הבעיות שלה, ולהערכתו קיים סיכוי סביר שהמצב עוד יידרדר שם בזמן הקרוב.

- מדוע המלצתם ללקוחות שלכם להשקיע בקרנות דיסטרייס, חברות במצוקה, באירופה?

"יש באירופה הזדמנויות טובות עכשיו, אך לא ביוון. אנחנו מאוד זהירים, ומאמינים שעוד נראה גלים של מצוקות במדינות אירופה, אך המצב הנוכחי של קרנות דיסטרייס אירופיות מהווה הזדמנות, ואנחנו משקיעים בהן החל ממשבר 2008. הרבה מהקוראים שלך והלקוחות הישראלים שלנו נהנו מתשואה של 20% על ההשקעה הזו בשלוש השנים האחרונות".

- מה לגבי השקעה ברוסיה, מדינה הלוקה בחוסר רגולציה ושחיתות גואה?

"ביצענו השקעה קטנה בקרנות השקעה וחברות ברוסיה, כאשר משוואת הסיכון-סיכוי הייתה מתאימה. פרייבט אקוויטי הוא צורה טובה של בעלות, שיכולה לשלוט בשחיתויות ובסיכונים אחרים של חברות - כך אתה שולט בחברה ובגורל שלה".

להמילטון ליין שתי זרועות עיקריות - ייעוץ והשקעות. זרוע הייעוץ הייתה העסק המקורי של החברה, כאשר הוקמה ב-1991 על-ידי שני יזמים שייעצו לקרנות פנסיה בארה"ב. כיום מייעצת המילטון ליין להשקעה בקרנות פרייבט אקוויטי בהיקף של מעל 100 מיליארד דולר, אך עיקר הכנסותיה מגיעות מזרוע ההשקעות.

ב-2005 נפתח הסניף הישראלי של החברה, בניהולה של לימור בקר, ומאז מנהלת המילטון ליין כ-1.5 מיליארד דולר מכספם של המוסדיים המקומיים. מהמצב הביטחוני השברירי בארץ ג'יאניני לא נרתע: "ישראל היא מדינה עם מאגר חסכונות מהותי, שמנוהל בצורה מקצועית לטווח הארוך. אנחנו כאן כדי להסביר מדוע פרייבט אקוויטי בינלאומי צריך לעבוד בשביל השוק הזה. האם את היית נוטשת את הבית, המשפחה והעסק שלך בגלל מצב גיאופוליטי? ברור שאנחנו מודאגים, כמו כל ישראלי אחר, בגלל שזה משפיע גם עלינו. יש לנו חברים וקרובי משפחה, לקוחות והשקעות בישראל, המושפעים מהאירועים האלה".

בנימה אישית, כזו שמסכמת אולי יותר מכל את הביטחון שלו בשוק המקומי, משחזר ג'יאניני סיפור מהעבר. "הייתי בישראל במלחמת לבנון השנייה. ערב אחד את רואה את המסוקים עוברים מעל הילטון, ולמחרת בבוקר כולם הולכים לעבודה ודנים כיצד להשיג את התשואה המרבית לתיקי הפנסיה של הלקוחות. החיים ממשיכים".

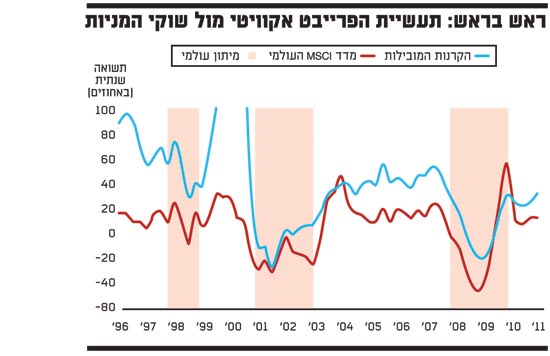

ראש בראש תעשיית הפרייבט אקוויטי מול שוקי המניות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.