כשמדברים על השקעה בבנקים כמעט תמיד מתכוונים להשקעה במניותיהם. עם זאת, ההשקעה המהותית ביותר בהיקפה היא דווקא בחובות הבנקים, המהווים את אפיק ההשקעה המרכזי באג"ח הקונצרניות. היקף החובות הללו גדול משמעותית, ומגיע ליותר מ-75 מיליארד שקל.

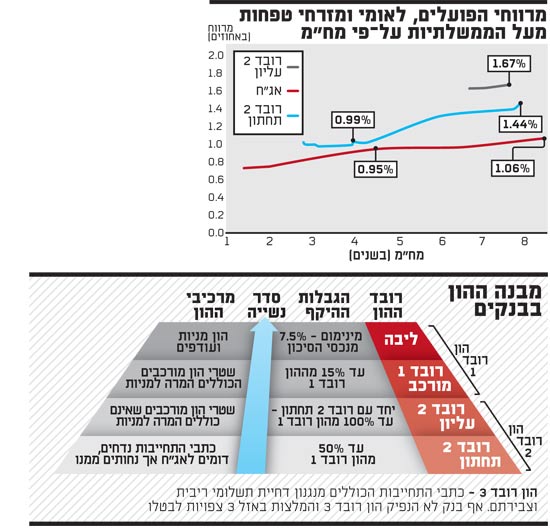

בבנקים קיימים שלושה סוגי מכשירי חוב: שטרי הון, כתבי התחייבות ואג"ח. ההבדלים המהותיים ביניהם נובעים מרבדי ההון השונים, שאליהם הם שייכים (ראו תרשים). שטרי ההון נחלקים לשני רבדי הון - רובד 1 ורובד 2 עליון; כתבי ההתחייבות מהווים רובד 2 תחתון; ואג"ח אינן מהוות הון.

חלוקה זו נועדה לסייע לבנקים במצבים המסכנים את יציבותם, למשל כאשר היקף ההון אינו מאפשר להם להמשיך בפעילותם השוטפת (לדוגמה: ירידה מתחת ל-6% הון ליבה). במצבים אלו הם יכולים להמיר את שטרי ההון או הריבית שבגינם למניות, או להשהות את התשלומים בגינם, ובכך לשפר מצבם.

ההבדלים בין מכשירי החוב

דרגת הנשייה: קדימות בפירעון במקרה של פירוק. ככל שרובד ההון שאליו שייך המכשיר, גבוה יותר, כך דרגת הנשייה נמוכה יותר, כלומר מכשיר החוב ייפרע רק במידה שפרעו קודם לכן את החובות האחרים.

מועד הפירעון: כתבי ההתחייבות מונפקים לזמן קצוב, בדומה לאג"ח. שטרי ההון מונפקים לתקופות ארוכות, וכוללים מנגנון פירעון מוקדם עם ריבית מדורגת, שצפויה לגרום לבנק לפדותם במועד הראשון האפשרי.

השהיית ריבית: קיימת השהייה רק בשטרי ההון. אלו השייכים לרובד 2 עליון צוברים ריבית; מנגד, ברובד 1 אין צבירת ריבית, והיא מומרת למניות בתנאים מסוימים.

המרת קרן למניות: עקרונית, מתבצעת רק בשטרי הון רובד 1, אך ישנם ניירות מסוימים שקיימת בהם אפשרות המרה למניות, והם מהווים רובד 2 עליון.

ההבדלים בין סוגי מכשירי החוב השונים מקבלים ביטוי בדירוג שלהם, ובין הרבדים השונים ישנו הבדל של רמה אחת לפחות.

כיצד ישפיעו המלצות באזל 3

המלצות באזל 3, הצפויות לצאת לפועל ב-2013, מציבות יעדי הלימות הון גבוהים יותר. בנוסף, הן משנות את מבנה ההון הרגולטורי על-ידי הצבת יעד הלימות הון נוסף - הלימות הון רובד 1 (בנוסף לשני יעדי הלימות ההון הקיימים - הלימות הון ליבה והלימות הון כוללת), והופכות את רובד 2 למקשה אחת, ללא רבדי משנה.

חשוב לזכור שהוועדה עדיין שוקדת על השלמת קביעת קריטריוני סף נוספים להון רובד 1 נוסף והון רובד 2. כמו כן, טרם פורסמו הוראות הפיקוח על הבנקים בישראל לגבי מועד, היקף ואופן אימוץ ההמלצות, ולכן לא ברורה ההשפעה הסופית. עם זאת, מההמלצות שפורסמו עד כה, ניתן להסיק את הדברים הבאים:

הבנקים יחזיקו יותר הון עצמי: זאת לאור העלאת יעד הלימות הון הליבה מ-7.5% כיום לטווח של 9.5%-12%. יותר הון עצמי משמעותו ביטחון גבוה יותר ביכולת הבנקים לעמוד בהתחייבויותיהם.

היקף הנפקות מכשירי חוב הכוללים המרה למניות, יגדל: זאת לאור הצפי להעמדת יעד נפרד ליחס הון רובד 1, מאחר שזו דרישה הכרחית להכללה ברובד 1.

היקף הנפקות כתבי ההתחייבות יקטן: כתבי ההתחייבות הנוכחיים עשויים לא להיספר כלל בעתיד לצורך ההון הרגולטורי, מאחר שהם לא כוללים מנגנון ספיגת הפסדים. במידה שהמפקח יאמץ גישה זו, הנפקתם תיפסק לחלוטין; אך גם אם לא ידרוש המפקח, שמכשירים אלו יכללו מנגנון לספיגת הפסדים, רובד 2 צריך, נכון להיום, לספק כרית הון של כ-4.5% מהיקף נכסי הסיכון. בעתיד היקף ההון שיצטרך לספק רובד 2, יהיה 2% בלבד מנכסי הסיכון. כך, בכל מקרה היקף כתבי ההתחייבות המונפק, צפוי לקטון משמעותית.

ההמלצות החמות

המרווחים שבהם נסחרים המכשירים הם אמנם מצומצמים (במיוחד בהשוואה עולמית), אך מכשירי החוב של הבנקים בישראל עדיין מספקים תשואה עודפת ברמת סיכון נמוכה. בנוסף, המרווחים בכל הניירות צפויים להצטמצם, בשל ירידה בסיכון לאור הגידול הצפוי בדרישות ההון, ועקב מיעוט הנפקות מכשירי הון דומים לאלו הקיימים היום בשל המלצות ועדת באזל 3 - דבר שצפוי להפכם למוצר במחסור.

הגרף המצורף מציג את מרווחי התשואות בין מכשירי החוב צמודי המדד של בנק הפועלים, לאומי ומזרחי טפחות, בעלי סחירות יומית גבוהה מחצי מיליון שקל. בחרנו להציג את מרווחי שלושת הבנקים הללו, היות שדירוג מכשירי החוב שלהם זהה. ניירות אלו מהווים את מרבית היקף ההשקעה במכשירי החוב של הבנקים, והם הסחירים ביותר באפיק זה.

במח"מ הקצר-בינוני ישנה העדפה לאג"ח:

המרווח בין האג"ח לכתבי ההתחייבות במח"מ של עד 5 שנים עומד בניירות אלו על עד 0.15%. במרווחים ישנה העדפה לאג"ח, מאחר שהמרווח לא מספק תמורה ראויה לסיכון הגבוה יותר. אנו רואים במרווח גבוה מ-0.2% מרווח מתאים להבדלי הסיכון בין המכשירים.

במח"מ בינוני-ארוך העדפה לכתבי ההתחייבות:

המרווח בין כתבי ההתחייבות לאג"ח במח"מ גבוה מ-5 שנים עומד על כ-0.4%. פער זה מצדיק את הסיכון הגדול יותר של כתבי ההתחייבות, ולכן אנו ממליצים להחזיק דווקא בניירות אלו. הפער בין כתבי ההתחייבות לשטרי ההון רובד 2 עליון עומד על כ-0.25% בלבד. מרווח זה אינו מספק תמורה ראויה לסיכון, ולכן גם לעומתם יש העדפה במח"מ הארוכים לכתבי ההתחייבות. מרווח מתאים להבדלי הסיכון הקיימים בין המכשירים עומד על 0.35%.

מבנה ההון בבנקים

* הכותבים הם אנליסט הבנקים של דש ברוקראז' ואנליסט האג"ח בבית ההשקעות. אין לראות בכתבה המלצה ו/או תחליף לשיקול דעתו העצמאי של הקורא, ו/או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.