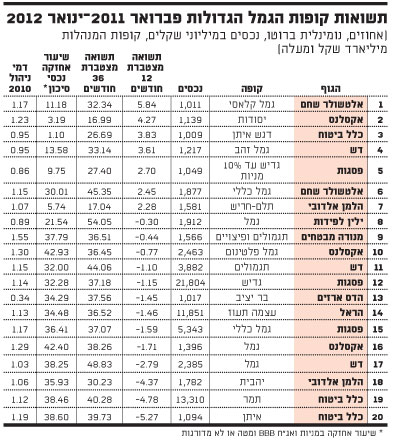

אחר שב-2011 איבד ענף הגמל 12 מיליארד שקל מנכסיו, עקב תשואה שלילית של כ-3%, את שנת 2012 פתחו קופות הגמל ברגל ימין, והחזירו בינואר כמעט את כל התשואה האבודה של השנה הקודמת. בזכות עליות השערים בבורסה בתל אביב, שנרשמו בכל האפיקים, וכן העליות בבורסות העולם, רשם ענף הגמל תשואה ממוצעת של כ-2.5%-3% בחודש הקודם.

בדומה לשנה שעברה, גם בינואר בלטו הקופות שיש להן חשיפה לחו"ל. כך למשל, בעוד שמדד המעו"ף עלה ב-3%, מדד ה-S&P500 בארה"ב עלה ב-4.4% ואילו הדאקס הגרמני הוסיף כמעט 10%. ואם לשפוט לפי תשואת המדדים הללו מתחילת החודש הנוכחי - 2.5%-5% לעומת תשואות אפסיות בשוק המניות המקומי, הרי שהאסטרטגיה של חשיפה לחו"ל ממשיכה להוכיח את עצמה.

מי שבולט באסטרטגיה הזו הוא כמובן בית ההשקעות אלטשולר-שחם, שבשליטת ובניהול גילעד אלטשולר ורן שחם. בזכות ביצועים טובים, קופות בית ההשקעות היו המגייסות השניות בגודלן בענף בשנה שעברה, והתוצאות הטובות ממשיכות גם השנה. ממדיניות ההשקעה של הקופות שפרסם לאחרונה אלטשולר-שחם, עולה כי מה שעבד בשנה שעברה לא ישתנה באופן מהותי גם השנה. למשל, בקופה "גמל קלאסי", רכיב האג"ח הקונצרניות שעמד בסוף השנה על 41% מהנכסים, עשוי להגיע עד 45%; רכיב המזומן שעמד על אפס בסוף 2011 יכול לגדול עד 5% מנכסיה; וכך גם החשיפה לנדל"ן.

מדיניות ההשקעות הזו הביאה לכך שקופת גמל קלאסי, שחצתה בינואר את רף המיליארד שקל, רשמה תשואה של 5.84% בשנה החולפת - הגבוהה בכל הדירוג. באופן כללי, קופות אלטשולר-שחם חשופות ב-40% מנכסיהן לחו"ל באמצעות מניות ואג"ח זרות. כך למשל, בקופות בית ההשקעות ניתן למצוא מניות של חברות רכב אירופאיות שזינקו בשיעורים דו ספרתיים בחודש ינואר, או אג"ח קונצרניות בדירוגים שבין AA-BB של בנקים, חברות אנרגיה ועוד.

ילין לפידות מתרחקים מהצמרת

שלוש קופות נוספות, של שלושה מנהלים שונים, בלטו בדירוג ינואר, כאשר המכנה המשותף ביניהן הוא שאלו קופות סולידיות ביותר. יש בהן רכיב מניות קטן והן מושקעות ברובן באג"ח ממשלתיות, שהיו האפיק המוצלח של 2011. כך, "מתן" של מיטב רשמה תשואה של 5.32%, יסודות של אקסלנס הניבה 4.27% ודגש איתן של כלל ביטוח השיגה 3.83%. שאר הקופות של גופים אלה ממוקמות לאורך כל הטבלה. למשל למיטב, שאת ההשקעות בקופות הגמל שלה מנהל יניב צלאל, יש עוד ארבע קופות בדירוג, אולם כולן בתשואה שלילית, אם כי לא מהנמוכות ביותר.

אקסלנס, שאת ההשקעות בקופות הגמל שלה מנהל רונן מטמון, במצב דומה. יש לה עוד שתי קופות בדירוג בתשואות שליליות, אך לא מהגרועות ביותר. בכלל ביטוח, שהשקעות שלה מנוהלות בכנ"ף על ידי רועי יקיר, המצב שונה, שכן יש לה גם את הקופות "תמר" ו"איתן" שממוקמות בתחתית הטבלה.

הקופות של ילין לפידות - גמל וגמל ב' - הולכות ומתרחקות מראש הטבלה בו שהו עד חודש אוגוסט אשתקד. הן עדיין נמצאות במקום טוב באמצע, ובדירוג לשלוש שנים הן בין הגופים הטובים.

לא פשוט למצוא מי שיערער על איכות ניהול ההשקעות של יאיר לפידות ודב ילין, אבל הביצועים הרי לא תלויים רק בזה. ילין-לפידות כבר אינו גוף קטן שיכול בקלות לתמרן בהשקעות, להיכנס ולצאת מפוזיציות ולנצל בכך הזדמנויות.

בזכות ביצועי העבר, ילין לפידות היה המגייס הגדול בענף, זו השנה השנייה ברציפות, והוא הגדיל את נכסיו בלא פחות מ-50% לסך של 6.4 מיליארד שקל. לכך יש להוסיף את החשיפה הגבוהה יחסית של קופות החברה לאג"ח קונצרניות, שסבלו מירידות שערים ב-2011, לצד חשיפה קטנה מאוד לנכסים בחו"ל שסיפקו ביצועים עודפים.

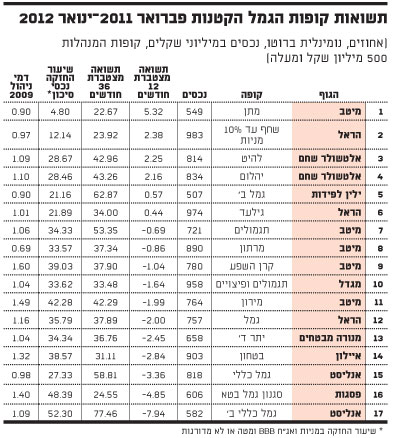

צדיקה יחידה בהשתלמות

בדירוג קרנות ההשתלמות, מבין הקרנות הגדולות המנהלות מעל מיליארד שקל, רק קרן אחת רשמה תשואה חיובית ב-12 החודשים האחרונים - "השתלמות כללי" של אלטשולר שחם, שהניבה 2.21%. בקרנות הקטנות ישנן עוד חמש שהשיגו תשואות חיוביות, ובראשן, לא מפתיע, "השתלמות קלאסי" של אלטשולר-שחם עם תשואה של 6.06% בשנה החולפת. שאר הקרנות: שלדג עד 10% של הראל, קרן נוספת של אלטשולר שחם, סלע של איפקס והשתלמות ב' של ילין לפידות - נמצאות בפער ניכר ממנה, והשיגו תשואות שנעות בין 1% ל-6.06%.

קופות גדולות

קופות קטנות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.