דרוש לא מעט אומץ להשקיע בשוק האנגלי, עם משבר חובות וצמיחה כלכלית נמוכה. ב-2011 איבד מדד הפוטסי (FTSE), הכולל את 100 החברות בעלות שווי השוק הגדול ביותר בבורסת לונדון, כ-5% מערכו, וצמיחת המשק האנגלי הסתכמה ב-0.9%. התחזיות צופות קצב צמיחה של 0.7% ב-2012, והפסימיים יותר חוזים נסיגה בתוצר.

למרות התחושה העגמומית משהו לגבי הממלכה הבריטית, מאמינים יניב חברון ורינת אשכנזי, מנהל מחלקת המחקר והאסטרטגיה ואנליסטית בכירה לשווקים בינלאומיים באקסלנס נשואה, כי זה בדיוק הזמן להשקיע דווקא בפוטסי.

השניים מסתמכים על ניסיון העבר של אנגליה, בנוגע לקיצוץ תקציבי מסיבי שננקט בעקבות התפרצויות אינפלציוניות (שנות ה-70 וה-80 של המאה הקודמת), וריסון בתגובה לעלייה בנטל החוב (שנות ה-90). "בתחילת מהלך הצנע נסחרו מניות המדד בחסר של כ-30% לעומת העולם, אך בכל אחד מהאירועים האלה נסגר הפער בתום תקופת הריסון, והאמיצים שנשארו בשוק זכו לתשואה נאה על סבלנותם", מסבירים חברון ואשכנזי.

לטענתם, ניתן למצוא את ההסבר לתופעה זו בפאונד, שנוטה להיחלש כאשר הממשלה מחליטה לעשות סדר במאזניה. "ציפיות לצנע וקיצוצים לא עולות בקנה אחד עם צמיחה בכלכלה, ולכן גוררים להיחלשות של הפאונד, גם במקרים שבהם הריבית גבוהה נוכח האינפלציה המתחזקת, כמו בסוף שנות ה-70".

הסוד טמון בהרכב

הרכב הפוסטי מתרכז בעיקר בחברות יצוא, שנהנות מחולשת הפאונד ומגדילות את שיעור המכירות שלהן מעבר לים. "חולשת הפאונד אולי לא מוסיפה ליציבות האינפלציה, ושוחקת את כוח הקנייה של משקי הבית, אך היא בהחלט מיטיבה עם היצואנים הבריטיים, ודרכם עם שוק המניות. המטבע אמנם התחזק מאז 2009, אך ערכו עדיין נמוך בכ-24% מהרמה הממוצעת של טרום המשבר", הם מסבירים.

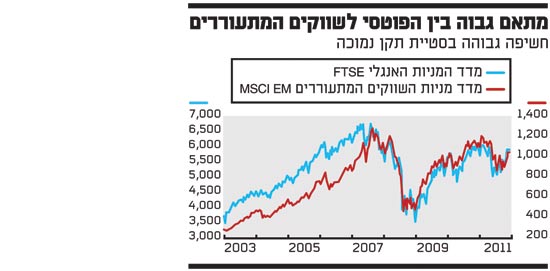

נקודה נוספת שמדגישים השניים, היא היקף החשיפה של המדד לחברות אנגליות מקומיות. לדבריהם, למרות שהמדד מזוהה עם האי הבריטי, החשיפה שלו אליו קטנה בהרבה; כ-70% מהרווחים שמייצרות 100 החברות במדד מגיעים מחו"ל, מהם כ-44% מהשווקים המתעוררים וכרבע מארה"ב. "למעשה, רק שיעור של כ-12% מהחברות בפוטסי מרוויח את לחמו במגרש הביתי. עבור רוב החברות שוקי חו"ל מהווים מגן מושלם מפני הזירה המקומית בשנים האחרונות".

למאמינים בתסריט אפוקליפטי של משבר החובות באירופה, ממליצים באקסלנס להתגונן ולהשקיע בשוויץ. עבור אלו שסבורים כי נחזור לצמיחה מהירה בשווקים המתעוררים, הם ממליצים לדבוק במדד דאקס הגרמני (DAX), שנותן משקל עודף ליצואניות המכונות והרכב; תמהיל המניות שלו מגלם בטא גבוהה יותר, עליות חדות במגמה עולה, אך ירידות כואבות יותר במגמה יורדת.

חברון ואשכנזי סבורים בכל אופן, כי התסריט הסביר ביותר הוא של "אופטימיות זהירה", ולפיו כל עוד הצמיחה בארה"ב תתייצב והחשש למשבר פיננסי באירופה יתפוגג, הזוהר הפיננסי יהיה שייך לשווקים המתעוררים. בהתאם, הם סבורים כי שוק המניות הבריטי יכול לספק חשיפה מושלמת לשווקים אלו.

לדברי השניים, פוטנציאל הרווח טמון בשילוב שבין יציבות החברות במדד והחשיפה שהן מספקות. "חלק מהחברות הרב-לאומיות, כמו ענקיות הכרייה Rio Tinto ו-BHP Billiton, דאגו לבסס את מעמדן כספקיות סחורות מובילות במדינות ה-BRIC (ברזיל, רוסיה, הודו וסין, ל' א'). כך גם ענקית מוצרי צריכה Unilever וחברת המשקאות Diegeo, וכן בנק Standard Chartered, שסניפיו פרוסים במדינות אסיה, אפריקה ואמריקה הלטינית".

מתאם גבוה בין הפוטסי לשווקים המתעוררים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.