חברת הפטרוכימיים הודיעה הבוקר כי חתמה על הסכם עם קרן המנוף "בראשית", שלפיו תעמיד לה הקרן הלוואה בהיקף של 120 מיליון שקל, כפי שנחשף ב"גלובס" בשבוע שעבר. החזר ההלוואה, שנלקחת לצורך מחזור הלוואות קיימות של הפטרוכימיים והארכת מח"מ ההתחייבויות של החברה, יהיה בשלושה תשלומים: שני תשלומי קרן של 10 מיליון שקל כל אחד, אשר ישולמו בדצמבר 2014 ו-2015, ותשלום נוסף בסך 100 מיליון שקל אשר ישולם בספטמבר 2016.

הפטרוכימיים היא חברת החזקות הנמצאת בשליטת דיוויד פדרמן, יעקב גוטנשטיין ואלכס פסל, שההחזקה העיקרית שלה היא 30.7% בחברת בזן, וכן היא אחת מבעלות השליטה באבגול, עם החזקה של 23.7% בחברה. היקף החוב הנוכחי של הפטרוכימיים מסתכם בכ-1.95 מיליארד שקל - כ-1.6 מיליארד שקל מתוכו הוא למחזיקי האג"ח והיתרה למערכת הבנקאית, ובעיקר לבנק הפועלים.

ההלוואה צמודת-המדד תינתן לפטרוכימיים בריבית של 7.25%, אשר תשולם אחת לרבעון, והבטוחות שיינתנו לבראשית יהיו שעבוד ראשון של 30 מניות בזן בשווי נוכחי של כ-60 מיליון שקל, וכן שעבוד שני על 291 מיליון מניות בזן המשועבדות היום לטובת בנק הפועלים.

היקף החוב הנוכחי של הפטרוכימיים לבנק הפועלים עומד על כ-325 מיליון שקל (הלוואה לא צמודה בריבית משתנה), כך שבמחיר הנוכחי שבו נסחרת בזן (כ-2 שקלים למניה), יש לו בטוחה בשווי של כ-582 מיליון שקל. הבנק, אשר הסכים לרשום שעבוד שני על הבטוחה שניתנה לו, הוא צד להסכם, ומחצית מתוך תמורת ההלוואה (כ-60 מיליון שקל) תיועד לתשלום החובות אליו בשנת 2012.

נוסף לכך הסכים הבנק לדחות לסוף 2014 את תשלום הקרן שהיה מיועד להיפרע בסוף שנת 2013, ומנגד תבוטל מסגרת האשראי בהיקף של 35 מיליון שקל שהעמיד הבנק לפטרוכימיים.

כמו כן תעניק הפטרוכימיים לבראשית אופציה למשך חמש שנים לרכישת 2 מיליון מניות של החברה (6.5% מההון), אשר מחיר המימוש של מחציתן יעמוד על 12 שקל למניה (פרמיה של 78% ביחס למחיר הנוכחי), והמחצית השנייה במחיר של 18 שקל למניה (פרמיה של 166% ביחס למחיר הנוכחי).

לחברת הפטרוכימיים יש כיום מזומנים בהיקף של כ-180 מיליון שקל, וביחד עם הכסף שיתקבל מבראשית צפויה קופתה להכיל כ-300 מיליון שקל. זאת מול תשלומי קרן וריבית למחזיקי האג"ח והבנקים בהיקף של 285 מיליון שקל, שעליה לשלם בשנת 2012, כך שקבלת ההלוואה מבראשית משלימה את המקורות הנדרשים לכיסוי התחייבויותיה בשנה הקרובה.

ערן שוורץ, מנכ"ל הפטרוכימיים, אמר היום כי "מתווה עסקת המימון, הנשען בעיקרו על שעבוד שני, משפר את הגמישות הפיננסית של החברה. לאחר השלמת העסקאות וכתב התיקון ייוותרו ברשות החברה נכסים לא משועבדים, הנסחרים נכון להיום בשווי של מעל 440 מיליון שקל".

הפטרוכימיים מגדילה את ההימור על בזן

לקיחת ההלוואה מקרן בראשית אמנם מבטיחה את תשלומי החוב של הפטרוכימיים לשנה, אבל למעשה היא רק מספקת לה חמצן לעבור את 2012, ולא פותרת את הבעיה המרכזית שבגללה נדרשה החברה מלכתחילה לפנות לקבלת מימון - מינוף בשיעור גבוה מדי.

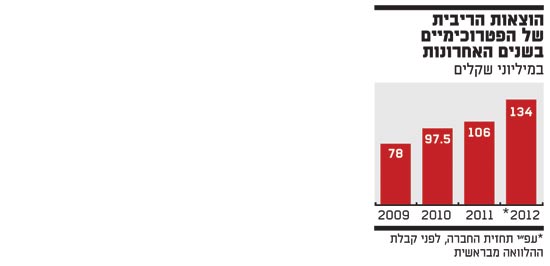

אם כבר, היא רק מחריפה את הבעיה. הפטרוכימיים הגיעה למצב שבו נדרשה לקבל הלוואה על מנת לעמוד בהתחייבויותיה הקיימות, בעקבות הפסקה של שנתיים "בלבד" בחלוקת הדיבידנדים מצד בז"ן, הנכס המרכזי שלה. זאת, כשבינתיים תשלומי הריבית על החוב הקיים בפטרוכימיים הולכים ותופחים (ראו טבלה), ואפשרות מחזור החוב בשוק ההון איננה קיימת.

הבעייה של הפטרוכימיים, היא שגם אם בזן תעשה שנה סבירה, זה עשוי שלא להספיק בשבילה, שכן היא צריכה לשלם תשלומי ריבית גבוהים כל שנה. עפ"י התחזית של הפטרוכימיים, ב-2013, לאחר סיום הקמת הפצחן, תחלק בזן דיבידנדים בהיקף של 522 מיליון שקל. מדובר בתחזית אופטימית יחסית, הנשענת על העודף התזרימי שצפוי הפצחן לייצר.

ענף הזיקוק הוא תנודתי מאוד, ומספיק להסתכל על ההתרחשויות בחודשיים הראשונים של 2012 בשביל לקבל מושג עליו: בחודש ינואר עמד מרווח הזיקוק הממוצע על 4 דולרים לחבית, ובימים מסוימים אף הגיע ל-7 דולרים לחבית (בעקבות סגירת בתי הזיקוק של חברת PetroPlus באירופה).

אלא שבפברואר, עם החרפת המתיחות בגזרת איראן ואמברגו הנפט עליה, זינק מחירו של הזהב השחור, בעוד שמחירי התזקיקים שאותם מייצרים בתי הזיקוק לא עלו בהתאמה, ומרווח הזיקוק נפל לאזור הדולר אחד בלבד לחבית. ברמת מרווחים כזו, בזן (לפני השלמת פרויקט הפצחן), מפסידה תפעולית.

כך, אם בשנת 2013 יתרחשו אירועים בלתי צפויים אשר יגרמו לבזן להציג תוצאות סבירות - גם אם לא הפסדיות - זו יכולה להיות מכה קשה לפטרוכימיים, שתצטרך למצוא פתרון יצירתי עוד יותר על מנת להמשיך ולהתגלגל. דוגמה למצב כזה ניתן לראות אצל אילן בן-דב: שנה אחת שבה פרטנר מרוויחה "רק" 763 מיליון שקל הכניסה אותו לבעיה קשה, בגלל מינוף היתר שלקח לרכישת השליטה בחברה.

הפתרון האופטימלי במצב זה הוא הגדלת ההון - דוגמת המהלך שנקטו בשבוע שעבר בעלי קבוצת אי.די.בי. אלא שבעלי השליטה בפטרוכימיים, בראשות דיוויד פדרמן, אינם מאותתים על כוונה להכניס את היד לכיס, אולי בשל היעדר יכולת כספית לעשות זאת. האפשרות שבה בחרו היא כאמור לקנות עוד קצת זמן, ולקוות שהתחזיות האופטימיות לגבי בזן יתממשו.

ההלוואה שתעניק בראשית לפטרוכימיים / צלם: תמר מצפי

הוצאות הריבית של הפטרוכימיים בשנים האחרונות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.