דמי הניהול שנגבים מהציבור עבור החיסכון ארוך הטווח שלו נמצאים במוקד סדר היום מזה תקופה ארוכה. העלייה החדה בהם אף הביאה להתערבות רגולטורית שכפתה את הורדתם. אבל מה לגבי דמי הניהול בקרנות הנאמנות? כאן אין צורך בהתערבות רגולטורית. התחרות הקשה בין הגופים והתזזיתיות שבה נע הכסף בענף עושים בעצמם את העבודה.

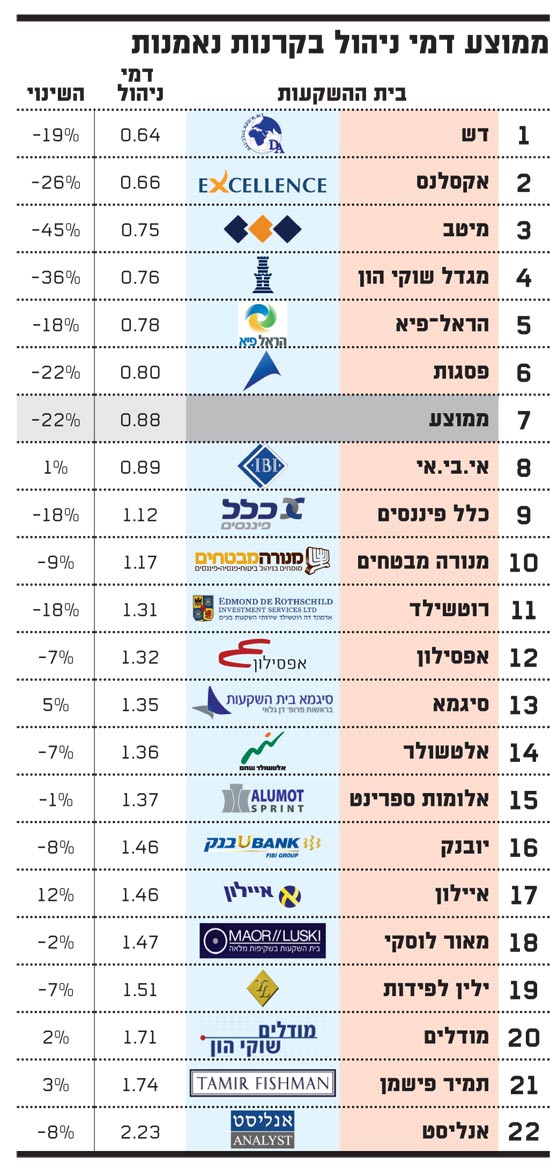

שנת 2011 הייתה השנה השלישית ברציפות שבה נשחקו דמי הניהול בענף הקרנות. מבדיקה שערכה עבור "גלובס" חברת הדירוג S&P מעלות, עולה כי ממוצע דמי הניהול בענף ירד בשנת 2011 בכ-22%, והם עמדו בממוצע על 0.88% בלבד. זאת, לעומת 1.13% בשנת 2010, ו-1.9% בשנת 2007, שהייתה שנת שיא בגובה דמי הניהול הנגבים.

משמעות השחיקה בשנה החולפת בדמי הניהול היא אובדן של כחצי מיליארד שקל של הכנסות לבתי ההשקעות השונים. וירידת דמי הניהול אכן באה לידי ביטוי ברובם. למעשה, מתוך 21 ברוקרים שנכללו בבדיקה שביצעה מעלות, רק בקרב ארבעה עלה ממוצע דמי הניהול, וגם עלייה זו הייתה מינורית, בשיעור של אחוזים בודדים. מנגד, בקרב תשעה בתי השקעות, שיעור הירידה בממוצע דמי הניהול היה גבוה מ-10%.

ממה נובעת השחיקה המתמשכת הזו? ראשית, חלק ממנהלי הקרנות הלכו על אסטרטגיה של נתח שוק, כלומר העדיפו להפחית דמי ניהול, בכדי למשוך משקיעים חדשים לקרנותיהם (כמובן שמדובר בדרך כלל באסטרטגיה לזמן מוגבל, ופעמים רבות בהמשך מעלים מנהלי הקרנות את דמי הניהול בחזרה, כדי לפצות על ההכנסות שנשחקו).

יחד עם זאת, כשבוחנים את אפיקי קרנות הנאמנות השונים עצמם, מגלים כי למעט הקרנות הכספיות והשקליות, ממוצע דמי הניהול בתוך כל אחת מהקטגוריות השתנה באחוזים בודדים. כך שהסיבה המרכזית לשחיקת דמי הניהול היא השינוי בתמהיל הקרנות בענף: הסנטימנט השלילי בשוקי העולם גרם למעבר של משקיעים לקרנות הסולידיות (הקרנות השקליות והכספיות), ואלה מתאפיינות בדמי ניהול נמוכים.

אמנם בסוף השנה החולפת נרשם גל של העלאות דמי ניהול בלא מעט קרנות, במסגרת מהלך משולב שכלל פטור מעמלות ברוקראז' - בעקבות שינוי רגולטורי - ובמקביל העלאת דמי ניהול עד 0.3% (ראו הרחבה במסגרת). אך, כאמור, למרות זאת, גם השנה הוסיפו דמי הניהול הממוצעים לרדת.

אז מי הם בתי ההשקעות הזולים ומי הם היקרים, באיזה אפיק 80% מהמנהלים חתכו את דמי הניהול, והיכן דמי הניהול בכלל עלו? המספרים והתשובות לפניכם.

IBI הכי זול

0.64% - זהו ממוצע דמי הניהול של דש, מה שהופך את בית ההשקעות לגוף שגובה בממוצע את דמי הניהול הנמוכים ביותר. ממוצע דמי הניהול בקרנות דש, שבניהול עידו בירמן ירד ב-19% במהלך השנה החולפת. יחד עם זאת, קשה לומר שדש הוא הגוף הזול ביותר. ברוב הקטגוריות גובה דמי בית ההשקעות דמי ניהול הקרובים לממוצע, ובקבוצת המניות בארץ הוא אף אחד מחמשת הגופים היקרים ביותר. אולם תמהיל הכספים של דש מתאפיין בכך שרוב הכסף שבניהולו מרוכז בקרנות עם דמי ניהול נמוכים במיוחד, וכך יוצא שבממוצע המשוקלל דמי הניהול בו הם הנמוכים ביותר.

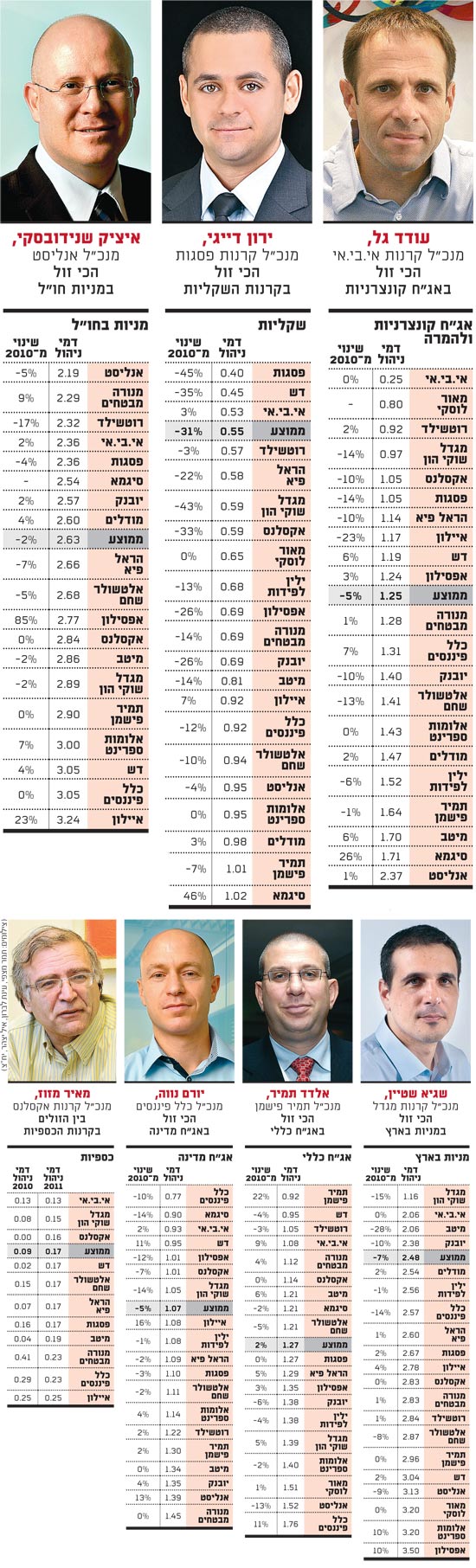

5 - זה מספר הקטגוריות שבהן מדורג בית ההשקעות אי.בי.אי כאחד משלושת הגופים הזולים ביותר (אג"ח קונצרניות, קרנות כספיות, מניות בארץ, אג"ח מדינה וקרנות שקליות). לאורך כל הקטגוריות, דמי הניהול של קרנות אי.בי.אי, בניהולו של עודד גל, נמוכים מהממוצע. אי.בי.אי בלט לאורך השנים בדירוגי "גלובס" כגוף הגובה דמי ניהול נמוכים, והוא שמר על מעמד זה גם בשנה החולפת.

קרנות אי.בי.אי בולטות גם בביצועיהן בדירוג "גלובס-מעלות", כך שבמקרה שלהן מחיר זול, לא אומר שהמשקיעים מקבלים איכות נמוכה. ראוי לציין גם כי בניגוד לגופים רבים שמזגזגים בדמי הניהול, דמי הניהול של אי.בי.אי נותרו ללא שינוי ברוב הקטגוריות, ובמקרים שכן היה בהם שינוי הוא היה זניח. יחד עם זאת, בטבלת בתי ההשקעות, אי.בי.אי מדורג באזור הממוצע, שכן חלק גדול מנכסיו המנוהלים נמצאים בקרנות יקרות יחסית (קרנות מעורבות ואג"ח קונצרניות), ולא בקרנות זולות כמו הקרנות הכספיות.

2.23% - זה ממוצע דמי הניהול של אנליסט. על אף שממוצע דמי הניהול של בית ההשקעות ירד ב-8% בשנה החולפת, הוא עדיין ממנהלי הקרנות היקרים ביותר. קרנות אנליסט, שבניהול אלון אגושביץ, הן היקרות ביותר על פי הממוצע הכולל של בתי ההשקעות. בשלוש קטגוריות (אג"ח כללי, אג"ח קונצרניות ואג"ח מדינה) אנליסט הוא אחד משני הגופים היקרים ביותר, ורק בקבוצת מניות חו"ל מפתיע בית ההשקעות, ומדורג דווקא כגוף הזול ביותר.

אנליסט בלט לאורך השנים כגוף יקר, וזאת כחלק ממיתוגו כבוטיק איכותי, ודירוג קרנות הנאמנות של "גלובס-מעלות" אכן מאשר זאת במידה מסוימת, כשאנליסט בולט בו בדירוגים גבוהים. כך שנראה שלפחות בחלק מהמקרים יש תמורה למחיר הגבוה שמשלמים המשקיעים לבית ההשקעות.

גוף נוסף הבולט כיקר הוא תמיר פישמן. בטבלת ממוצע דמי הניהול הוא מדורג במקום השני, כגוף היקר ביותר אחרי אנליסט. בשלוש קטגורית הוא מדורג כאחד מחמשת הגופים היקרים ביותר. בקבוצת אג"ח כללי דווקא בולט בית ההשקעות לטובה, ומדורג כגוף הזול ביותר, עם ממוצע דמי ניהול של 0.92%, וזאת למרות שבמהלך השנה עלו דמי הניהול שלו בקבוצה זו ב-22%.

גם בית ההשקעות איילון בולט בדמי ניהול גבוהים. בית ההשקעות מדורג כגוף היקר ביותר בלא פחות מ-3 קטגוריות (קרנות כספיות, מניות בחו"ל וקרנות שקליות). עוד בולט כלל פיננסים, כשבשלוש קטגוריות הוא מדורג כאחד משני הגופים היקרים ביותר. יחד עם זאת בקבוצת אג"ח מדינה, הוא דווקא הגוף הזול ביותר.

45% - זו הירידה בממוצע דמי הניהול של מיטב בשנת 2011. מדובר בירידה החדה ביותר מבין בתי ההשקעות השונים, המקנה למיטב את המקום השלישי בטבלת ממוצע דמי הניהול של בתי ההשקעות. ברוב הקטגוריות דמי הניהול של מיטב כמעט לא השתנו. ירידה חדה נרשמה בקבוצת המניות הישראליות, שם נשחקו דמי הניהול בקרוב ל-30%, ובקרנות השקליות שם הם ירדו ב-14%.

מנגד, בקרנות הכספיות של בית ההשקעות נרשמה דווקא עלייה חדה כשדמי הניהול הועלו מ-0.04% ל-0.19%. אז מדוע בכל זאת נשחקו במיטב דמי הניהול בשיעור חד כל כך? הסיבה לכך נובעת ככל הנראה מיציאת כספים מהקרנות היקרות אל עבר הזולות.

89% - זהו שיעור העלייה בדמי הניהול בקרנות הכספיות, וזהו השינוי הדרמטי ביותר מבין הקטגוריות השונות. דמי הניהול בקרנות אלו, שניהלו בסוף השנה 34 מיליארד שקל, עלו בשנה האחרונה מ-0.09% ל-0.17%.

העלייה החדה נבעה ממותו של טרנד 0% דמי ניהול, לאחר שבתי ההשקעות השונים שעשו זאת הפסידו מכך מיליוני שקלים מדי שנה.

כיום כל הגופים המנהלים קרנות כספיות גובים על כך דמי ניהול (או שיעור הוספה), שנעים בין 0.13%-0.25%. נציין כי דמי הניהול באפיק זה הם עדיין הנמוכים למדי, ובהפרש משמעותי משאר הקבוצות, וכי רווחיות בתי ההשקעות מקרנות אלה עדיין מאוד נמוכה. קטגוריה נוספת בה עלו דמי הניהול היא אג"ח כללי, אך שם מדובר בעלייה זניחה של כ-2%.

31% - זהו שיעור הירידה בממוצע דמי הניהול של הקרנות השקליות שעמד בסוף השנה על 0.55%. זו הקטגוריה בה נרשמה הצניחה החדה ביותר בממוצע דמי הניהול. ב-13 מתוך 22 גופים המדורגים בטבלה צנחו דמי הניהול בקטגוריה זו בשיעור דו ספרתי.

הירידה הבולטת בקטגוריה הזו נרשמה אצל פסגות והוא בית ההשקעות הזול ביותר בקבוצה, עם ממוצע דמי ניהול של 0.4%. מדובר בירידה של 45% לעומת ממוצע דמי הניהול שגבה בשנת 2010. מקורה של הירידה החדה הזו הוא השקת קרנות המק"מ, שפסגות היה הראשון להשיקן.

בסוף 2011 ניהל פסגות כ-5 מיליארד שקל בקרנות המק"מ (מתוך 6 מיליארד שקל המנוהלים בכלל הקרנות הללו), ודמי הניהול ברובן עמדו על 0.25%. כיוון שקרנות אלה מהוות 18% מהקטגוריה של השקליות, הן משכו מטה את ממוצע דמי הניהול.

אפיק נוסף בו ירדו דמי הניהול בחדות יחסית, הוא אפיק הקרנות המנייתיות בישראל בו ירדו דמי הניהול ב-7%, ל-2.48%, בשנה החולפת. את המגמה הזו ניתן להסביר בכך שלקרנות מגדל שוקי הון, שבניהול שגיא שטיין, יש מספר קרנות ללא דמי ניהול (קרנות ה-MTF העוקבות אחר מדדים), בהן מנוהלים מעל מיליארד שקל. כתוצאה מכך מגדל הוא הגוף הזול ביותר בקבוצה, והוא מושך את הממוצע כלפי מטה.

2.63% - זה ממוצע דמי הניהול בקרנות חו"ל. קבוצה זו הייתה מנומנמת למדי מזה תקופה ארוכה, לא הצליחה לגייס כספים, ולא היוותה מוקד מרכזי לתחרות בין בתי ההשקעות. כתוצאה מכך ממוצע דמי הניהול בה גבוה משמעותית לעומת הענף, וברוב הגופים הם גם כמעט לא השתנו (נשחקו בממוצע בשיעור קל של כ-2%).

אבל באחרונה נרשמה התעוררות בקטגוריה, וזרימת הכספים אליה מצד המשקיעים גברה לאור ביצועי החסר שמפגין השוק המקומי, ועל רקע המתיחות הביטחונית באזור. הרשו לנו להמר שאם מגמת הגיוסים באפיק זה תימשך, התחרות תגבר, ובשנה הבאה נראה כבר שינויים משמעותיים בדירוג דמי הניהול בקטגוריה הזאת.

דמי ניהול

המשקיעים הרוויחו מתקנה חדשה, אבל רק בינתיים

השחיקה בדמי הניהול בקרנות הנאמנות התרחשה למרות גל ההעלאות שבוצע בתחום לקראת סוף השנה. גל זה הגיע על רקע תקנה שנכנסה באחרונה לתוקף ולפיה מנהלי הקרנות צריכים להוציא למכרז בקרב חברי הבורסה השונים, את פעולות הברוקראז' שהם מבצעים בקרנות. מנהלי הקרנות העדיפו להימנע מהמכרז ולספוג את העלויות בעצמם (באמצעות ביטול של עמלת קנייה ומכירה למשקיע והעברת פעילות הברוקראז' לבנקים), ובמקביל להעלות את דמי הניהול בעד 0.3% בחלק גדול מהקרנות.

האם המשקיעים הרוויחו מהמהלך? מנתונים שהעבירו ל"גלובס" מנהלי הקרנות הגדולים - המנהלים כל אחד מעל מיליארד שקל ומהווים 95% מהענף - עולה כי העלייה בדמי הניהול כתוצאה מהמהלך עמדה על כ-20 מיליון שקל. מנגד, ביטול עמלת הקנייה/מכירה חסך למשקיעים כ-80 מיליון שקל. כך שבשורה התחתונה המשקיעים בקרנות חסכו כ-60 מיליון שקל, ולכאורה מטרת רשות ני"ע, להוזיל עלויות למשקיע, אכן הושגה.

ואולם למהלך הזה עלולות להיות גם השלכות שליליות: הוא תרם להתחזקות הבנקים בתחום הברוקראז', שכן העמלות שהם גובים נחשבות לזולות מאלו של בתי ההשקעות הפרטיים. ומגמה זו עלולה להגביר את ריכוזיות הבנקים בתחום, כשכבר כיום הם חולשים על מעל ל-70% מנתח השוק של חדרי המסחר. בעבר כבר ראינו למה ריכוזיות כזו יכולה להוביל: אולי בתחילה המחיר נמוך יותר (אם כי לא בטוח שגם איכות השירות טובה יותר), ובהמשך, כשהבנקים גם ירגישו שהם חזקים מספיק, המחיר עלול לשוב ולעלות. אז האם המהלך הזה אכן כדאי?

דמי ניהול

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.