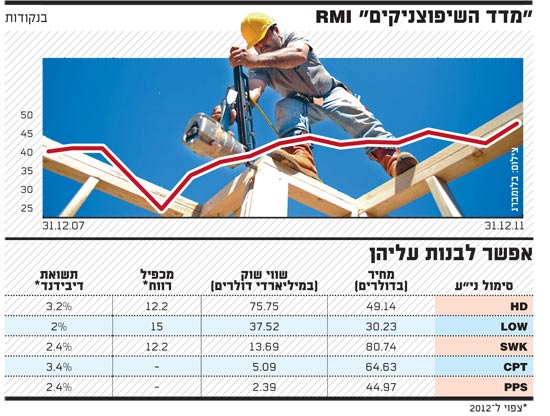

מדד השיפוצניקים

מבין כל נתוני הנדל"ן הרבים שהתפרסמו בחודשים האחרונים בארה"ב, בולטות שלוש מגמות משנה משמעויות: עלייה בשכר הדירה בשל הביקוש הגובר לדירות להשכרה בקרב אנשים שבתיהם עוקלו; זינוק בבניית בניינים רבי קומות כפועל יוצא מהגידול בביקוש לדירות בשכירות; ועלייה חדה במספר העובדים בתחום השיפוצים, כמו גם במכירות מוצרים משלימים לתחום זה.

ניתן רגע למספרים לדבר: במהלך 2011 אוכלסו 1.635 מיליון דירות ובתים ברחבי ארה"ב, כשבמקביל שיעור הבתים העומדים ריקים להשכרה יורד מדי רבעון, ונכון לרבעון הרביעי של 2011 הוא עומד על 9.4%. מדובר בירידה מ-9.8% ביחס לרבעון הקודם, וירידה ניכרת אף יותר מהשיא שנרשם ברבעון השלישי של 2009, ברמה של 11.1%.

סך עודף הדירות העומד להשכרה נכון לרבעון הרביעי אשתקד הוא פחות מ-550 אלף יחידות דיור, למול 4 מיליון יחידות שנמצאות בתהליכי עיקול ואיחור תשלומי משכנתה. יש המעריכים כי עודף זה יגיע לשפל של פחות מ-5% תוך שנתיים, דבר שיגרום להמשך עלייה בביקוש לשכירות. נתון מעניין נוסף הוא הזינוק בשיעור של 10.5% במכירות חומרי בנייה וציוד גינון בארה"ב בינואר - העלייה החדה ביותר מאז אוגוסט 2011.

למרות שמדובר על תחום השקעה שנחשב למחזורי, כאשר ירידה בהוצאה הצרכנית או הרעה בנתוני הצמיחה עשויות לפגוע במניות החברות הפועלות בתחום, נראה כי מגמות השיפור באפיקים אלו בנדל"ן האמריקני הן ארוכות טווח, וכי והחברות הפועלות בתחום צפויות ליהנות משיפור באפיק גם בשנים הקרובות.

משקיע המעוניין ליהנות ממגמות משנה אלו, יכול להיחשף לתחומי נדל"ן באמצעות בחירה במניות ספציפיות, שחלקן עלו בשיעורים חדים בחודשים האחרונים. כדאי לבחון רכישה בצורה מדורגת בהתאם למימושים בשוק, או באמצעות קרנות ריט (קרנות השקעה בנדל"ן שמחלקת את רווחיהן למחזיקי המניות מדי שנה) העוסקות בתחום רבי הקומות, וכן חברות בנייה המתמקדות כחלק מהותי מעסקיהן בתחום רבי הקומות.

עשה זאת בעצמך עם הום דיפו (HD)

החברה מוכרת מגוון גדול של חומרי בניין, שיפורים לבית, מוצרי גינון לשוק ה"עשה זאת בעצמך" (DIY). הום דיפו מוכרת דרך 1,976 חנויות בארה"ב, 179 בקנדה, 85 במקסיקו ושמונה בלבד בסין.

הכנסותיה ב-2011 צמחו ב-5.9% לעומת שנה קודמת, והרווח צמח ב-40%. החברה סיימה את השנה עם קרוב ל-2 מיליארד מזומן, ותשואות הדיבידנד צפויה לעמוד על 3.2% במהלך השנה הקרובה.

בנוסף, נהנתה HD ממזג אוויר נוח בחורף האחרון בארה"ב, ותוצאותיה בולטות לחיוב מול שוק תעסוקה מאתגר ושוק דיור שמצוי רק בתחילת התאוששותו. המניה מומלצת ב"קנייה" עם מחיר יעד של 53 דולר. היא נסחרת במכפיל 12.2 לרווחיה הצפויים השנה ו-10.7 בלבד לרווחיה ב-2013.

לבנות על LOW'S) LOW)

החברה פועלת גם היא בשוק ה-DIY, ובדומה להום דיפו מוכרת חומרים לבנייה, שיפורי בנייה ועוד. החברה צפויה לחלק השנה דיבידנד בתשואה של 2%, והיא נסחרת במכפיל של כ-15 לשנה זאת, אך ב-12 לשנה הבאה, ומכאן כדאיות המעקב אחריה, הגם שפיגרה בביצועיה אחרי הום דיפו.

מחיר היעד עומד על 32, המניה נסחרת סביב 29.77 דולר, וזאת לאחר עלייה מתמשכת מהקיץ האחרון.

ארגז הכלים של סטנלי בלאק אנד דקר (SWKA)

מדובר ביצרנית גלובלית של כלי עבודה ומגוון מערכות מיגון, עם מכירות שנתיות של כ-10 מיליארד דולר. מגזר ה-DIY אחראי לכ-50% מהכנסותיה, הכלים התעשייתיים תורמים כ-20% ומוצרי האבטחה כ-25%.

החברה הוותיקה נוסדה ב-1843 ונרשמה למסחר ב-1966. היא צפויה לחלק השנה דיבידנד בשיעור של 2.4% למניה, ונסחרת במכפיל 12.2 לרווחי השנה ו-10.7 לרווחי 2013.

מחיר המניה עלה לאחרונה והגיע ליעד של 77 דולר, אולם כל נסיגה במחיר צפויה להיות הזדמנות לרכוש את אחת החברות הוותיקות בתחום שנהנית מכל המגמות שתוארו, כמו גם מהשיפור הכללי בתחום הנדל"ן, ולא רק בהשכרה או השיפורים לבית.

להנות מהשכירות של קרנות הריט

דרך נוספת להיחשף לשיפורים בבניית רבי קומות ועלייה בשכר הדירה היא קרנות הריט, אשר להן חשיפה גבוהה לתחום הדירות ברבי קומות. ככלל, המחזוריות בתחום שכה"ד חיובית בחצי הראשון של השנה, ונחלשת בחציה השני. שכה"ד בשוקי הריט המרכזיים עלה ב-4.8% בשנה האחרונה וב-0.3% בדצמבר האחרון. מגמה זו צפויה להימשך, אם כי בקצב מתון יותר בשנה הקרובה.

שתי קרנות מומלצות הן: POST PROPERTIES (PPS) ו-CAMDEN PROPERTY TRUST (CPT). PPS היא ריט הממוקמת באטלנטה ובבעלותה 21 אלף יח"ד בתשעה שווקים, בעיקר באטלנטה (24%), דאלאס (19%) וושינגטון DC (19%) וטמפה (12%). רוב נכסיה מדורגים CLASS A, מה שמסביר את שכה"ד הגבוה שעומד על 21% מעל התעשייה. החברה צפויה לחלק השנה 2.4% דיבידנד ולתת תשואה עודפת כוללת של 10% מעל מתחרותיה. מחיר היעד למנייתה הוא 49 דולר.

קרן CPT ממוקמת ביוסטון, יש לה פעילות נרחבת בתחום הדירות ברבי קומות, ובבעלותה 63 אלף יחידות דיור, בעיקר בוושינגטון, יוסטון, טמפה, דאלאס ווגאס. החברה גם מעורבת בבניית 1,200 יח"ד נוספות. צפי הצמיחה בתזרים (FFO) החברה הוא ל-10%-12% בשנים 2012-2013. תשואת הדיבידנד הצפויה השנה היא 3.4%, ומחיר היעד עומד על 67 דולר.

הכותב הוא מנהל

השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.