בימים אלו מקדמים ראשי קבוצת אי.די.בי מיזוג בין שתיים מחברות ההחזקה של הקונצרן - כור ודסק"ש. במסגרת המיזוג מועברים כל הנכסים והחובות של החברה לדסק"ש, וכור תחדל להתקיים כישות משפטית. להערכת הנהלת אי.די.בי, המיזוג ישלב את האינטרסים של בעלי המניות והאג"ח בשתי החברות וייצור חברה אחת גדולה ויציבה. בטור זה נתמקד בהשלכות אפשריות של המיזוג על מחזיקי אג"ח כור, אשר מצד אחד יהיו בעלי חוב בחברה יותר ממונפת, ומנגד נראה כי איכות הפורטפוליו של החברה הממוזגת עדיפה.

בעת הערכת רמת סיכון של חברת החזקות, נהוג להסתכל על שתי קבוצות פרמטרים עיקריות: הראשונה היא איכות הפורטפוליו של החברה מבחינת גודל, פיזור, תנודתיות, שליטה, יכולת לממש החזקות במהירות, יכולת החברות המוחזקות לחלק דיבידנדים ועוד. הקבוצה השנייה כוללת מאפיינים פיננסיים של חברת ההחזקות: רמת נזילות, פריסת החוב, נגישות למקורות מימון ורמת המינוף הנמדדת ביחס שבין היקף החוב של החברה לשווי החזקותיה, הנקראת LTV (Loan to Value). ככל שה-LTV נמוך יותר - רמת המינוף של חברת ההחזקות נמוכה יותר.

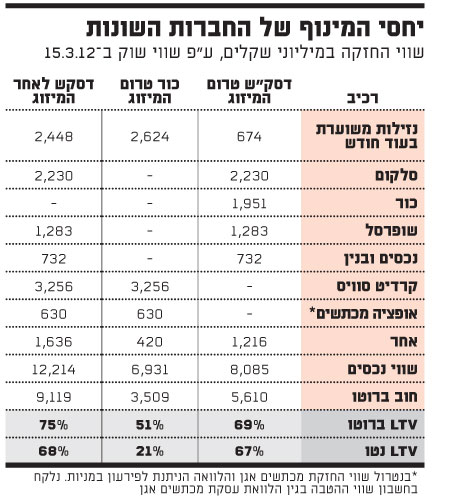

קיימות שתי גישות לחישוב יחס ה-LTV: הראשונה והנפוצה יותר היא בחינת היחס נטו (נטרול קופת המזומן הן מצד הנכסים והן מצד החוב), ותחת הסתכלות זו, החזקת יתרת נזילות גבוהה (שהיא נתון חיובי המפחית סיכון) לא תשפיע על ה-LTV. צורת ההסתכלות השנייה היא בחינת היחס ברוטו (כלומר קופת המזומן נספרת כנכס ואינה מופחתת מהחוב). בדרך זו היחס גבוה יותר דווקא עבור חברות עם נזילות גבוהה. מנגד, צורת הסתכלות זו ממתנת את ה"זינוק" ברמת המינוף, ככל שחברת ההחזקות מבצעת השקעה חדשה או מחלקת דיבידנד. להערכתנו, במקרה של קונצרן אי.די.בי ישנה עדיפות לבחינת יחס ה-LTV ברוטו.

ספינת הדגל מול הקונצרן במיל'

לאורך שנים הייתה דסק"ש ספינת הדגל של אי.די.בי, עם ההחזקות הנוצצות ביותר של הקבוצה הכוללות שליטה בחברות איכותיות כמו סלקום, שופרסל, נכסים ובניין, כור ועוד. לאורך השנים יחס ה-LTV של דסק"ש עמד על 30%-40%, אולם בשנים האחרונות, בשל ירידת שווי חברות הפורטפוליו לצד חלוקת דיבידנדים, עלה היחס. לצרכי החישובים המוצגים בטבלה, נלקח היחס ברוטו בניכוי התשלומים לבעלי האג"ח שיבוצעו בחודש הקרוב. לפי מחירי השוק הנוכחיים, יחס ה-LTV ברוטו של דסק"ש עומד על כ-69%.

כור הייתה בעבר קונצרן בזכות עצמה, אך כיום היא מהווה בעיקר החזקה ממונפת במניית קרדיט סוויס. החברה לא מחזיקה בשליטה במרבית הפורטפוליו, ויחס המינוף עלול להשתנות במהירות בשל תנודות בשווי מניית קרדיט סוויס. נכון להיום, יחס ה-LTV ברוטו (בניכוי תשלומי האג"ח בחודש הבא) של כור עומד על כ-51%, אולם לאור קופת המזומנים הגדולה (תולדה של עסקת מכתשים אגן-כמצ'יינה) היחס נטו עומד על 21% בלבד.

במידה שהמיזוג יאושר, דסק"ש תידרש לשלם לבעלי מניות המיעוט של כור - אי.די.בי פתוח והציבור - כ-850 מיליון שקל עבור מניותיהם, כך שיחס ה-LTV ברוטו של דסק"ש שלאחר המיזוג יעלה לכ-75%, אך במקביל הנזילות שלה תשתפר.

הצומת של בעלי האג"ח

כרגע, בעלי אג"ח כור מחזיקים בחוב של חברה נזילה ולא ממונפת אך התלויה בנכס אחד. אם המיזוג לא יאושר, סביר שכור תבצע השקעות חדשות, ואין כל ודאות שהפורטפוליו שתרכוש יהיה איכותי כמו זה של דסק"ש. סביר להניח שיחס המינוף שיראו לנגד עיניהם בעלי האג"ח יהיה דומה יותר ליחס הברוטו המצוין בטבלה, כך שהפערים ברמת המינוף יצטמצמו.

במידה שהמיזוג יאושר, יעברו מחזיקי אג"ח כור להחזקה בחברה מגוונת ואיכותית יותר, אך גם ממונפת יותר. אנו מעריכים כי עד למועד ההצבעה של מחזיקי אג"ח כור על אישור המיזוג, ינהלו הצדדים מו"מ שמטרתו להבטיח שהמחזיקים אכן לא ייפגעו.

*** רפי קסל הוא מנהל ההשקעות הראשי בחברת אנליסט. שחר רג'ואן הוא ראש תחום אג"ח קונצרניות בחברה. לכותבי המאמר ו/או לחברה יש עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

מינוף

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.