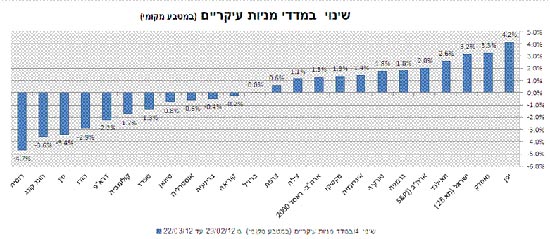

השוק המקומי הוא אחד השווקים בעלי הביצועים הגרועים ביותר מתחילת השנה. אם נתעלם משוקי מניות כגון סרי לנקה, מאוריציאוס, מלטה ודומיהם, הרי שת"א- 25 זוכה לעמוד על פודיום המנצחים בתחרות השווקים הגרועים ביותר.

כבר נכתבו עשרות טורים וכתבות על הסיבות לביצועי החסר של השוק המקומי. בין השאר הוזכרו כסיבות המצב הגיאופוליטי, השינוי בהגדרת השוק המקומי משוק מתפתח לשוק מפותח, מיסוי אגרסיבי על רווחי הון ורגולציה כבדה. יחסי איראן-ישראל עדיין מבעבעים, המס על הבורסה לא ירד, והרגולציה לא השתנתה, ולמרות זאת ייתכן והמגמה בשוק התחלפה.

הזרז לשינוי הזה, כפי שהסברנו בעבר, היתה הודעת בנק ישראל על שינוי בדרישות הלימות ההון של הבנקים. בנק ישראל הודיע בשבוע שעבר על העלאת יחס הלימות ההון מ- 7.5% כיום ל-9% עד 1.1.2015, ועל יחס של 10% לבנקים הגדולים עד לשנת 2017. ההנחיה הנוכחית נוגעת אמנם לבנקים, אך הינה חיובית לכלל המשק. לאחרונה התרבו האינדיקטורים על כך שהמשק נמצא בסוג קל של מחנק אשראי.

הן חברות גדולות, והן עסקים קטנים מתקשים לקבל אשראי מהבנקים שמעוניינים לחזק את הלימות ההון שלהם. השינוי הזה, צפוי להקל על אותם לווים, ויכול לחזק את הצמיחה בכלל המשק. כך שלא רק הבנקים צפויים ליהנות מהמהלך אלא כלל המשק. ההנחיה הנוכחית דומה בעצם להקלה מוניטרית, והיא דרך נוספת של בנק ישראל להקל על המשק ללא שימוש בכלי הריבית.

אבל נראה שההודעה חיובית בעיקר למשקיעי המניות בבנקים שסבלו חודשים רבים. ייתכן שההנחיה תאפשר לבנקים לחלק דיבידנד בעתיד. האפשרות לחלוקת דיבידנד נתפשת כחיובית ביותר, ויכולה אפילו למשוך משקיעים זרים חזרה להשקעה במניות המקומיות. מכיוון שהבנקים הינם קטר למשק, והם מהווים אחוזים גדולים ממדד ת"א 25. ההוראה הזו הטיבה עם כלל המניות הגדולות. ואכן, מדד ת"א בנקים, עלה בכ- 14% מאז ההוראה, ומשך את השוק למעלה יחד איתו.

עם העובדות לא ניתן להתווכח. מתחילת החודש (ההוראה ניתנה ב-15 למרץ), מדד ת"א 25 זוכה לעמוד על פודיום השווקים בעלי הביצועים הטובים ביותר בעולם. אם נשווה את ביצועי המדד במונחי דולר ונתעלם משווקים כגון ונצואלה וויטנאם, הרי שמדד ת"א הינו השוק בעל הביצועים הטובים ביותר מכל מדדי המניות בעולם מתחיל החודש.

חיים נתן ביצועים

ברור שיש שיאמרו שהניתוח עד כאן הינו בבחינת נהיגה תוך כדי הסתכלות במראה האחורית (פרטיקה מסוכנת ומנוגדת לחוק). העובדה שהבנקים קיבלו הקלה ברגולציה והמניות שלהן עלו, לא יכולה לרמוז על ביצועי המדד בעתיד.

נכון, הסיבה לביצועי המדד הטובים הוא המשקל הגבוה של הבנקים במדד. אך צריך להבין שההוראה של בנק ישראל היא GAME CHANGER. היא טובה לבנקים ולכלל המשק. היא טובה ללווים הגדולים כגון קבוצת אידיבי, קבוצת דלק ואחרים. ומשכך היא טובה לחברות רבות יותר, והיא תשפיע על יותר מניות במדדים השונים מעבר למניות הבנקים.

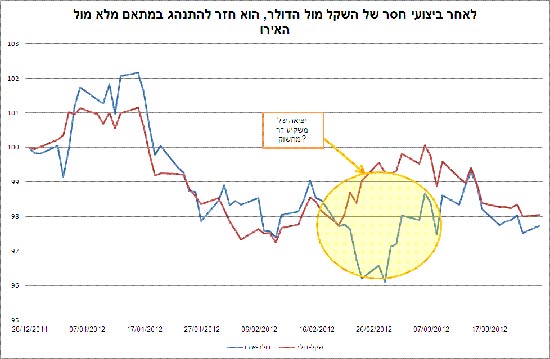

אך ישנו אינדיקטור נוסף המחזק את ההערכה לכך שיש להחזיר השקעות לישראל והוא שער החליפין שקל-דולר. בדרך כלל עוקב שער החליפין שקל-דולר אחרי שער החליפין דולר - אירו. מתחילת השנה, ולמשך מספר חודשים, התנתקו ביצועי השקל מביצועי האירו. בעוד הדולר בעולם נחלש, הדולר מול השקל דווקא התחזק.

סביר להניח שלהתנהגות הזו היו מספר סיבות. הראשונה הינה יציאת המשקיעים המוסדיים להשקעות בחו"ל, שהביאו לביקוש עולה לדולר. הסיבה השניה הינה יציאת משקיעים זרים מהשוק המקומי, וחששות מהתפתחויות גיאופוליטיות בכלל.

זכורים במיוחד היומיים שהיו אחרי פקיעת האופציות הקודמת, בהם השוק המקומי ירד בארבעה אחוז בניגוד למגמה העולמית. הירידות האלו לוו בהחלשות של השקל, ועל פי הערכות שונות נבעו מיציאה של משקיע זר גדול שסגר פוזיציות באגרסיביות ובמהירות.

והנה, בשבוע האחרון, המתאם חזר להיות מושלם. השקל - והאירו מתנהגים באותו האופן. ייתכן והדבר רומז על ירידה בעוצמת החששות, ועל סיום מהלך מוסדי של יציאה לחו"ל או יציאה של משקיעים זרים מישראל.

גם ההפסדים שיצברו המשקיעים הפרטיים שלא גידרו את החשיפה שלהם למדד תזרז כנראה את החזרה שלהם לשוק המקומי, ואני בטוח שבחודש הקרוב נראה כיצד אפיקי המניות ואג"ח החברות המקומי חוזרים לגייס על חשבון הגיוסים בחו"ל.

חיים נתן שקל דולר

אי אפשר לנהל השקעות לפי חששות גיאופוליטיים. ייתכן שמחר נקום לקול תקיפה באיראן, וייתכן שהדבר לא יתרחש עוד עשור. לאף אחד אין את הידע הדרוש לנהל השקעות על סמך מידע בטחוני (אלא אם מכירת הדירה של אהוד ברק רומזת משהו...), ולכן אנו משתמשים במידע כלכלי ופונדמנטליסטי בבחירת ההשקעות שלנו. כפי שהמלצנו בעבר להוציא השקעות לחו"ל על בסיס ידע ומגמות, אנו חושבים שעכשיו זה הזמן לשנות חלק מההקצאה.

בהנחה ויישמר הסטטוס קוו הנוכחי, אנו מניחים שהשוק המקומי יניב ביצועים טובים יותר ביחס לשוקי מניות אחרים בעולם, ואנו בהחלט חושבים שזהו זמן מצויין לממש חלק מהרווח שנעשה בשווקים זרים ולהחזיר את החשיפה המקומית לישראל.

חיים נתן הוא כלכלן ראשי בבית ההשקעות במנורה

מנורה מבטחים קרנות נאמנות ו/או מנורה מבטחים ניהול תיקי השקעות ו/או חברות אחרות בקבוצה עשויים להיות בעלות עניין אישי בני"ע מכוח כך שהן מחזיקות ו/או עלולות להחזיק ו/או לבצע פעילות בני"ע עבור עצמן ו/או עבור לקוחותיהן ו/או במסגרת אחרת. אין לראות באמור לעיל עבודת אנליזה של ני"ע ו/או הצעה של הנכסים ו/או הזמנה לרכשם ו/או ייעוץ בדבר כדאיות ההשקעה בהם ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, לקנות ו/או למכור את הנכסים, בשום אופן צורה ו/או דרך. שיווק ההשקעות לעיל אינו מהווה תחליף לשיווק המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.