האם המשקיעים בארה"ב מצאו את ההשקעה נושאת התשואה האולטימטיבית? נראה שהתשובה לכך חיובית. השקעה באיגרות חוב בדירוגי השקעה נמוכים, או מה שקרוי HIGH YIELD, הפכה בחודשים האחרונים לאחד מאפיקי ההשקעה המומלצים ביותר בקרב בתי ההשקעות הזרים. רק בשנה הנוכחית משך האפיק 18 מיליארד דולר, גידול של כ-7% בסך הנכסים בתחום בארה"ב.

כמו השקעה במניות, נהנה גם תחום זה מתהליכים חיוביים ברמת הכלכלה העולמית, כמו השיפור בכלכלת ארה"ב, ירידת מפלס החששות מתרחישי קיצון באירופה ובסין, וכן מתחזית הפדרל ריזרב לריבית אפסית בשנתיים הבאות.

בנוסף, השתפר משמעותית מצב החברות בארה"ב בשנתיים האחרונות, הן מבחינת היצע האשראי, הנזילות ושוק ההנפקות התוסס, והן מבחינת ביקוש כמעט קבוע מצד מנהלי הנכסים קרנות, תעודות סל ומשקיעים מוסדיים.

ועם זאת, יש לזכור כי השקעה באג"ח HY אינה דומה להשקעה באיגרות חוב מדורגות, בעיקר בשל הסיכון הגלום בהן. בהתאם, הפרמטרים להשקעה באג"ח חברות בדירוג השקעה הכוללים בעיקר את התחזיות לריבית, אינפלציה ולתשואות אג"ח המדינה בכל רגע נתון, אינם רלוונטיים במקרה זה.

השקעה באג"ח HY נחשבת על ידי רבים דומה ברמת התנודתיות שלה להשקעה במניות, וכאן עולה השאלה האם בראייה היסטורית נכונה הקביעה הזאת, ואם כדאי היה לקחת את הסיכון באג"ח אלו מול השקעה במניות?

התשובה היא חד משמעית: כן. בחינה היסטורית מראה כי תנודתיות אג"ח HY נמוכה משמעותית מזו של מניות - סטיית התקן של מדד S&P500 משנת 2000 ועד היום עומדת בממוצע על 20.9%, לעומת 7.75% בלבד במדד ה-HY.

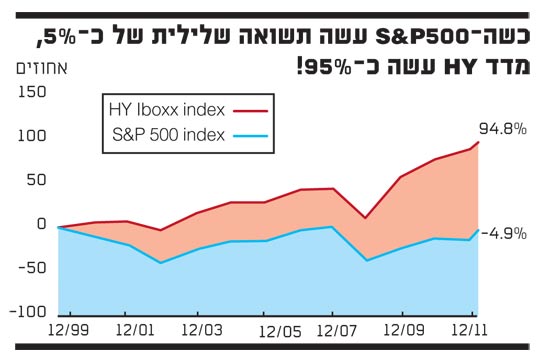

ומה לגבי התשואה? משנת 2000 ועד סוף השבוע האחרון התשואה המצטברת על מדד HY IBOXX בארה"ב, במונחים דולריים, הייתה 94.8% לעומת ירידה של 4.9% במדד S&P500. ב-2008, השנה הקשה ביותר בשוק, ירד מדד ה-HY ב-23.87% לעומת צניחה של 38.49% ב-S&P500, ובשנה לאחר מכן כבר עלה ב-44.46% לעומת תיקון של 23.45% בלבד ב-S&P.

מתחילת שנה זו עלה ה-HY ב-4.4% לעומת 11.1% ב-S&P500, כשהתשואה העודפת במניות השנה מוסברת על ידי התשואה הפנימית שמגלם המדד היום, 7.45%, הקרובה לשפל ההיסטורי שלו. אם כי, ראוי לציין שהמרווח עדיין כפול מהמרווח בו נסחר המדד בשנים 2004-2007, אז היו תשואות אג"ח המדינה גבוהות משמעותית מהיום.

גם הירידה בחדלות הפירעון של החברות האמריקניות, לרמה של כ-2% השנה, מחזקת את התמיכה בהשקעה בתחום. לכך נוסיף כי עלייה לרמה הממוצעת של כ-4%, העלולה להתרחש רק בעוד כשנתיים, אינה מהווה סיכון מיידי.

להיחשף - במכשירים קצרים

ניתן להיחשף לתחום דרך שתי תעודות הסל הנפוצות להשקעה באפיק: HYG העוקבת אחרי מדד IBOXX HY CORPORATE BOND של ISHARE ו-JNK העוקבת אחרי מדד SPDR BARCLAYS CAPITAL HY. שתיהן רשמו גידול של 34% בנכסים בשנה זו בלבד. בארץ ניתן להיחשף לתחום דרך תעודת סל הי-בונד של חברת תעודות הסל קסם, אך יש לזכור כי התעודה אינה מנוטרלת מטבע ומושפעת משינויי שערי חליפין.

בנוסף, הירידה בתשואה הפנימית (של מדד HY) כמו גם העלייה החדה בשנים האחרונות במדד, מחזקת את ההנחה כי כדאי להיחשף לתחום דרך מכשירים קצרים. מח"מ המדד בינוני ועומד על 4.25 שנים. מח"מ קצר ניתן להשיג דרך קרנות של גופים כמו UBS, גולדמן זאקס ו-AXA, המנהלים קרנות המתחייבות למח"מ של עד 3 שנים.

למה לא בארץ?

ומה לגבי השוק המקומי? למותר לציין כי התחום לא מושך אליו השקעות, לא מצד הציבור ולא של מוסדיים. היעדר מדדים ותעודות על מדדים אלו, עלייה בכמות הסדרי החוב, ועדת חודק שחייבה את המוסדיים בסקירה רבעונית לכל אג"ח שנרכשת, משיכת כספים משוק ההון המקומי להשקעות בחו"ל בשנה האחרונה וגורמים נוספים - כל אלו הפכו את שוק ה-HY לבלתי משוכלל, ולמעשה לכמעט לא קיים ברדאר של המשקיעים המקומיים.

בשוק הישראלי נסחרות 466 סדרות של 109 מנפיקים הנסחרים מתחת לדירוג השקעה (BBB מינוס ומטה) או ללא דירוג כלל, כאשר שוויו של שוק אג"ח זה עומד על 13.1 מיליארד שקל, או 5.2% ממדד האג"ח הקונצרניות הכלליות. 236 סדרות נסחרות מתחת ל-10% תשואה, 129 סדרות מעל 30%, והשאר בין לבין.

ומה לגבי התשואה? קרן נאמנות המשקיעה תשקיפית באג"ח סיכון גבוה ללא מניות, והמצויה בשליש העליון בתשואות, השיאה מתחילת 2008 (ערב המשבר) ועד 23 במארס השנה שיעור של 24.4% (נטו אחרי דמי ניהול). זאת, לעומת תשואה שלילית של 11.2% במדד ת"א 100.

כלומר גם בשוק המקומי, ואפילו בשוק שהתפתח בארץ ערב המשבר של 2008, מי שהשקיע בקרן HY השיא תשואה חיובית ועודפת על פני ת"א 100. אין ספק כי כיום, בתשואה גבוהה של 19% בממוצע במדד HY המקומי המשקלל את האג"ח הנסחרות, ההזדמנויות בתחום רבות, למרות הסדרי החוב.

ואיפה הבורסה המקומית, למה היא לא משיקה מדד HY כחול-לבן? לשם המחשה, בשנת 2007 ערב המשבר בארה"ב היו במדד האמריקני 46 מנפיקים בלבד לעומת 440 היום. ניתן למצוא פתרונות רבים לניהול מדד ישראלי ולסחירות שבו. זה הזמן והמקום לקרוא לבורסה להשקת מדדים כאלה, רחבים עד כמה שניתן, שישכללו את שוק האג"ח, יאפשרו למוסדיים להשקיע בו, ולבסוף אף להגיע למצב שחברות יוכלו להנפיק, לאור התעוררות השוק כולו.

* הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

תשואה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.