ברבעון הראשון של 2011 ההכנסות הסתכמו ב-2,913 מיליון שקל; ברבעון השני הן הסתכמו ב-2,893 מיליון שקל וברבעון השלישי ב-2,917 מיליון שקל - יציבות מרשימה (ונדירה יחסית) בשורה העליונה.

אבל אז הגיע הרבעון הרביעי וקלקל את התמונה - ההכנסות ירדו ב-9.2% ביחס לרבעון קודם, ל-2,650 מיליון שקל. המספרים האלו הם של בזק , והחולשה ברבעון האחרון היא בעיקר תוצאה של תחרות מוגברת בשוק התקשורת הקווית.

ואולם הירידה הדרמטית בשורה העליונה הופכת לצנועה מאוד בשורה התחתונה, כשאיכשהו הפגיעה בהכנסות לא חלחלה מטה: הרווח ברבעון הרביעי הסתכם ב-521 מיליון שקל, ירידה של 5.1% בהשוואה ל-549 מיליון שקל ברבעון השלישי.

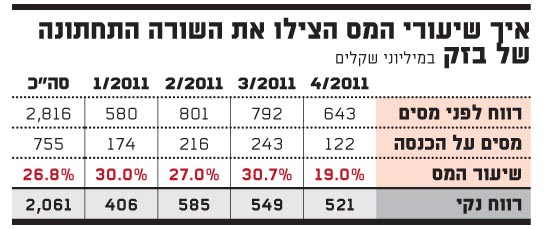

הסיבה העיקרית לכך היא הוצאות מסים יחסית נמוכות ברבעון האחרון של השנה. הוצאות אלו הסתכמו ברבעון הרביעי ב-122 מיליון שקל והיוו 19% מהרווח לפני מסים - 643 מיליון שקל; ברבעון השלישי הן עמדו על 243 מיליון שקל והיוו 30.7% מהרווח לפני מסים (792 מיליון שקל); בשנת 2011 כולה הסתכמו הוצאות המסים ב-755 מיליון שקל שהם 26.8% מהרווח בסך 2,816 מיליון שקל לפני מסים.

הקפיצות הללו בשיעור המס על פני הרבעונים (ראו טבלה מצורפת) נובעות מסיבות שונות - דחיות מס, תכנוני מס, הורדות והעלאות בשיעור המס, ניצול הפסדים לצרכי מס, הוצאות לא מוכרות לצרכי מס ועוד. ברבעון הרביעי המס היה נמוך במיוחד דווקא בגלל העלאת המס בשנת 2012 לשיעור של 25%, בעוד שמתווה המס המקורי היה הפחתה עד ל-18%.

איך שיעורי המס הצילו את השורה התחתונה של בזק

העלאת המס ב-2012 כאשר לחברה יש נכסי מס נדחה, מתבטאת בעליית ערך הנכס הזה. ולהמחשה - נניח חברה שהרווח שלה לפני מס הוא 100 מיליון שקל ויש לה הוצאה בסך 10 מיליון שקל שאינה מוכרת לצרכי מס. החבות למס הכנסה תהיה לפי 110 מיליון שקל, ואם נניח מס בשיעור 24% הרי שמדובר על 26.4 מיליון שקל. זאת, בעוד שבספרים הוצאות המס יהיו לפי ה-100 מיליון שקל, כלומר מס של 24 מיליון שקל.

פטור השווה מיליונים

הפער הזה בין הספרים לבין מס הכנסה הוא נכס. החברה שילמה 26.4 מיליון שקל למס הכנסה, בעוד שלפי הספרים היא צריכה לשלם 24 מיליון שקל, וכך נוצר נכס מס נדחה בסך 2.4 מיליון שקל (ההפרש).

הנכס הזה מבטא תשלום על הוצאה שלא הוכרה לצורכי מס הכנסה, אבל תוכר בעתיד. לחברה יש למעשה מעין פטור על תשלום מס בגין הוצאה של 10 מיליון שקל. וכמה שווה הפטור הזה? כאשר שיעור המס הוא 24%, הפטור שווה 2.4 מיליון שקל, אבל כששיעור המס עולה, הערך של הפטור עולה.

ובחזרה למקרה האמיתי - לבזק יש מסים נדחים, ושיעור המס עלה ל-25%; התוצאה של העלייה הזו היא גידול בנכס מס נדחה בסך של 25 מיליון שקל. גידול בנכס מס נדחה הוא סוג של הכנסת מסים, וכל ההכנסה הזו נרשמה ברבעון האחרון של 2011, אשר בו אושרה סופית ההצעה להעלאת המס.

היא מסבירה את שיעור המס הנמוך ברבעון, וממחישה שאין באמת משמעות להוצאות המס על פני הרבעונים - הן אמנם הוצאות המס האמיתיות ברבעון והן יכולות לעלות או לרדת על פני הרבעונים, ושיעורן מהרווח לפני מס יכול לעלות ולרדת, אבל הן סוג של הערכה לא סופית. מה שחשוב ומה שקובע בסופו של דבר זה הדוח השנתי לצרכי מס, שמתבטא בהוצאות המסים שבדוח החשבונאי. רק אז יש תמונה מלאה על השנה כולה ועל שיעור המס האפקטיבי.

שיעור המס האפקטיבי (המס מחולק ברווח לפני מס) השנתי בבזק הוא כאמור 26.8%. הנתון הזה מבטא את כל ההתאמות שקשורות למס הכנסה במהלך 2011: את העלאת שיעור המס, הוצאות לא מוכרות בבזק, תשלומי מסים בגין שנים קודמות, ועוד.

זהו השיעור התקף לשנה, ומכאן שהוא שיעור המס המייצג בכל אחד מארבעת הרבעונים. ברבעון הרביעי היה שיעור המס בספרים 19%, כאמור מוטה כלפי מטה, והוא הסיבה שבזק הצליחה לסיים את הרבעון בירידה קלה ברווח לעומת רבעון קודם.

אבל, בראייה של מנתחי דוחות אין משמעות להוצאת המס הנמוכה יחסית. אם רוצים לחשב את הרווח המייצג ברבעון הרביעי, זה שמתעלם מהטיית המס כלפי מטה, יש להפעיל את שיעור המס האפקטיבי השנתי על פני כל הרבעונים.

כך, הוצאות המס המייצגות ברבעון הרביעי הן 172 מיליון דולר (מס של 26.8% כפול רווח לפני מס בסך 643 מיליון דולר), לעומת הוצאות מס בפועל של 122 מיליון דולר - תוספת של 50 מיליון דולר בהוצאות שמשמעה ירידה של 50 מיליון דולר ברווח, ל-471 מיליון דולר, והרווח הזה כבר מבטא ירידה משמעותית של 14% מהרבעון הקודם.

לנרמל את הוצאות המימון

הרווח המתוקנן הוא אמנם לא הרווח בפועל אבל הוא יותר מייצג, כשהוא מנטרל את ההטיה של המסים. עם זאת, בפועל יש שורה של סעיפים בדוחות שצריך לנרמל אותם אם רוצים להגיע לרווח מייצג. סעיף חשוב נוסף מעבר להוצאות המסים הוא הוצאות המימון. המימון יכול להיות ברבעון מסוים גבוה בגלל שההלוואות צמודות למדד, והיה מדד גבוה. ההוצאות יכולות להיות נמוכות כי המדדים היו נמוכים, והן יכולות להשתנות כתלות בשערי חליפין (הלוואות צמודות לשערי חליפין שונים).

בקיצור, הוצאות המימון על פני הרבעונים תנודתיות ולא מייצגות בהכרח את הוצאות המימון הנורמליות. ולכן, צריך לנרמל אותן ולהגיע להוצאות המייצגות. כאן השיטה לרוב היא לסכום את כל ההלוואות של החברה, לבחון את סוגי ההצמדה והריבית, ולהגיע למימון שנתי מייצג, ובהתאמה למימון רבעוני מייצג.

הכותב הוא מרצה לחשבונאות וניתוח דוחות כספיים. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.