חברות הדלק המקומיות חוו בשנים האחרונות תקופה סוערת שבאה לידי ביטוי בהחרפת התחרות ביניהן, אולם את מה שעבר הענף ב-2011 ניתן להמשיל לצונאמי של ממש, שדחק את התחרות בין החברות לשוליים.

המחאה החברתית שפרצה בקיץ האחרון על רקע יוקר המחיה, גרמה למשרדי האוצר והאנרגיה לקצץ את מרווח השיווק של חברות הדלק בתחילת חודש ספטמבר בכ-16%, ל-59.1 אגורות. ההורדה הזו לא פתרה את הבעיה המובנית במחיר הדלק שלמעלה מחציו מורכב ממסים - כידוע, מאז, המשיך מחיר הדלק לטפס עד לשיא של כ-8 שקלים לליטר כיום - אולם עבור חברות הדלק הייתה זו מכה כואבת מאוד, שמשמעותה חיתוך של הרווח באבחת סכין אחת.

כשמתסכלים על מה שצפוי בענף ב-2012, התחזית נראית קודרת למדי: רק בסוף השבוע האחרון הודיע משרד האנרגיה לחברות הדלק כי חישוב המרווח שנעשה אשתקד לא היה מדויק, והאחרונות, שעתרו לבג"צ מתוך ציפייה שמרווח השיווק יעלה במקצת, עשויות לספוג במהלך השנה קיצוץ נוסף של 1.4 אגורות במרווח השיווק בשירות עצמי, והורדה של עמלת התדלוק בשירות מלא מ-21 אגורות ל-11.1 אגורות בלבד.

כשמוסיפים לכך את העובדה שהממשלה בוחנת את החזרת הפיקוח על מחיר הסולר, היקף הצריכה שעשוי להיעצר בשל המחיר הגבוה אליו האמיר הדלק, והמיצוי הכמעט מלא של פתיחת חנויות נוחות חדשות, נראה ש-2012 הולכת להיות מאתגרת במיוחד עבור חברות הדלק.

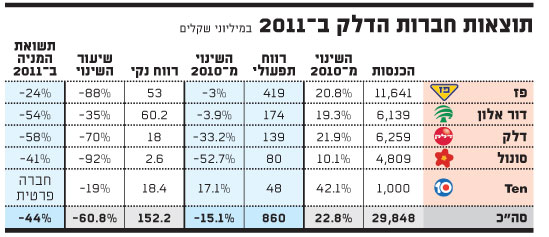

אלה המספריים המרכזיים שמסכמים את מה שאירע בענף ב-2011.

29.8 מיליארד שקל. זה היה מחזור המכירות המצרפי של חמש חברות הדלק הגדולות ב-2011. מדובר בגידול של 22.8% ביחס לשנת 2010, הנובע בעיקר מעלייה במחירי הנפט, המשפיעה בצורה ישירה על המחיר שבו נמכרים הדלקים, וכן מעלייה בהיקף המכירות בחנויות הנוחות.

אלא שהגידול הדו-ספרתי בשורת ההכנסות עלול להטעות. הנתון שמבטא בצורה הטובה ביותר את המצוקה אליה נכנס הענף ב-2011, הוא הרווח התפעולי של חברות הדלק. זה רשם ירידה ממוצעת של 15.1% לעומת 2010, כך שחמש חברות הדלק רשמו רווח תפעולי מצרפי של 860 מיליון שקל.

חברת טן, שנהנתה בשנה החולפת מהיותה חברת דיסקאונט, הייתה היחידה שרשמה גידול ברווח התפעולי שלה, וזה הסתכם בשנה החולפת ב-48 מיליון שקל. השיפור בתוצאות טן שבשליטת אליעזר פישמן, המחזיקה בנתח שוק של 5% בלבד, גורם לתמונה הכוללת להשתפר מעט. בלעדיה, ירד הרווח התפעולי של ארבע חברות הדלק הגדולות ב-23.2%.

הירידה החדה ברווח התפעולי, שהגיעה בשנה בה רשמו חברות הדלק רווחי הון בשל עליית מחירי הנפט במהלכה, נבעה כאמור מהורדת מרווח השיווק. עבור החברות מדובר בפגיעה במקור הרווח המהותי ביותר שלהן. כך, למשל, ניתן היה ללמוד מהודעת דלק ישראל, שדיווחה כי הורדת מרווח השיווק צפויה להוריד את הרווח הגולמי שלה בכ-80 מיליון שקל.

מנגד, חברת פז של צדיק בינו, ש-61% מהתזקיקים של בית הזיקוק באשדוד נמכרים לתחנות שבשליטתה, יכולה לספוג את הירידה במרווח בנזק קל יחסית. בתווך נמצאות סונול (מקבוצת גרנית הכרמל של עזריאלי) ודור-אלון (דודי ויסמן), שהורדת מרווח השיווק צפויה להוריד את הרווחיות הגולמית שלהן בעשרות רבות של מיליוני שקלים.

עם היוודע הגזירה, שנכנסה כאמור לתוקף בספטמבר אשתקד, החלו חברות הדלק בביצוע שורה של מהלכים, שהם בבחינת זעזוע של ממש בענף הדלק. הבולט שבהם היה ביטול כל ההנחות שניתנו לציי הרכב, כך שאם בעבר הייתה תחרות בין החברות על לקוחות מוסדיים ופרטיים, הרי שכעת התיישרו כל החברות על מחיר אחיד, שהוא למעשה המחיר בשירות עצמי. הורדת המרווח פגעה גם בTen-, שכעת אפיונה הבולט - הבידול במחיר - הפך למשמעותי פחות.

בנוסף, בחלק גדול מתחנות הדלק צומצמו או בוטלו לגמרי מסלולי השירות המלא, ומאות מתדלקים נשלחו הביתה; החברות החלו בביצוע פעולות להקטנת ימי האשראי שהן נותנות ללקוחותיהן על מנת להקטין את צרכי ההון החוזר, והסכמי השכירות עם בעלי תחנות נפתחו מחדש, היכן שניתן.

למרות הפעולות הללו חשוב לזכור כי מבנה ההוצאות של חברות הדלק הוא די קשיח, וכולל הוצאות קבועות כגון ארנונה, חשמל, תחזוקה, שכר ועוד. בעוד חלק מהתשומות ניתן לשנות באופן מיידי, עם חלק מהספקים קשורות החברות בחוזים ארוכים, שייקח זמן לבצע בהם התאמה.

כל זאת כאשר הורדת מרווח השיווק, מנגד, נעשתה באופן מיידי, ללא התראה מוקדמת, בצורה שלא אפשרה לחברות תקופת הסתגלות למציאות החדשה. הורדת המרווח גורמת לכך שהחברות עצרו את הקמתן של תחנות חדשות, שלאור השינוי אין כדאיות כלכלית בהקמתן. זאת, לצד הכוונה לסגור תחנות שפעילותן הפכה להפסדית.

14.2% זהו שיעור הצמיחה הממוצע של הכנסות חמש חברות הדלק הגדולות ממכירות חנויות הנוחות ב-2011, בהשוואה ל-2010. בשנה החולפת הפעילו חברות הדלק 800 חנויות נוחות, מרביתן בתוך תחנות הדלק, שיצרו להן מכירות בהיקף של 1.88 מיליארד שקל.

כדי להבין שמנוע הצמיחה העיקרי של חברות הדלק מתחיל להגיע למיצוי, צריך להסתכל על שיעורי הצמיחה שלו בשנים קודמות: בשנת 2010 צמחו הכנסות חנויות הנוחות ב-19.3% ביחס ל-2009, בעוד ב-2009 צמחו ההכנסות של חנויות הנוחות ב-20.1% ביחס ל-2008.

כדי לקבל מושג לגבי האופן שבו תיראה הצמיחה בפעילות חנויות הנוחות של חברות הדלק ב-2012, כדאי להסתכל על חברת פז. זו הגיעה למיצוי כמעט מלא של פתיחת חנויות חדשות של Yellow בתחנות הדלק ומתחמי התדלוק שלה, ובשנה החולפת פתחה חנות חדשה אחת בלבד. בהתאמה, הגידול במכירות הרשת הגיע מעלייה במכירות חנויות זהות, אשר מאופיין בשיעור צמיחה חד ספרתי, וזה הסתכם בפז בשנה החולפת ב-6.6%.

רשת החנויות שרשמה את שיעור הצמיחה הגבוה ביותר הייתה "מנטה" של חברת דלק ישראל, שהיקף המכירות שלה ב-2011 עמד על 276 מיליון שקל - גידול של 21.6% בהשוואה ל-2010. זאת לאחר שבשנת 2011 פתחה דלק 17 סניפים חדשים של הרשת, המספר הגדול ביותר מבין חברות הדלק.

ב-2012 תתקשה דלק להציג את שיעור הצמיחה הזה, על אף שהיא משתדלת להמשיך ולפתח את הפעילות הזו. במסגרת הרחבת הפעילות החלה החברה בפריסת פעילות "קפה ג'ו" שנרכשה אשתקד בחנויות הנוחות של הרשת, וזאת לצד פתיחת חנויות נוחות באתרים שאינם נמצאים בתחנות הדלק.

מלבד שיעור הצמיחה שצפוי לקטון, ישנה נקודה קריטית נוספת שעשויה לפגוע ברווחיות חברות הדלק. המכירות של חנויות הנוחות מאופיינות ברווחיות גולמית הגבוהה משמעותית מזו של מכירת הדלקים, אולם העלייה במודעות הצרכנית עשויה לפגוע גם בהן, ולהקטין את הרווחיות הגולמית שמציגות החנויות הללו.

44% זהו שיעור הירידה הממוצע של מניות חברות הדלק ב-2011. אמנם מאז תחילת השנה התאוששו מעט המניות, אולם מבט אל עבר האתגרים עמם צריכות חברות הדלק להתמודד ב-2012, לא מבשר טובות למשקיעים.

את הפגיעה הקשה ביותר ספגה מניית דלק ישראל, שצנחה ב-2011 ב-58%, וזאת לאחר שבמהלך השנה הגישה קבוצת דלק של תשובה הצעה לרכוש את כל מניות הציבור בחברה, שנענתה בצורה חלקית בלבד. את הרבעון הרביעי סיימה דלק עם הפסד של 7.3 מיליון שקל (לאחר שרשמה ברבעון זה רווח הון של כ-9 מיליון שקל ממכירת מניות דלק US).

גם דור אלון וגרנית הכרמל (המחזיקה בסונול), שמניותיהן איבדו ב-2011 54% ו-41%, בהתאמה, סיימו את הרבעון הרביעי בהפסד. כדי לחזור לרווחיות יצטרכו מנהלי חברות הדלק לבצע התאמות ושינויים קיצוניים במבנה פעילותן, ועד שהתוצאות ייראו בשטח נראה כי המשקיעים יעדיפו להביט על הנעשה בהן מהצד.

רווחי החברות נפגעו, שכר המנהלים הרבה פחות

מבט על השכר שקיבלו מנכ"לי חברות הדלק בשנה החולפת, מגלה שרובם לא הרגישו פגיעה של ממש בכיסם בעקבות השנה הקשה שעברה על הענף. מעט יוצא דופן בהקשר זה הוא יונה פוגל, מנכ"ל חברת פז. פוגל הוא אמנם בעל שכר הבסיס הגבוה מבין מנהלי חברות הדלק, כ-2.6 מיליון שקל, אולם עלות שכרו (הכוללת גם רכיב בונוס) נחתכה ב-45.7% בשנה החולפת, ל-2.7 מיליון שקל. כך, בעוד שב-2010 הוא זכה למענק של 2 מיליון שקל, ב-2011 - בה צנח הרווח החשבונאי של החברה ב-88% ל-53 מיליון שקל - הוא לא קיבל מענק כלל.

לפוגל יש גם בונוס ארוך טווח, המתבסס על תוצאות החברה במשך 4 שנים (2009-2012), אך לאור התוצאות החלשות של פז ב-2011 לא סביר כי החברה תגיע ליעד שיזכה את פוגל בבונוס נוסף (מדובר על רווח מצטבר של 2.4 מיליארד שקל בשנים הללו, כשנכון ל-2011 עומד הרווח המצטבר של החברה על 1.1 מיליארד שקל).

המנכ"ל בעל עלות השכר הכוללת הגבוהה ביותר בענף בשנת 2011 היה אבי בן אסאייג, מנכ"ל דלק ישראל, שעלות שכרו ב-2011 הסתכמה בכ-3.4 מיליון שקל. זאת, בשעה שהרווח הנקי של דלק ישראל צנח ב-70% בשנה החולפת, ומנייתה איבדה 58% מערכה. יחד עם זאת, מתוך אותם 3.4 מיליון שקל, 1.7 מיליון שקל מגיעים משווי האופציות של בן אסאייג, ואלה נמצאות כעת הרחק מחוץ לכסף, וספק אם הוא יזכה לממשן ברווח.

ישראל יניב, המנכ"ל הוותיק של חברת דור אלון, זכה לעלייה של 4.7% בשכרו ב-2011, וזה הסתכם בכ-2.2 מיליון שקל. למרות ירידה ברווח הנקי וצניחה של 54% במניית דור אלון, אישר דירקטוריון החברה ליניב מענק בסך של כחצי מיליון שקל בגין שנת 2011. וכך, היות ומלוא השכר והמענק אותם קיבל יניב משולמים במזומן וללא מרכיב של אופציות או מניות, בפועל הוא הפך להיות בעל השכר השני בגובהו מקרב מנהלי חברות הדלק.

ניר גלילי, ש-2011 הייתה עבורו השנה המלאה הראשונה בתפקיד מנכ"ל סונול, זכה לעלות שכר כוללת של 2.3 מיליון שקל, מתוכה כ-2 מיליון שקל כשכר. עלות השכר של גלילי לבדו קרובה למדי לרווח הנקי שהציגה סונול ב-2011: כ-2.6 מיליון שקל (צניחה של 92% ביחס לרווח ב-2010).

*** אליעזר פישמן הוא בעל השליטה ב"גלובס"

תוצאות חברות