על פי הערכות שונות, למעלה מ-50% מהעושר העולמי מושקע בנדל"ן, על שלל סוגיו. להבדיל, גם סקר שערך לאחרונה "גלובס" גילה כי קרוב ל-60% מהציבור היו בוחרים בנדל"ן כאפיק ראשון להשקעה. אפשר כמובן להימנע מחשיפה לתחום, אך יש לעשות זאת במודע ומתוך בחירה מושכלת. מי שבוודאי אינם מתעלמים מהתחום הם הגופים המוסדיים, שהפכו בישראל של שנים אלה לשחקני נדל"ן גדולים ועוצמתיים עם השקעות בישראל ובחו"ל.

כדי לנתח את חשיפת המוסדיים שמנהלים את כספי הפנסיה שלנו לנדל"ן בחו"ל - אפיק שמשלב נדל"ן ומט"ח - נעזרנו בחברת B-BRE, בניהול ד"ר דניאל באראז ורו"ח נירית ברגמן. לשם כך בנינו מדגם שכולל נכסים מנוהלים בהיקף 133 מיליארד שקל, שמהווים כ-30% מסך החיסכון הפנסיוני.

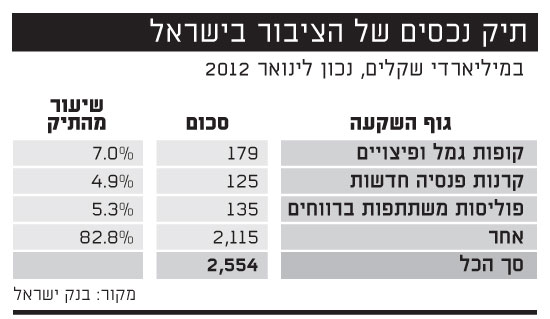

נציין כי על-פי בנק ישראל, שווי תיק הנכסים של הציבור הגיע בינואר ל-2.5 טריליון שקל, כאשר 42% מהסכום מנוהל בידי המוסדיים. ההתמקדות הייתה באלה מתוכם שמנהלים את כספי החיסכון שלנו לטווח ארוך - קופות-הגמל ופיצויים, קרנות הפנסיה החדשות והפוליסות המשתתפות ברווחים של חברות הביטוח.

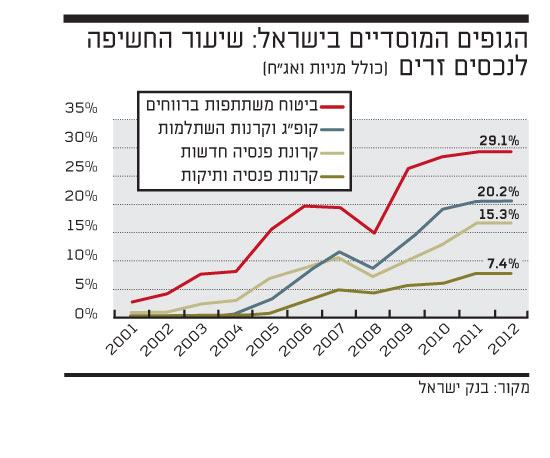

נתחיל עם העובדה שהחשיפה של המוסדיים לנכסים זרים (כולל מניות ואג"ח) צברה תאוצה אדירה בעשור האחרון. נתוני בנק ישראל מלמדים כי אם ב-2001 רק 2.4% מכספי הפוליסות המשתתפות ברווחים של חברות הביטוח היו מושקעים בנכסים זרים, הרי שבשנת 2012 זינק השיעור ל-29.1%.

בקופות-הגמל וקרנות ההשתלמות וכן בקרנות הפנסיה החדשות המגמה של הגדלת החשיפה לנכסים מעבר לים דומה. והשיעורים בקרבן ב-2012 עומדים על 20.2%, ו-16.3%, מהנכסים, בהתאמה.

המעבר להשקעות בחו"ל אינו מקרי, הוא קשור לירידה במשקל אג"ח מיועדות בתיק הנכסים. בנוסף, המוסדיים עצמם רכשו יותר מיומנות בהתנהלות מול העולם הגדול, ובסוף צריך גם לזכור שלשוק ההון המקומי במתכונתו הנוכחית קשה לקלוט את כל הכסף המוסדי הגדול.

8.5%-7% מהתיק

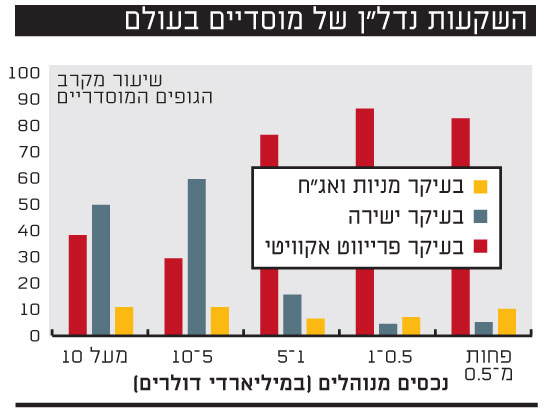

נתמקד עתה בחשיפה לנדל"ן, ונציין כי ההקצאה המקובלת של המוסדיים בעולם לנדל"ן לסוגיו עומדת על 7% עד 8.5% מהנכסים בממוצע. יש מגוון אפיקי משנה בעולם הנכסים - רכישת נכסים פיזיים לבד או עם שותפים, מניות, קרנות ריט (Reits), חוב סחיר ולא סחיר וכמובן קרנות פרייבט אקוויטי למיניהן.

ניתן להגיד שהגופים הגדולים - שמנהלים מעל 5 מיליארד דולר - יעדיפו בעיקר השקעות ישירות, היינו רכישת מבנים, ואילו הקטנים יותר יעדיפו בעיקר את קרנות הפרייבט אקוויטי (ראו תרשים).

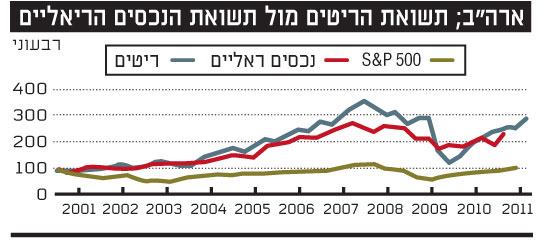

מבדיקה שערכה B-BRE עולה, כי במבט ארוך טווח מאז שנות ה-2000, מניות הריטים שנוצרו במטרה לדמות השקעה בנכסים מניבים, תוך ביטול חיסרון אי הסחירות, מתנהגות בצורה דומה למדי למדד הנכסים הריאליים, שמודד התפתחות שכר דירה ומחירי נכסים. יחד עם זאת, מניות הריטים תנודתיות יותר מנכסי הבסיס, גם משום שחברות הנדל"ן ממונפות וכתוצאה מכך גם רווחיהן תנודתיים, בעוד מדד הנכסים הריאליים מתייחס לנכסים לא ממונפים.

על-פי המדגם, ההשקעה המוסדית באג"ח של חברות נדל"ן ישראליות מהווה 4.1% מתיק הנכסים של המוסדיים, שעה ששיעור ההשקעה באג"ח של חברות נדל"ן זרות אפסי. לגבי החזקה במניות נדל"ן זרות, הרי ששיעורן בתיק מגיע ל-0.19% בלבד.

כמובן שאת ההשקעות הזניחות בניירות ערך זרים צריך להעמיד אל מול השקעות של מאות מיליוני דולרים בשנת 2011 בנכסים ריאליים בחו"ל. מדובר ברכישות משמעותיות של מגדלי משרדים, קניונים ומקבצי דיור, ברחבי ארה"ב, גרמניה ובריטניה. אם כן, המטוטלת נוטה באופן ברור לטובת נכסים ריאליים זרים ולרעת ני"ע של חברות נדל"ן זרות.

פתרונות ביניים

המוסדיים מסבירים שהשקעה בנכס פיזי מבטיחה להם תזרים מזומנים לטווח ארוך שמסייע לשלם את הפנסיות. הם טוענים שהם מקפידים לקנות נכסים איכותיים במיוחד שנמצאים ב"פריים לוקיישן".

הם גם מסכימים שחשיפה נכונה לנדל"ן בחו"ל צריכה לכלול גם מניות, אג"ח וקרנות ריט, אך רק לאחר התחשבות בעלות וביכולת לסקר אותן ולעקוב אחריהן. באופן טבעי קל להם יותר לעשות את זה לגבי ני"ע ישראליים, אם כי הם בהחלט קונים גם סקירות אודות מניות זרות.

אגב, לפעמים יש פתרונות ביניים. אפשר למשל לחשוב על רכישה ישירה של נכס בשיתוף קרן ריט וכך ליהנות מחלוקת הסיכון עם הקרן, וזאת מבלי להיחשף להשקעות אחרות שנמצאות בסל של הקרן ושאולי פחות מתאימות למוסדיים.

בשורה התחתונה ניתן להגיד שהמוסדיים בישראל מעדיפים להיות "קרובים" - גם אם לא במובן הפיזי שהרי הנכס בחו"ל - לנכס הבסיס. הם רוצים שליטה על מועד הכניסה והיציאה מהשקעה בנכס, מה שכמובן לא אפשרי במסגרת השקעה לא משמעותית במניות ,לא כל שכן באג"ח.

מצד שני צריך לזכור שאת העסקאות הגדולות באמת שקרנות ריט כבדות מבצעות יתקשה המוסדי הישראלי, גם הגדול ביותר, להרשות לעצמו. ולכן השקעה בריטים מאפשרת חשיפה לנכסים שונים ומגוונים יותר מהשקעה ישירה.

כך למשל, לאחרונה רכשה "סיימון פרופרטיס", קרן הריט הגדולה בארה"ב עם שווי שוק של 25 מיליארד דולר, קניון בפנסילבניה בשווי 1.25 מיליארד דולר. שטחו של הקניון, עוד לפני ההרחבה צפויה להיבנות בו, הוא 250 אלף מ"ר - גדול משטחי המשרדים בשלושת המגדלים של מרכז עזריאלי גם יחד.

מתאם הפוך, נזילות ותנודתיות

לכל אפיק השקעה נדל"ני יתרונות וחסרונות; החזקה ישירה בנכס מניב בחו"ל מספקת הגנה מפני אינפלציה, משום שלרוב שכר הדירה צמוד למדד ואילו המימון ניתן בריבית קבועה. לגבי סיכון שער חליפין, נציין שהמוסדיים מגדרים את שכר הדירה - שמשולם בדולר, אירו או פאונד - משום שההתחייבויות שלהם שקליות.

נדל"ן - בישראל ובחו"ל - נתפס כתורם לפיזור הסיכונים, וזאת אם אכן התשואה שלו אינה מתואמת חיובית עם אפיקי ההשקעה המסורתיים: מניות ואג"ח. החיסרון הבולט כאן הוא שאין הנזילות, שכן ברור שקניון או מגדל משרדים לא נמכרים מהיום למחר, גם בגלל עלויות העסקה הגבוהות.

ני"ע סחירים, לעומת זאת, מאפשרים (על פי רוב) נקודות יציאה יומיות במהלך המסחר, ומצד שני חושפים את המשקיע לתנודתיות החריפה בשווקים, כפי שראינו במשבר האחרון. כאשר "העדר" נפטר ממניות, ענף הנדל"ן לא חסין גם אם לנכס הבסיס שלום, השוכרים האיתנים עדיין שם והם משלמים שכר דירה בזמן.

"מוטים לשוק הביתי, אבל פחות"

מעניין לציין שאפילו החשיפה המינורית של המוסדיים שלנו למניות זרות, כאמור 0.19% מתיק המדגם, נבנית רובה ככולה ממניות עם זיקה ישראלית. הכוונה למניות שחברות האם שלהן נסחרות בבורסה בתל אביב או שבעל השליטה ישראלי (לב לבייב ברוסיה, הרצל חבס בהולנד ואחרים).

אם מקזזים את המניות "הזרות" עם השורשים הישראליים מקבלים השקעה זניחה ממש במניות זרות באמת בשיעור של 0.05% מהתיק המנוהל. בצורה כזו משקיעים בחו"ל, אבל שומרים על "הטיית הבית" (Home bias), אותה הטיה שקיימת בכל העולם להיצמד למוכר ולהעדיף השקעות מבית.

כמו הרצון להיות קרובים לנכס הבסיס, גם כאן המוסדיים מרגישים נוח יותר כאשר למניה או לאגרת-החוב "הזרות" קשר לישראל. הקלות בה ניתן להרים טלפון להנהלת החברה בתל אביב, לקבוע פגישה, ולבקש מהם "לראות את המספרים", עדיין משחקת תפקיד.

"אנחנו עדיין מוטים לשוק הביתי, אבל פחות", אומר לנו בכיר באחד מהגופים שדגמנו. לפי הערכות שיעור החשיפה של המוסדיים לאפיקי נדל"ן זרים בחו"ל תגדל על פני זמן, השאלה כמה מתוך הכסף יופנה לנדל"ן זר באמת נותרת פתוחה.

השקעות נדלן של מוסדיים

תיק נכסים של הציבור בישראל

ארהב תשואות הריטים

השקעות מוסדיים בנדלן

חשיפה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.