ב-13 בפברואר השנה הוריד צחי אברהם, אנליסט בכלל פיננסיים, את ההמלצה לחברת מטריקס מ"תשואת יתר" ל"תשואת חסר", ובמקביל הפחית את מחיר היעד מ-23 שקל למניה ל-18.7 שקל. הניתוח של אברהם התרכז בעיקר בסימני השאלה שמרחפים מעל ההתנהלות של החברות הגדולות בענף, שכן הקשר בין הפעילות הכלכלית במשק לבין הצמיחה בחברות שירותי המחשוב הוא מובהק וחד משמעי.

מטריקס, שנתפסת בשוק ההון כ"מגדלור" שלאורו מתנהל שוק שירותי המחשוב הישראלי, מספקת אינדיקציה לכלל הפעילות של החברות בשוק המקומי. במילים אחרות, אם מעל מטריקס תלוי סימן שאלה, סביר שגם שאר הגורמים בשוק עתידים להיתקל באותה הבעיה. תקרת הזכוכית של הוצאות המחשוב בישראל מחייבת יציבות במצבן של החברות הגדולות - זעזועים כלכליים יתורגמו מיד לירידה חדה בהכנסות או לפחות ברווחיות של ספקיות שירותי ה-IT.

לפני שנה היה נדמה ש-2011 תספק פריצה בתקרת הזכוכית הזו. רכישת נס טכנולוגיות על ידי קרן CVCI של קבוצת סיטי ביולי אשתקד, ומכירת חלק מהפעילות שלה היו אמורות לאפשר לגורמים בשוק הזדמנות לקפוץ קדימה. אלא שלפחות בינתיים, נס העדיפה להישאר מאוחדת. כך, ראינו השנה כמות גדולה של רכישות קטנות יחסית, שהקפיצו את השורה העליונה של רוב החברות בשוק המחשוב הישראלי. אך רק חלק קטן שרד לשורה התחתונה.

שוק שירותי המחשוב הישראלי צפוי לצמוח בכ-2.7% ב-2012, לעומת כ-10% אשתקד, כך על פי גרטנר. גם אלו שסיפקו את רוב הצמיחה לענף ב-2011 - הבנקים, חברות הטלקום והמגזר הקמעונאי - צפויים להוריד את היקפי הפעילות. לכן, כדי לשמור על צמיחה, ייאלצו רוב החברות להמשיך ברכישות, ולעשות את זה מספיק טוב כדי שמשהו מהתוספת יגיע לשורה התחתונה, ואולי יתגלם גם בשווי המניה.

1.92 מיליארד שקל - הם צבר ההזמנות שמציגה מטריקס, שבניהולו של מוטי גוטמן, לשנת 2012. המספר נראה כהבטחה גדולה אם יתממש במלואו - צמיחה אורגנית של מעל 10%. אבל השאלה הגדולה נוגעת לשורה התחתונה, בעיקר לאחר שבשנת 2011 ירדה הרווחיות הגולמית של החברה ל-18.1% מהמכירות, לעומת 19.4% מהן ב-2010. אז מטריקס תלתה את האשמה "בעיקר בשחיקה במרווחים במגזר הציבורי", שאחראי על 11% ממכירות החברה.

מטריקס היא מכונת המזומנים המוצלחת ביותר בשוק שירותי המחשוב הישראלי. היקף הדיבידנדים שחילקה - 67 מיליון שקל ב-2011 - רק גדל; היחסים הפיננסיים מרשימים; בקופת החברה ישנם מספיק מזומנים - כ-250 מיליון שקל - כדי לצמוח לכל כיוון; וההנהלה המגובשת ממשיכה להוביל. הבעיה היא בשווי, שנע בשנתיים האחרונות בין 1.1-1.3 מיליארד שקל. עם מכפיל של 11-12 על הרווח הנקי, אין לחברה הרבה מה להציע מבחינת שיפור בשווי השוק. תקרת זכוכית קיימת גם בשוק ההון, ובלי מהלך אסטרטגי משמעותי מטריקס תתקשה לפרוץ אותו.

54% מכלל מכירותיה של וואן תוכנה הגיעו בשנת 2011 מתחום החומרה. תמהיל הפעילות של החברה השתנה משמעותית בשנה האחרונה. הרכישה של מפיצת מערכות המחשוב הראל תרמה לגידול של יותר מ-300 מיליון שקל בשורה העליונה ב-2011, ושינתה את המיקוד האסטרטגי של החברה. כך, רוב מכירותיה הגיעו מסגמנט החומרה, ולא משירותי התוכנה.

אך השינוי הזה הוא רגעי, כיוון שרכישת טסקום שהושלמה בתחילת 2012 תחזיר את האיזון לכיוון תחום התוכנה. עם זאת, חיזוק מעמד החברה בצד החומרה - תחום שעתיד לקפוץ השנה בכ-12% לפי גרטנר - בשילוב ביצועים פיננסיים מוצלחים, מספקים לוואן את הפוטנציאל להיות אחת השחקניות המעניינות בשוק. במשך 2011, קפצה החברה למקום השלישי מבחינת היקף המכירות, מעל מיליארד שקל, וב-2012 אין לעדי אייל, המנכ"ל ובעל השליטה, כוונה להאט את הקצב.

2 מיליון שקל - הם הרווח התפעולי מסגמנט התוכנה והפרויקטים של מלם-תים בשנת 2011. המדובר בירידה של 80% לעומת הרווח בסגמנט בשנת 2010, בעקבות מכירת פעילות חברת קווליטסט לפני כשנה. השפעת התוצאות של קווליטסט, שהשליטה בה (51%) הועברה ממלם למייסדים בתמורה לכ-28 מיליון שקל, מעידות במשהו על מצבה מלם-תים כולה.

המכירות, כ-1.73 מיליארד שקל, טיפסו ב-1.1% בלבד (גם כאן כתוצאה מההיפרדות מקווליטסט), והורידו את מלם-תים למקום השני בשוק מבחינת היקף המכירות, לאחר מטריקס. זהו אקט סימבולי בלבד, אבל הוא מעיד אולי על החשיבות של הסגמנט, שהפך למהותי בעקבות השלמת המיזוג בין מלם לתים בשנת 2007.

יותר מארבע שנים לאחר המיזוג, שהוביל שלמה איזנברג בעל השליטה בחברה, ברור שמשהו בחיבור הזה לא עובד, לפחות לא לפי הציפיות של שוק ההון ושל אייזנברג. שווי החברה הוא כ-131 מיליון שקל, וזאת לאחר צניחה משמעותית בשווי השוק במשך השנה. למרות הפוטנציאל הגדול, שניכר מהשווי ומפעילות המתחרים, במלם-תים התקשו גם ב-2011 להתרומם.

40% מכלל ההכנסות של טלדור מגיעים מהמגזר הציבורי. בדרך כלל חשיפה גבוהה למגזר הציבורי מסמלת יציבות וביטחון, אלא שהדינמיקה של שוק שירותי המחשוב הישראלי הפכה את הפעילות האינטנסיבית בשוק הממשלתי לבעייתית. לטענת טלדור, השינוי בתגמול לעובדי מיקור החוץ במשרדי הציבוריים בעקבות מכרז החשב הכללי, פגע קשה ברווחיות הגולמית, שהסתכמה בכ-15.9% מהמכירות לעומת 17.4% אשתקד.

בשוק ה-IT, היכן שכל שקל בהכנסה קריטי לשורה התחתונה, הירידה ברווחיות מהפעילות בקרב הלקוחות הגדולים מסמנת בעיה. עם זאת, החברה נהנית מגידול מרשים בפעילות הסגמנט השני - תקשורת ותשתיות - שתרם לשיפור בשורה התחתונה.

השחיקה ברווחיות הגולמית יכולה גם להסביר את החלטתה של טלדור לרכוש את פעילותה של חברת שירותי המחשוב גלאסהאוס לפני כחודש תמורת כ-7 מיליון דולר. החברה נסחרת כעת לפי שווי שוק של כ-120 מיליון שקל. ייתכן שחזרה למהלכי המיזוגים והרכישות שמהם נמנעה ב-2011, תשפר גם את הסנטימנט כלפיה בשוק ההון.

46% - הם שיעור הצמיחה השנתי של חילן-טק ב-2011. השנה שעברה הייתה השנה שבה פעילותה של חילן-טק הפכה למבוססת על שירותי מחשוב, וזאת לעומת תחום שירותי השכר שהוביל את החברה מאז שהוקמה. רוב הצמיחה נובעת מרכישת ספקית שירותי תשתיות המחשוב אנקור לפני כשנה תמורת כ-30 מיליון שקל. 55% מהמכירות אשתקד הגיעו מסגמנט הפעילות בתחום מערכות המידע, שכולל שירותים בתחומי תשתיות המחשוב, אבטחה, ושירותים בתחומי הניתוח העסקי (BI).

2011 - הייתה קפיצת מדרגה נוספת בביצועים של חילן-טק, שבשליטת אבי באום שמכהן גם כמנכ"ל. בחילן-טק הצליחו בינתיים ללכת על השוליים של שוק המחשוב המקומי, להיות עם (היכולות) אך להרגיש בלי (ההשפעות השליליות שנלוות אליהן, כגון המרווחים הנמוכים).

שאלה מעניינת עולה לגבי המשך הצמיחה באסטרטגיה זו. כיוון שהחברה בנויה כחברת החזקות - עם פעילות נפרדת לגמרי בין שני הסגמנטים - אפשר לחשוב על תסריטים שונים להמשך הדרך. עד כה, כל המהלכים האסטרטגיים שביצעה החברה בשנים האחרונות נראים מוצלחים, ושוק ההון הגיב בהתאם. המניה טיפסה בכ-12% מתחילת 2011, והשווי הגיע ל-450 מיליון שקל.

65 מיליון שקל - הם ההכנסות שרשמה אמת מחשוב מפעילותה בתחום ייצור ושילוב מוצרי חומרה (OEM). במשך 27 שנים עסקה אמת בפעילות סביב תחומי טכנולוגיות המידע, עם דגש על הפצה ושירותים של תשתיות מחשוב. בשנת 2011 ביצעה החברה גיוון בולט בפעילות. הדוחות כללו לראשונה סגמנט שבו משלבת החברה מוצרי חומרה של יצרנים שונים על גבי מערכות מחשוב, מה שכולל את הידע שנצבר בחברה לאורך השנים בנושא המחשוב לצד יכולות ייצור ולוגיסטיקה.

הפנייה של אמת מחשוב לסגמנט פעילות חריג יחסית בשוק המחשוב המקומי, היא אחת ההפתעות היחידות שסיפקה החברה במשך השנים. בלי קשר, בשנת 2011, קפצו מכירות החברה בשיעור של 26%, והרווח הנקי כמעט שהכפיל את עצמו.

אמת משייכת את השיפור בביצועים לרכישת חברת דורקום בשנת 2010 ולגידול אורגני בפעילות. השינוי בגישה בא לידי ביטוי גם במדיניות הדיבידנד שקבעה החברה מנובמבר. בשוק ההון אוהבים את השינוי, ושווי החברה כמעט הכפיל עצמו מאז תחילת 2011, לכ-137 מיליון שקל כיום.

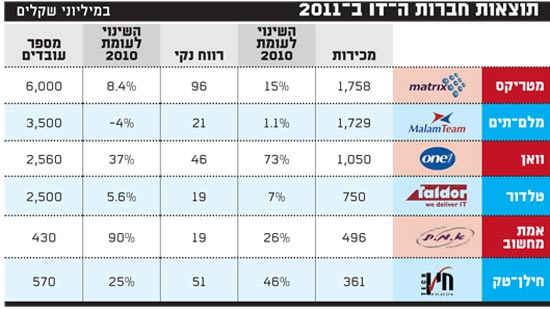

תוצאות חברות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.