אחרי חמש שנים של עלייה דו ספרתית רצופה בהיקפי המשכנתאות, חלה בשנת 2011 ירידה של 8% במשכנתאות החדשות (כספי בנק). משנת 2006 טיפס השוק מהיקף הלוואות שנתי של 19 מיליארד שקל, עד 54 מיליארד שקל, אולם בשנת 2011 ירדו ההלוואות החדשות והסתכמו ב-49.8 מיליארד שקל. כאשר נתוני הרבעון הראשון של 2012 מצביעים על ירידה נוספת לרמת הלוואות של כ-35-40 מיליארד שקל בשנה.

שתי מחציות

2011 מתחלקת לשתי מחציות. במחצית הראשונה של השנה נשברו כמעט מדי חודש שיאי ההלוואות והממוצע החודשי עמד על 4.6 מיליארד שקל. במחצית השנייה ירד הביצוע החודשי הממוצע ל-3.6 מיליארד שקל. אם ננטרל את השפעות הקצה של לווים שהחלו בתהליך, הירידה בהלוואות הייתה חריפה יותר, ובשליש האחרון של 2011 עמדו ההלוואות על 3 מיליארד שקל בחודש - ירידה של 35% בהשוואה למחצית הראשונה.

הסיבה לשינוי בהיקפי ההלוואות הייתה התערבות רגולטורית. מאז מאי 2010 ניסה בנק ישראל לעצור את העלייה במשכנתאות אך לשווא. לבסוף, ב-27 באפריל 2011 פרסם המפקח על הבנקים, דודו זקן, הנחיה גורפת שאסרה על בנקים לתת הלוואות משכנתא בריבית משתנה לסוגיה השונים (פריים, מדד, מט"ח) בשיעור של מעל 33% מסך ההלוואה. הלוואות כאלו, שהיו זולות במיוחד, היוו עד אז 76% מההלוואות החדשות. לאחר תקופת מעבר בה מומשו הלוואות שכבר החלו בתהליך, החלו היקפי ההלוואות לצנוח. ולכך סייעה גם המחאה החברתית ותחושת המיתון שגרמו לעצירה בשוק הנדל"ן.

עוד נציין, כי למרות התנודתיות החודשית, הסכום הממוצע אותו לוקח הישראלי כדי לרכוש דירה לא השתנה כמעט ועמד במהלך 2011 על כ-550-570 אלף שקל.

אלו הנקודות העיקריות לסיכום שוק המשכנתאות בשנת 2011:

מיחזורי המשכנתאות ירדו.

המיחזורים ירדו בשנת 2011 ב-14% בהשוואה לשנת 2010 והגיעו ל-4.8 מיליארד שקל. הירידה, שנה שנייה ברציפות, הביאה לכך שהיקפי המחזורים היו שני שליש מהיקפם בשנת 2009. לכך שתי סיבות: תחרות שגרמה ללקוחות למחזר בבנק אחר - על פי הנחיות בנק ישראל, רק מיחזור פנימי בתוך הבנק נספר ומדווח בנפרד, כך שמיחזור משכנתא בנק אחר נספר כהלוואה חדשה ולא כמיחזור; אי הודאות לגבי כיוון הריבית, מצב השוק וההגבלות הרגולטוריות - שהביאו לווים רבים לשבת על הגדר ולהמתין לבאות.

ההלוואות לזכאים זניחות.

משכנתאות מכספי אוצר (הלוואות לזכאים) הפכו בשנים האחרונות לחסרי רלוונטיות. בשנת 2011 הסתכמו ההלוואות לזכאים ב-326 מיליון שקל, שליש פחות מאשר 2010 ו-15% בלבד מהיקפן בשנת 2006. בשלהי 2011 סוף סוף עודכנו שיעורי הריביות, מ-4% ל-3%, ויתכן שבעקבות זאת יגדלו השנה ההלוואות לזכאים.

רווחיות הבנקים גדלה.

התחרות הלא רציונלית שאפיינה את הבנקים מאז "סבסד לי משכנתא" של דיסקונט בשנת 2007, פינתה את מקומה למודוס וויוונדי. אף בנק לא יצא מגדרו לכבוש נתח שוק, וגם בנק הפועלים שהציב יעד לצמוח במשכנתאות התמקד בעיקר בלקוחותיו.

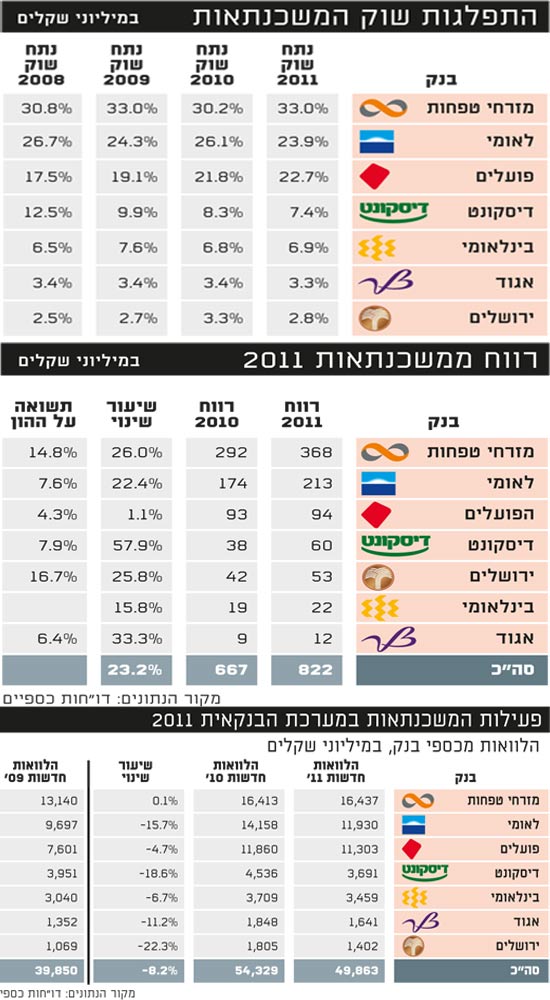

כתוצאה מכך הרווח המצרפי מפעילות המשכנתאות קפץ בשנת 2011 ב-23.2% והסתכם ב-822 מיליון שקל. למעט בבנק הפועלים, הרווחיות עלתה בכל הבנקים בשיעור דו ספרתי וגם התשואה על הון עלתה. התשואה הגבוהה ביותר היא בבנק ירושלים (16.7%) ואחריו מזרחי טפחות (14.8%). לדיסקונט (7.9%), ללאומי למשכנתאות (7.6%) ולבנק אגוד (6.4%) תשואה בינונית ואילו בבנק הפועלים תשואה חד ספרתית נמוכה של 4.3%. הבינלאומי הוא הבנק היחיד שאינו מדווח על התשואה בפעילות המשכנתאות.

44% מהרווח במזרחי טפחות

מזרחי טפחות, הבנק הגדול בתחום, ממשיך להציג את הרווח הגבוה ביותר, גבוה יותר מחלקו היחסי. מזרחי טפחות מדווח בשנת 2011 על רווח של 368 מיליון שקל, עליה של 26% בהשוואה לשנה קודמת. הרווח של מזרחי טפחות הוא 44% מהרווח הכולל של המערכת. אחריו לאומי למשכנתאות עם רווח של 213 מיליון שקל, עליה של 22%. רווחיות המשכנתאות בבנק הפועלים עלתה ב-1% בלבד והסתכמה ב-94 מיליון שקל. במקום הרביעי דיסקונט עם רווח של 60 מיליון שקל ואחריו בנק ירושלים עם רווח של 53 מליון שקל. הבינלאומי מציג רווח של 22 מיליון שקל ולאגוד רווח של 12 מיליון שקל.

גם ב-2011 מזרחי טפחות הצליח, בניהולו של אלי יונס, לשמור על ההגמוניה שלו כבנק המוביל. נתח השוק של מזרחי טפחות נע כבר ארבע שנים בטווח של 30%-33%. היקף ההלוואות החדשות של מזרחי טפחות עלה ב-0.1% ונותר 16.4 מיליארד שקל. עם זאת, למרות שמזרחי טפחות נותר במקום, כאשר כל השוק ירד ב-8%, חלקו היחסי גדל. מזרחי טפחות הוא הבנק היחיד שמפרסם נתונים לגבי כמות הלקוחות. בשנת 2011 ירד מספר הלווים ב-6.5% ועמד (כולל מיחזורים) על 47.4 אלף.

חלקו של דיסקונט בשוק ממשיך לקטון ברציפות והגיע ב-2011 ל-7.4%. ארבע שנים אחרי מהלך הסבסוד הגדול, נמצא דיסקונט מתחת לנתח שוק בו החל.

אם ננטרל השפעות קצה של לווים שהחלו בתהליך, בשליש האחרון של 2011 עמדו ההלוואות על 3 מיליארד שקל בחודש - ירידה של 35%

למרות התנודתיות החודשית, הסכום הממוצע לרכישת דירה לא השתנה כמעט ועמד במהלך 2011 על כ-550-570 אלף שקל

התפלגות שוק משכנתאות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.