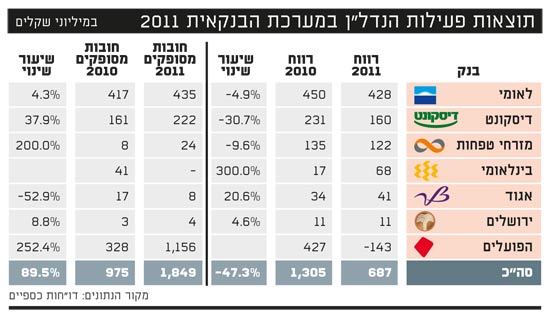

2011 הייתה השנה הגרועה ביותר לבנקים בתחום הנדל"ן מאז שנות המשבר של 2002-2004. הנה שני מספרים שמסבירים מה קרה. הראשון - 687 מיליון שקל, הרווח המצרפי של הבנקים בפעילותם בנדל"ן, המציג ירידה של 47% בהשוואה לשנת 2010. השני - 1.85 מיליארד שקל, היקף ההפרשה המצרפית לחובות מסופקים, עלייה של 90% בהשוואה לשנה קודמת.

מאחורי המספרים יש שמות. השם של 2011 הוא מוטי זיסר והפסדיו בהשקעות נדל"ן מעבר לים. פיגור בתשלומי החוב של זיסר לבנק הפועלים וירידה בשווי הבטוחות שהעמיד יצרו זעזוע בבנק, שנאלץ להפריש מאות מיליוני שקלים בגין חובותיו של זיסר. בסך הכל הפריש הפועלים מתיק הנדל"ן לחובות מסופקים סכום עתק של 1.15 מיליארד שקל, רובם במחצית השנייה של השנה. למעשה, הפועלים הפריש סכום גבוה יותר מהכנסותיו השנתיות מסקטור הנדל"ן וכתוצאה מכך הבנק עבר להפסד של 143 מיליון שקל בנדל"ן. זאת בהשוואה לרווח של 427 מיליון בשנה קודמת.

האם יש מחנק אשראי

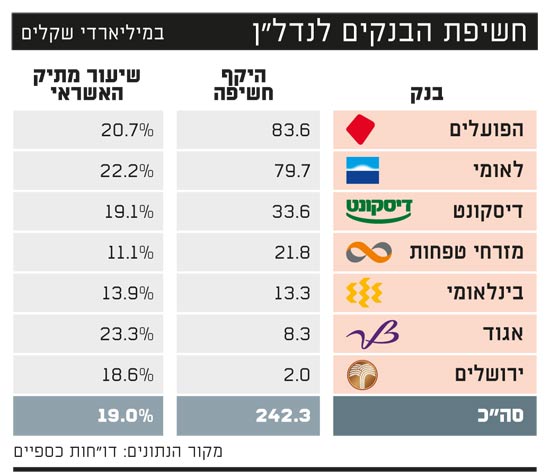

מעבר להפרשות הענק לחובות מסופקים, הסיפור של 2011 הוא מחנק האשראי. בחודשים האחרונים הלכו והתרבו התלונות על עצירת אשראי בנקאי לקבלנים וליזמי נדל"ן. האשם המידי היה בנק ישראל, שהציב מגבלת אשראי ענפי בגובה 20% ועצר את השוק. ואמנם, מהדו"חות עולה כי שני הבנקים הגדולים חרגו מהמגבלה. בלאומי הנדל"ן מהווה 22.2% מהתיק ובהפועלים 20.7%.

אך בניגוד למיתוס המקובל, לא מגבלת האשראי הענפי מביאה למחנק אשראי. בנק לאומי למשל חרג מהמגבלה כמעט בכל שנה מאז 2005. מגבלת האשראי אינה תקרה קשיחה כפי שרבים חושבים בטעות. על פי הנחיות בנק ישראל, חריגה מהמגבלה אמנם מחייבת תשלום "קנס" באמצעות הפרשה קבוצתית גדולה לחובות מסופקים ובכך בולמת את הבנק מלתת אשראי נוסף. ברם, הוראה אחרת של בנק ישראל קובעת כי כאשר הלימות הון של בנק גבוהה מ-12.5% (עד לפני שנתיים 10%) הבנק אינו חייב לבצע הפרשה בגין חריגה ענפית. מאחר וכל הבנקים נמצאים כיום עם הלימות הון הגבוהה משיעור זה, אין הם נדרשים לבצע הפרשה מיוחדת.

ובכן מה קרה? שורש הבעיה היא אי הוודאות בשוק שמקשה על הערכה מושכלת לגבי כיוון מחירי הדירות, בייחוד לאור המחאה החברתית ואחרי זינוק כה חד בשנים האחרונות. וכאן הגיע שילוב של שני גורמים שהביא לתחושה המפורסמת של מחנק האשראי.

הראשון - לחץ של בנק ישראל על הבנקים להיזהר באשראי חדש. היקף נכסי הסיכון של בנקים בנדל"ן (אשראי מאזני וחוץ מאזני) הגיע בסוף 2011 ל-242 מיליארד שקל, שיעור של 19% מתיק האשראי הבנקאי המצרפי. שני הגדולים עברו את המגבלה הענפית וכך גם אגוד (23.3%), כשדיסקונט מתקרב מאוד (19.1%). למעשה רק הבינלאומי (13.9%) ומזרחי טפחות (11.1%) רחוקים מהמגבלה. כתוצאה מכך החל המפקח על הבנקים להפעיל לחץ על הבנקים להאט את קצב העלייה באשראי לנדל"ן. במקביל, החלו דיונים על הגדלת הלימות ההון ליבה שתצמצם מאוד את יכולת הבנקים להגדיל את האשראי העסקי בכלל. מאחר ונדל"ן הוא ענף עתיר אשראי יותר מכל ענף אחר, הוא ספג את עיקר הפגיעה.

הגורם השני היה ההבנה של הבנקים כי הסיכון בנדל"ן גדל, ולכן יש להקטין חשיפה ולצמצם סיכונים. כתוצאה מכך הגדילו בנקים את מרווחי האשראי, העלו ריביות והגדילו את דרישות ההון העצמי. לדוגמה - אם בנק מימן בעבר 70% מהפרויקט וכעת הוא מוכן לממן רק 60%, הרי ירידה של 10% במימון בנקאי מהווה עבור היזם עליה של 33% בהון שעליו להביא מהבית. כאשר שוק ההון סגור כמעט לגמרי בפני חברות נדל"ן, מדובר בבעיה של ממש.

"מצב סטטי"

בשוק פועלים כיום שני וקטורים מנוגדים - מצד אחד עלייה בהתחלות הבנייה והגדלת ההיצע, שאמורים לדחוף לירידת מחירים, מהעבר השני קשיי מימון ועליית מחיר האשראי לקבלנים, שישפיעו בטווח הבינוני על הקטנת ההיצע ודוחפים לכיוון של עלייה במחירים.

קלרה צברגל ראש מערך הנדל"ן של בנק הפועלים, שנמצאת כבר שמונה שנים בתפקיד, ראתה עליות ומורדות. "הנתונים שאני רואה לא תומכים בירידת מחירים", היא מנתחת את השוק כעת. "האווירה והפסיכולוגיה של המחאה והגדלת ההיצע היו אמורים ליצור ירידת מחירים, בייחוד שמינהל מקרקעי ישראל מוציא מכרזים לקרקע. אבל המכרזים לא מחוברים לביקושים, ולכן ההיצע באזורי הביקוש לא גדל. מצד שני, כל הבנקים שמרניים יותר בגלל האי ודאות והמימון נמצא במחסור בהשוואה לשנה שעברה. לכן הקבלנים יותר זהירים ולא בונים למלאי, אלא בצורה הדרגתית בהתאם לביקוש".

- מה יקרה להערכתך למחירים?

"בשנים האחרונות הייתה היסטריה. חייבים לקנות היום, כי מחר המחיר יעלה. לכן עלו המחירים בכל מקום גם כשזה לא היה מוצדק. ישנם אזורים שהמחיר בהם התנפח בלי שום פרופורציה, ואנחנו כבר אז הרמנו גבה איך המחירים האלו עלו. באזורים אלו יתכן שתהיה ירידת מחירים. אבל בשוק כולו לא תהיה עליית מחירים חדה או ירידת מחירים, אלא מצב סטטי של שינוי במחיר מתואם אינפלציה".

- האם אתם רואים שסיכון הקבלנים עולה?

"אני מאמינה שגם בזמנים טובים ובטח בזמנים פחות טובים צריך להיזהר ולא לתת לקבלנים לקפוץ גבוה מדי. יש קבלנים שלא יודעים לפעול בשוק סטטי. אין להם ניסיון במשבר או בהאטה והם הניחו שהמחירים ימשיכו לעלות. קבלנים כאלו יתקעו. מי שיתעשת אולי יחזיר את ההשקעה, אחרים יפסידו כסף. בתקופה הזו, זה שוק של מקצוענים".

- האם בנק הפועלים מחמיר את מגבלות האשראי לקבלנים?

"לבנק הפועלים יש מדיניות אשראי קבועה. בעבר, כשהשוק עלה בעקביות, עשינו הקלות מהמדיניות. היום אנחנו נצמדים יותר וזהירים מבחינת הלקוח. אנחנו מכירים את כל השחקנים בשוק, גם את אלו שאנו לא עובדים איתם, ואת הרקורד שלהם ופועלים בהתאם. כיום, אחרי השינוי בהנחיות בנק ישראל ובהנחה שהקבלן טוב, אני לא רואה בעיות מימון".

- תדרשו יותר הון עצמי?

"מבחינתי הקריטריונים הם שילוב של הון עצמי עם מכירות מראש ולא על הנייר. מבחן השוק זה המכירות. גם כשיש קבלן שמביא הון עצמי גבוה, אבל יש לנו ספק לגבי יכולת השיווק שלו, לא בהכרח נממן. אני רוצה WIN WIN, לא רוצה שהקבלן ישבור את הראש".

- איך יתפתח בשנה הקרובה הנדל"ן המניב? לאחרונה גוברים החששות בנוגע לביקוש למגדלי המשרדים שצצים באזור המרכז.

"נדל"ן מניב תמיד יותר רגיש למצב הכלכלי מאשר דירות מגורים. כשיש אווירה של האטה, המשרדים נפגעים ראשונים. כשהמשפחה גדלה צריך דירה חדשה, אבל חברה לא חייבת לעבור משרד ותמיד אפשר להצטמצם. כרגע אני רואה מצד ההיצע קבלנים שקנו קרקעות למשרדים וחייבים לבנות, למשל בפתח תקווה או באזור של ציר עזריאלי-בורסה".

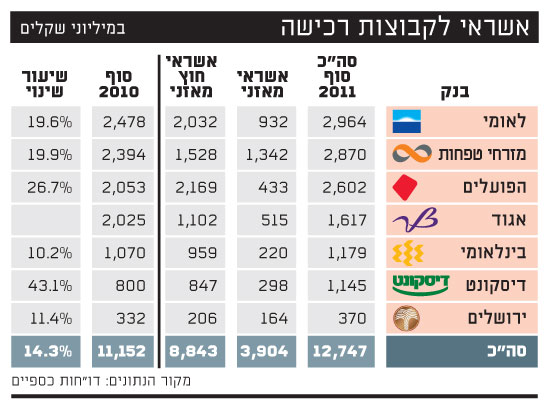

12.75 מיליארד שקל לקבוצות רכישה

אשראי

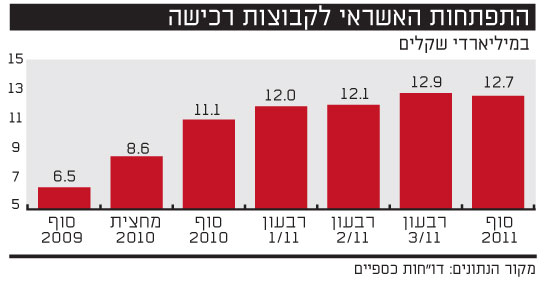

קבוצות הרכישה ממשיכות לצמוח. האשראי לקבוצות רכישה הגיע בסוף שנת 2011 ל-12.75 מיליארד שקל, עלייה של 14% בהשוואה לסוף 2010. עם זאת, ברבעון הרביעי של 2011 נרשמה ירידה של 1.8% בהיקף האשראי בהשוואה לרבעון השלישי. האשראי המאזני עמד על 3.9 מיליארד שקל, כאשר האשראי החוץ מאזני, כלומר התחייבות שנתן הבנק ללקוח להעמיד לו אשראי אך הלקוח טרם מימש אותה, עמד על 8.8 מיליארד שקל.

"את הצמיחה שרואים היום כבר לא נראה עוד שנה או שנתיים", אומרת קלרה צברגל, ראש מערך הנדל"ן של בנק הפועלים. "קבוצות רכישה פועלות למשך זמן רב. ההשקעה הראשונה היא מההון העצמי, אשראי בנקאי מתחיל שנה אחרי זה, כך שהצמיחה באשראי היום נובעת ממימון שאושר לפני שנה ושנתיים".

- את מאשרת כיום אשראי לקבוצות חדשות?

"בנק הפועלים בעבר וגם היום לא יצא להרפתקאות. היו יזמים לא מקצועיים שרק ניסו לעשות כסף והתקשו לעמוד בתקציב. להם לא נתנו מימון. אני מאשרת אשראי רק לגופים מקצועיים עם ניסיון".

אגוד בירידה

שלושת הבנקים הגדולים בתחום קבוצות הרכישה, לאומי, מזרחי טפחות והפועלים, מחזיקים בנתח שוק של 66% בהשוואה ל-62%, כאשר שלושתם צמחו מעבר לשוק. בבנק אגוד בניהולו של חיים פרייליכמן, הבנק הרביעי בגודלו בתחום קבוצות הרכישה, התהפכה המגמה והבנק מדווח על ירידה של 20% בפעילותו.

השחקן הגדול ביותר בתחום הוא בנק לאומי, הפועל דרך בנק לאומי למשכנתאות. היקף האשראי של לאומי לקבוצות רכישה הגיע ל-2.96 מיליארד שקל - מתוכם 932 מיליון שקל ניתנו כאשראי בפועל ו-2 מיליארד שקל כאשראי חוץ מאזני. בשנת 2011 עלה האשראי שנתן לאומי בשיעור 19.6%. נציין כי במהלך 2012 ימוזג בלמ"ש לתוך לאומי ולעובדה זו עשויה להיות השפעה על נכונות ויכולת לאומי לתת אשראי חדש.

הבנק השני בגודלו בתחום הוא מזרחי טפחות. עד אמצע 2010 היה מזרחי מוביל שוק קבוצות הרכישה ללא עוררין עם 40% מהאשראי. אך מאז התחזקו לאומי והפועלים, ונתח השוק של מזרחי טפחות ירד ל-22%. לאחר קיפאון באשראי לקבוצות רכישה במחצית הראשונה של 2011, הגדיל מזרחי טפחות את האשראי במחצית השנייה. בסך הכל עלה האשראי בשיעור 19.9% והגיע ל-2.87 מיליארד שקל, חלק גדול מהצמיחה נבע מאישור "פרויקט אחד גדול ומשמעותי". האשראי המאזני של מזרחי טפחות עומד על 1.34 מיליארד שקל.

השחקן השלישי בגודלו הוא בנק הפועלים שצמח בשנת 2011 ב-27% והאשראי הגיע ל-2.6 מיליארד שקל. האשראי המאזני של הפועלים הוא 433 מיליון שקל.

במקום הרביעי נמצא בנק אגוד עם אשראי של 1.6 מיליארד שקל, לאחר רבעון שני רצוף של ירידה בעיקר באשראי חוץ מאזני. אחרי אגוד נמצא הבנק הבינלאומי עם אשראי בהיקף 1.18 מיליארד שקל, עלייה של 10.2%. את הקפיצה הגדולה ביותר עשה דיסקונט שצמח באשראי לקבוצות רכישה תוך שנה אחת ב-43%, לדיסקונט אשראי של 1.15 מיליארד שקל. האשראי בבנק ירושלים עמד על 370 מיליון שקל, עלייה של 11% מתחילת השנה, אך ירידה של 14% ברבעון הרביעי.

התפתחות האשראי לקבוצות רכישה

לאומי ממשיך להוביל

בנק לאומי ממשיך להוביל את סקטור הנדל"ן והוא מפגין יציבות בכל הפרמטרים. הכנסות בנק לאומי היו הגבוהות ביותר מכל הבנקים והגיעו ל-1.46 מיליארד שקל, ירידה של 1.6% בלבד משנת 2010. בהפרשה לחובות מסופקים נרשמה עלייה של 4% ואלו הסתכמו ב-435 מיליון שקל. הרווח של לאומי עמד על 428 מיליון שקל בהשוואה ל-450 מיליון שקל אשתקד. גם בנטרול הפסדי בנק הפועלים, היה הרווח של לאומי כמו כל שאר הבנקים ביחד. ראש מערך הבנייה והנדל"ן של לאומי הוא יואל מינץ.

בנק הפועלים כאמור רשם בשנת 2010 הפסד גדול של 143 מיליון שקל. ההכנסות ירדו ב-5% והגיעו ל-1.14 מיליארד שקל, אך הפרשת הענק של 1.15 מיליארד שקל העבירה את הבנק להפסד. בסיכום שש שנים, 2006-2011, הפריש הפועלים לחובות מסופקים 3 מיליארד שקל, בעוד לאומי הפריש 1.7 מיליארד שקל.

בבנק דיסקונט הסתכמו ההכנסות ב-611 מיליון שקל - ירידה של 6.7%. ההפרשה לחובות המסופקים קפצה ב-38% והגיעה ל-222 מיליון שקל, בעיקר עקב "ניקוי אורוות" בתיק הנדל"ן בסניף לונדון, שם נאלץ הבנק למחוק 190 מיליון שקל, כ-6% מהתיק. הרווח של דיסקונט ירד ב-31% והגיע ל-160 מיליון שקל.

מזרחי טפחות המשיך לצמוח בתיק האשראי של הבנק שעלה ב-12% והגיע ל-14 מיליארד שקל. ההכנסות ירדו ב-5% ל-255 מיליון שקל, ההפרשות לחובות מסופקים עמדו על 24 מיליון שקל והרווח ירד ב-9.6% והגיע ל-122 מיליון שקל.

הבינלאומי היה הבנק היחיד בו עלו ההכנסות. הבנק דיווח על עליה של 18% בהכנסות ל-236 מיליון שקל. כתוצאה משינוי שיטת הפרשות לחובות מסופקים לא היו הפרשות בשנת 2011 כלל והרווח גדל פי 4 והגיע ל-68 מיליון שקל. אגוד דיווח על עליה של 21% ברווח ל-41 מיליון שקל, בעיקר עקב ירידה בהפרשות לחובות מסופקים. הרווח של בנק ירושלים עמד על 11 מיליון שקל, בדומה לאשתקד.

חשיפת הבנקים לנדלן

חשיפת הבנקים לנדלן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.