מדי חודש מפרסם בנק ישראל מידע נרחב על הלוואות המשכנתא הניתנות על ידי המערכת הבנקאית. הנתונים מציגים את תיק המשכנתאות של הציבור ואת ההלוואות שנלקחו בחתכים שונים כמו - שיעורי מימון, כושר החזר, שווי הנכס הנרכש. עם זאת נתונים חודשיים לגבי משכנתאות אינם אומרים דבר. ראשית התנודתיות בהם רבה ושנית תהליך המשכנתא לוקח שבועות רבים ומועד סגירת ההלוואה הוא מקרי. לכן הסקת מסקנות מנתוני חודש אחד בעייתית. כדי להבין את המגמות יש לנתח נתונים רבעוניים מול ממוצע רץ שנתי.

להלן 9 הנתונים העיקריים של הרבעון הראשון לשנת 2012 והמגמות העולות מהם:

משכנתאות ב-207 מיליארד שקל

תיק המשכנתאות הכולל עמד בסוף מרס על 207 מיליארד שקל. זו עליה של 8.3% מאפריל אשתקד ועליה של 1.3% ברבעון הראשון של 2012. ההלוואות לתושבי חוץ הן רק 6 מיליארד שקל, כלומר חלקם של הזרים הוא 2.9% בלבד, זאת בהשוואה ל-2.8% לפני שנה. אמנם זהו נתח שוק קטן אך מאחר והזרים מתרכזים בעיקר בפלח הדירות היקרות שמעל 2 מיליון שקל, ואלו מהוות 30% מהשוק, מגיע חלקם בשוק בו הם פועלים לכ-10%.

עלייה קלה בהיקף ההלוואות

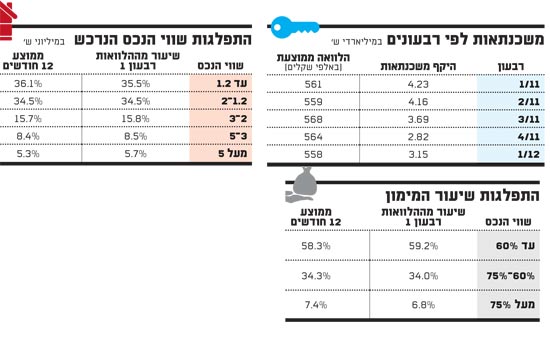

מהנתונים עולה כי ביצועי המשכנתא במגמת עליה בהשוואה לרבעון האחרון של 2011, אך עדיין היקף המשכנתאות נמוך מהממוצע ברבעון השלישי של 2011 ובוודאי מהרבעונים שקדמו לו. הממוצע החודשי של הרבעון הראשון הוא 3.15 מיליארד שקל, גבוה ב-12% מהרבעון הקודם אך נמוך ב-15% מהרבעון השלישי של 2011 (ביצועים של 3.69 מיליארד שקל בחודש). מנתונים אלו אי אפשר להסיק מסקנות לגבי התאוששות בשוק הדירות או מצב השוק בכלל, לפני שיתפרסמו נתונים לרבעון השני של 2012.

ההלוואה הממוצעת - 558 אלף שקל

למרות התנודתיות הרבה בהיקפי ההלוואות הרי שהסכום הממוצע אותו לוקח הישראלי כדי לרכוש דירה לא השתנה כמעט. ברבעון הראשון של 2012 היתה ההלוואה הממוצעת 558 אלף שקל בהשוואה ל-562 אלף שקל בממוצע 12 החודשים האחרונים. אורך ההלוואה כלומר תקופת הפירעון המקורית עם לקיחת ההלוואה יציב, ועומד כעת על 20.1 שנים. הלוואות צמודות מדד נלקחות ל-21 שנים והלוואות שקליות ל-18.5 שנים.

41% לוקחים הלוואות של מעל 60% משווי הנכס

מושג המפתח במימון הוא LTV - כלומר היחס בין ההלוואה לשווי הנכס. מהנתונים עולה כי 9.1% מההלוואות שהועמדו ברבעון הראשון נלקחו בשיעור מימון של עד 30% משווי הנכס, 14.4% מההלוואות היו ב-LTV של 30%-45% כאשר 35.7% מהלווים לוקחים הלוואה של 45%-60% משווי הנכס. לכן 59.2% מהלוואות המשכנתא בוצעו בשיעור מימון מקובל של עד 60%. שיעור זה יציב לאורך השנה האחרונה ונע בטווח של 57%-60%, כאשר ממוצע 12 החודשים האחרונים הוא 58.3%.

מעבר לשיעור LTV של 60%, ההלוואה מוגדרת כהלוואה גדולה ובנק ישראל מחייב את הבנקים לשלם "קנס" על הסיכון העודף באמצעות הפרשה מיידית של 0.75% מההלוואה לחובות מסופקים. ברבעון הראשון היו 34% מההלוואות בשיעור מימון של 60%-75%, בדומה לממוצע השנה האחרונה. 6.8% מההלוואות היו בשיעור מימון של מעל 75%, ירידה בהשוואה ל-7.4% בממוצע רץ שנתי. נציין כי 2.6% מההלוואות ניתנות בשיעור מימון של 90%.

30% רכשו דירה מעל 2 מיליון שקל

מהנתונים עולה כי ברבעון הראשון של 2012 קנו 35.5% מהרוכשים דירה ששווייה הוא עד 1.2 מיליון שקל כאשר 22.3% רכשו דירה בטווח המחירים שבין 800 אלף שקל ל-1.2 מיליון שקל. 34.5% רכשו דירה ששווייה נע בין 1.2 מיליון שקל ל-2 מיליון שקל. כך שהרוב הגדול של רוכשי הדירות, 56.8%, רכשו דירה בטווח המחירים של 800 אלף עד 2 מיליון שקל, זאת בדומה לממוצע של 56.3% ב-12 החודשים האחרונים.

30% מרוכשי הדירות קנו ברבעון הראשון נכס ששוויו מעל 2 מיליון שקל, (29.4% בממוצע השנה האחרונה). התפלגות רוכשי הדירות היקרות מראה כי 15.8% קנו דירה בשווי של 2-3 מיליון שקל, עוד 8.5% קנו דירה בטווח המחיר 3-5 מיליון שקל. זאת בדומה לממוצע השנתי. ברם בדירות היקרות ביותר נרשם שינוי כאשר 5.7% מהרוכשים שילמו מעל 5 מיליון שקל לדירה בהשוואה ל-5.3% בממוצע השנה האחרונה.

ההלוואות הגדולות דווקא לאוכלוסיות חלשות

מניתוח נתוני בנק ישראל עולה נתון מדאיג לפיו בדירות עם השווי הנמוך של עד 1.2 מיליון שקל, שיעור נוטלי ההלוואות הגדולות גבוה מהממוצע. שיעור ה-LTV מעל 60% בדירות עם שווי נמוך הוא 55.2% בהשוואה ל-41.7% בכלל האוכלוסייה. ברבעון הראשון חלה הרעה כאשר שיעור נוטלי ההלוואות עם LTV מעל 60% עלה ל-55.4% בהשוואה ל-40.8% בכלל האוכלוסייה.

בפלח הדירות שבין 400 אלף שקל ל-800 אלף שקל המצב בעייתי יותר ושיעור נוטלי המימון הגבוה מגיע ל-59%. במילים אחרות אלו שקונים דירות זולות, ואין להם אמצעים, נזקקים למשכנתא גבוהה במיוחד. ובעוד האוכלוסייה החזקה שקונה דירות יקרות מצמצמת את הסיכון, האוכלוסייה שרוכשת דירות זולות מעלה אותו.

10% משלמים לבנק מחצית מהכנסתם

כושר ההחזר מחושב לפי ההחזר החודשי של המשכנתא חלקי ההכנסה הפנויה של הלקוח. זהו פרמטר מרכזי ליכולתו של הלקוח לעמוד בתשלום ההלוואה במקרה של בעיות. מקובל כי עד 30% מההכנסה הפנויה הוא כושר החזר סביר. מדובר בנתון באמינות נמוכה. כיוון שכושר ההחזר נבדק רק עם לקיחת המשכנתא וסביר כי לאורך זמן חלו בו שינויים.

מנתוני בנק ישראל עולה כי כושר ההחזר הוא 32.8% כלומר הלווה הממוצע משלם לבנק מדי חודש כשליש מהכנסתו, זאת בהשוואה ל-34.3% בממוצע 12 החודשים האחרונים. בהתפלגות לפי שיעור כושר החזר מתברר כי 52.3% מהאשראי בתיק הבנק ניתנו ברבעון הראשון בשיעור כושר החזר של עד 30% מההכנסה הפנויה, שיפור בהשוואה ל-51.3% בשנה האחרונה. 25% ניתנו בכושר החזר של 30%-40% ואילו ל-12.6% מהתיק כושר החזר בשיעור של 40% עד 50%. בכושר החזר של מעל 50% חלה ירידה כאשר 10.1% מנוטלי המשכנתאות משלמים לבנק מעל מחצית מהכנסתם החודשית, בהשוואה ל-11.7% בממוצע השנה האחרונה.

6.5% לוקחים בולט ובלון

הלוואות בולט (bullet) והלוואות בלון הן הלוואות בהן רק הריבית משולמת באופן שוטף והקרן תשולם במועד עתידי או כאשר ההלוואה משולמת בסוף התקופה ובתשלום אחד. הלוואות אלו שנחשבות למסוכנות במיוחד מהוות 6.5% מתיק המשכנתאות שנלקח ב-12 החודשים האחרונים. כאשר ברבעון הראשון עלה חלקן ל-7.8%.

ממנפים את הבית

הלוואות שלא למטרת מגורים הן הלוואות בעייתיות במיוחד מאחר ואלו הלוואות שהלקוחות לוקחים לצריכה שוטפת וממשכנים לטובתה את הדירה. הלקוח ממנף את הנכס הלא נזיל שברשותו (דירה) כדי להגדיל את הכנסתו הפנויה ולצרוך יותר. בדיוק כפי שאירע בארצות הברית בשנים שלפני המשבר. היקף ההלוואות עמד ברבעון הראשון על 1.28 מיליארד שקל, ממוצע של 428 מיליון שקל בחודש. זו עליה של 3% בהשוואה לממוצע הביצועים במחצית השנייה של 2011. הלוואות אלו נלקחות בממוצע לתקופה של 17.8 שנים, תקופה קצרה מהלוואות משכנתא רגילות.

בנק ישרא

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.