לפני כשבועיים פורסם כי גורו ההשקעות ג'ון פולסון, המייסד והמנהל של קרן הגידור Paulson & Co, הרוויח כ-180 מיליון דולר מהחזקותיו בקרנות סל המשקיעות בזהב במהלך הרבעון הראשון של השנה. גם גורו ההשקעות ג'ורג' סורוס, אשר בעבר כינה את הזהב "בועת הנכסים האולטימטיבית", בחר להגדיל את החזקותיו בקרן הסל SPDR Gold Trust (GLD), בדומה למיליארדרים נוספים.

אך בעוד פולסון ועמיתיו ממשיכים להאמין במתכת היוקרתית - שבינתיים כבר הספיקה לאבד גובה - יש הטוענים כי זו אינה תחילתה של תקופה זוהרת במחירי הזהב, אלא שפניה של המתכת מועדות מטה בטווח הבינוני והארוך.

בשיא משבר הסאב פריים עלה מחיר הזהב, בשל שנאת הסיכון הגדולה כלפי אפיקים שנחשבו מסוכנים כמניות, של המשקיעים אשר ראו בזהב מקום בטוח. האם הדבר עשוי להמשיך לתדלק את עליית מחיר הזהב? כלל לא בטוח.

הנה כמה מספרים: מחיר הזהב זינק בכ-11% בחודש ינואר האחרון, אולם איבד מערכו כ-4% במהלך פברואר ומארס. כיום עומד מחירה של אונקיית זהב על כ-1,637 דולר, לאחר שהספיק לרדת בכ-6% בחודש מאי. אגב, בספטמבר 2011 הגיע הזהב שוב לרמות שיא של 1,900 דולר לאונקיה, ומאז הספיק לרדת לשפל של 1,550 דולר לאונקיה בדצמבר האחרון.

"לזהב יש נטייה לזנק ואז להתרסק. לפני השפל האחרון, מחיר הזהב הכפיל את עצמו פי 5 במהלך העשור, אבל גרם להפסדים במשך 20 השנים שקדמו לכך", אומר הפרשן הכלכלי ג'ק הו לאתר SmartMoney. לדבריו, המשקיעים נוטים להתייחס לזהב כאל "חוף מבטחים", והוא באמת כזה - אלא שאין לו חוקים.

"לפני קצת יותר משנתיים", מזכיר הו, "בזמן שהמשקיעים גילו כי הגירעון של יוון הרבה יותר גבוה משדיווחו הרשויות, מחירי הזהב זינקו יחד עם אג"ח של ממשלת ארה"ב, בעוד האג"ח של ממשלת יוון התרסקו. בחודש שעבר, לאחר שהמשבר הפיסקלי ביוון העמיק, האג"ח היווניות שוב נפגעו. גם הפעם עלו האג"ח של ממשלת ארה"ב, אבל הפעם המשקיעים נפטרו מהזהב".

באמת מגן מפני אינפלציה?

כדי לנסות להתחקות אחר התנהגות הזהב, פנה הו לחברת הניתוח העסקי FactSet Research Systems בבקשה לבחון את הקורלציה בשוק בין מחירי הזהב לבין שני אפיקי השקעה מרכזיים: אג"ח ממשלת ארה"ב ל-10 שנים, ומדד המניות האמריקני S&P 500.

באנליזה של FactSet Research Systems נבדקה הקורלציה הזו בחמש השנים האחרונות, והשורה התחתונה שלה היא: לזהב חוקים משלו. החוקרים השתמשו בסולם קורלציה שנע בין 1 ל-(1-): 1 משקף עקביות, 0 משקף עצמאות, ואילו (1-) משקף ניגוד. במהלך התקופה הנבדקת הקורלציה בין הזהב לבין אג"ח ממשלת ארה"ב עמדה לעתים על 0.6, ולעתים על (0.8-), בעוד המגמה השתנתה מספר פעמים. כך גם לגבי הקורלציה בין הזהב לבין מדד S&P 500 בהבדל קטן: לעתים הקורלציה הגיעה גם לרמה של 0.9. את המחקר מסכם הו במילה אחת: כאוס.

נחזור רגע לפולסון. בדומה למשקיעים אחרים, פולסון ידוע בהיותו שורי על הזהב, שנחשב בעיניו כאמצעי גידור איכותי בפני אינפלציה. אולם התנודתיות הגבוהה במחירי הזהב הפכה אותו ללא רלוונטי בכל הקשור למדד המחירים לצרכן. לדברי הו, "בניגוד למה שחלק מהמשקיעים אומרים, הזהב לא מגן מפני אינפלציה באופן כולל, אלא רק בקורלציה למוצרים עם ביקושים קשיחים, שלכאורה הצרכנים תמיד ירצו - כמו נפט ותצרוכת חקלאית".

הו מוסיף, כי הסיבה לכך טמונה בעובדה שרק 12% מהביקושים לזהב נובעים מתחום התעשייה (כך לפי World Gold Council, ארגון תעשיית הזהב המהווה את הסמכות בנושאים שכאלו). יתר הביקושים מגיעים מתכשיטנים ומעולם ההשקעות, והחלוקה בין השניים לא תמיד ברורה.

פערים אדירים ביתרות הזהב

סברה רווחת נוספת גורסת שהזהב תמיד שווה ערך ל"כסף אמיתי", כלומר זוהי השקעה שתשמור על הערך שלה גם במידה שמטבעות יאבדו מערכם. "המסקנה המתבקשת מכך היא שבסופו של דבר, ממשלות יסכימו לכך שהזהב יחזור להיות הבסיס למטבע שלהן. זאת פנטזיה, כי יש מדינות חזקות שמחזיקות כמויות נמוכות של זהב, בעוד יש מדינות עשירות בזהב ודלות בהשפעה", אומר ג'יימס סוונסון, אסטרטג השקעות בחברת קרנות הנאמנות MFS.

נציין כי קיים פער אדיר בין יתרות הזהב של מדינות העולם המערבי לבין השווקים המתעוררים: בעוד האחרונות מחזיקות יתרות זהב בהיקף של אחוזים בודדים מרזרבות המט"ח שלהן, מדינות המערב מחזיקות יתרות זהב של למעלה מ-70% מרזרבות המט"ח שלהן.

למשקיעים המאמינים כי מחירה של המתכת יאמיר, ומעוניינים לנצל את הירידות האחרונות מציע הו להסתכל דווקא על מניות הזהב, תוך שהוא מזכיר כי מחיר הזהב עלה בשנה האחרונה בכ-3.5%, אבל תעודת הסל Market Vectors Gold Miners (GMI) איבדה 9.4% מערכה.

"מחירי הזהב מתבססים על היצע וביקוש, ובמהלך העשור האחרון הביקושים האמירו. קרנות סל כמו GLD ו-iShares Gold Trust (IAU) הפכו את ההשקעה בזהב לקלה ונוחה מאי פעם", אומר הו.

נציין כי גם חברות תעודות הסל המקומיות תכלית, קסם, מיטב סל, הראל סל ופסגות סל מאפשרות לעקוב אחר מחיר הזהב, אך זאת באמצעות מעקב אחר חוזים עתידיים על הסחורה.

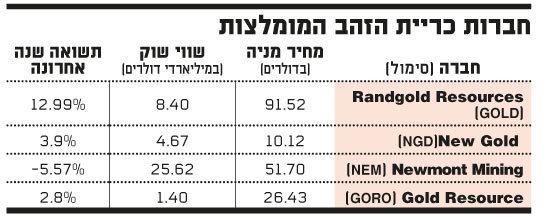

ג'וזף פוסטר, מנהל השקעות בקרן Van Eck International Investors Gold, מצביע דווקא על השקעה ישירה בחברות כרייה. בין ההחזקות הגדולות בקרן שלו ניתן למצוא את Randgold Resources (GOLD) ו-New Gold (NGD). המלצות נוספות בתחום חברות הכרייה מספק בנק ההשקעות Sterne Agee, אשר שם דגש על מניותיהן של Newmont Mining (NEM) ו-Gold Resource (GORO).

הנסיעה הפרועה

חברות כריית הזהב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.