שוק ההון בישראל מתייבש, וחלק הולך וגדל מהמניות בשוק המקומי גווע לאיטו, בהמתנה לעניין מחודש מצד המשקיעים. הסיבות לכך מגוונות - החל מהיעדרותם של המשקיעים הזרים, עבור ברגולציה הגוברת ועד החששות מהרעה במצב המשק - ולא אחת החץ מכוון כלפי המשקיעים המוסדיים.

כעת, מבדיקת "גלובס", עולה שהגופים המוסדיים הגדולים והבולטים לא יצאו משוק המניות הישראלי, אלא רק הקטינו כנראה במידה רבה את שיעור ההשקעה בו מתוך הכסף החדש שזורם לניהולם מדי חודש. כלומר, מכל שקל חדש מתוך התקבולים שהם מקבלים מהחוסכים לניהולם, חלק קטן יותר מופנה כיום לשוק המניות המקומי, לעומת קצת לפני פחות משנה.

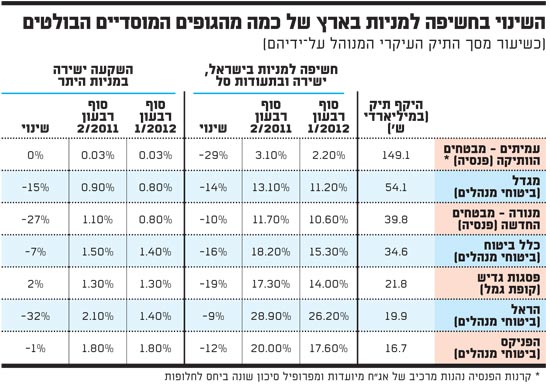

מבדיקתנו עולה שהחשיפה למניות בישראל של כמה מהגופים המוסדיים הבולטים והגדולים ביותר - עמיתים, מגדל, כלל ביטוח, הראל, הפניקס, מנורה-מבטחים ופסגות - אכן ירדה, והצטמקה ביותר מ-3 מיליארד שקל, וזאת בתשעה חודשים בלבד.

שבעת הגופים הללו ניהלו נכון לסוף חודש מארס השנה נכסים בהיקף מצרפי של כ-336 מיליארד שקל. מבחינת הדיווחים שפרסמו לאחרונה על נכסי ההשקעה שלהם נכון לסוף הרבעון הראשון ב-2012, עולה כי מאז סוף הרבעון השני ב-2011 ועד סוף הרבעון הראשון השנה, הקיטון האמור בחשיפה השקלית הישירה למניות בבורסה הישראלית הסתכם בכ-9%.

לא רק בגלל הירידה במדדים

זאת בוודאי בכל הנוגע למונחים השקליים, כפועל יוצא של הירידות במדדי המניות בתקופה זו. בתקופה זו מדד ת"א 25 איבד כ-10%, ומדד ת"א 75 השיל כ-7%, בדומה למניות היתר 50. אם כן, מדוע מצאנו שחל גם שינוי בתמהיל התיק של המוסדיים, באופן שהביא להפחתה בחשיפה שלהם למניות בישראל מתוך הכסף החדש שזורם לניהולם, ומושקע על-ידיהם באפיקי ההשקעה השונים? משום שניתוח תיקי ההשקעה של הגופים המוסדיים הגדולים מגלה שהירידה הניכרת בשיעור ההשקעה הישירה, ובאמצעות תעודות סל, במניות בישראל גדולה בהרבה מהירידות שהיו במדדים עצמם.

נראה שהשינוי המעניין ביותר ניבט אלינו משורת השינויים בשיעורי החשיפות למניות בתיקי ההשקעות הכוללים של המוסדיים. שינוי זה מעיד לכאורה על השינוי בהקצאה בפועל לאפיקי ההשקעה, אינו נובע באופן בלעדי ובצורה נאיבית מהשינויים בשווי ההוגן של הנכסים בשוקי ההון - והוא מצביע על קיטון דו-ספרתי בהיקף החשיפה של המוסדיים הגדולים.

כלומר, בעוד שההיקף השקלי של החשיפה למניות קטן בכ-9%, הרי שכשיעור מהתיק כולו חל קיטון חד יותר. נתון זה, לצד הגידול בתיקי החיסכון הפנסיוני הגדולים ביותר (וזה המצב לגבי פוליסות ביטוחי המנהלים, ובמיוחד קרנות הפנסיה המקיפות החדשות), מצביעים על כך שחלקן של המניות הישראליות בבורסה בתל אביב מכל שקל חדש שנכנס לניהול המוסדיים מאז יולי 2011 ועד אפריל השנה היה נמוך אף יותר מהחשיפה הכוללת שלהם נכון לסוף הרבעון השלישי. כלומר, פחות ופחות מכל שקל שהעמיתים והמבוטחים מזרימים למוסדיים הולך בימים אלה למניות בבורסה באחד העם.

במקביל, בתשעת החודשים הללו קטנה ההשקעה של המוסדיים הללו במניות בישראל באמצעות תעודות סל עוקבות. חשיפה זו, באמצעות תעשיית תעודות הסל, הצטמקה בכ-26% במונחי שווי שוק של ההחזקה (מסך של כ-2.1 מיליארד שקל בסוף הרבעון השני אשתקד לסך של כ-1.6 מיליארד שקל בסוף הרבעון הראשון השנה). נציין שהמוסדיים הגדולים אינם נוהגים להשקיע בקרנות נאמנות בישראל.

על כל פנים, נכון לסוף הרבעון הראשון השנה, שבעת המוסדיים הגדולים שאותם בחנו החזיקו במניות ישראליות ובתעודות סל עוקבות מדדי מניות בישראל בהיקף של כ-27.5 מיליארד שקל - ירידה של כ-10% ביחס לסך של כ-30.6 מיליארד שקל בסוף יוני אשתקד.

השבוע דנו ב"גלובס" בכך שישנן כ-40-50 חברות קטנות שנסחרות בבורסה באחד העם, שמניותיהן עושות את דרכן לרשימת השימור הבורסאית בחודש הבא, וזאת כצעד מקדים ליציאתן מהמסחר בכלל. או אז תמהנו האם החברות הקטנות הן בכלל חלק אינטגרלי וחשוב מהפלטפורמה הציבורית. למוסדיים הג'דולים חלק בעל משמעות בהכרעה בנושא, הגם שהוא רחוק מלהיות בלעדי.

מנתוני שבעת המוסדיים הגדולים שבחנו, עולה כי החשיפה למניות היתר בבורסה קטנה במידה ניכרת (בשיעור של 7% ומעלה) בארבעה גופים (אצל שלושה מהם מדובר בקיטון בשיעור חד בהרבה ודו-ספרתי), אצל גוף אחר מדובר בחשיפה אפסית בכל מקרה, ואצל השניים האחרים מדובר על שמירה על המצב הקיים ללא שינוי.

בסה"כ, נכון לסוף הרבעון הראשון בשנת 2012, שבעת הגופים המוסדיים שבדקנו השקיעו במניות היתר בבורסה ברחוב אחד העם כ-0.6% מנכסיהם בממוצע - שהם קצת מעל ל-2.1 מיליארד שקל. לו אותם גופים מוסדיים היו משמרים את שיעור ההשקעה הישירה שלהם במניות היתר נכון לסוף הרבעון השני אשתקד, גם בסוף הרבעון הראשון השנה, הרי שהשקעותיהם במניות אלה היו גבוהות בכ-350 מיליון שקל.

השינוי בחשיפה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.