1. מה המצב

"מתפתח כאן מחנק אשראי רציני. אנשים לא מבינים עד כמה המצב גרוע", כך אמר לנו באחרונה גורם בכיר בשוק ההון, שראה כבר כמה משברים בחייו. ואכן, לאט לאט אך בעקביות, נראה כי שוק האג"ח הקונצרניות נכנס למשבר עמוק.

אם מסתכלים על מדדי התל-בונד (מדדי האג"ח הקונצרניות הגדולות), התמונה לכאורה סבירה: התל-בונד 60 עלה בכ-1% מתחילת השנה. אך כשמנטרלים את האג"ח של הבנקים, הנחשבות ליציבות, מתגלה תמונה קשה: יותר ממחצית מהאג"ח הקונצרניות בשוק נסחרות בתשואה דו ספרתית.

גם היום נמשכו ירידות השערים בשוק זה, כשאג"ח רבות, וביניהן של סקיילקס, כלכלית ירושלים וישאל, איבדו היום יותר מ-2%, ותשואתן המשיכה להאמיר. למעשה אם לא יחול שינוי מהותי, הרי שחודש יוני צפוי להיות הגרוע ביותר במדדי התל בונד מאז נובמבר 2011

מי היה מאמין לפני שנה שאג"ח אי.די.בי תגיע לתשואה של 70%, ושאג"ח אינטרנט זהב, המחזיקה בבזק, תיסחר בתשואה של 30%?

רוב הפוקוס מתרכז (ובצדק) באג"ח של "הטייקונים", שהן הסדרות הגדולות בשוק. יחד עם זאת, איגרות חוב רבות נוספות נסחרות בתשואה דו ספרתית, מה שהופך את משימת מחזור החוב לבלתי אפשרית. כך לדוגמה, האג"ח של חברת הנדל"ן ב.יאיר נסחרת בתשואה של עד 16%, והאיגרת של חברת גינדי ביותר מ-20%.

2. למה זה קרה

מה התרחש דווקא בתקופה אחרונה? האם המצב ברוב החברות כזה קטסטרופלי ומצדיק תשואות המשקפות חדלות פירעון? נראה כי המצב הנוכחי הוא שילוב קטלני של האטה כלכלית, שפוגשת מינוף גבוה ושוק לא נזיל.

חברות רבות סובלות מהאטה, והאקסלים ששורטטו כתוכנית לפירעון החוב מתבררים כמנותקים מהמציאות. וכשהמינוף גבוה (בעיקר בחברות ההחזקה והנדל"ן), הלחץ לפירעון החוב רק גדל.

אך זו אינה הבעיה היחידה. שוק האג"ח הקונצרניות מעולם לא נהנה מנזילות גבוהה, אך נראה כי מצוקת הנזילות הולכת ומחריפה. כך, כשקרנות הנאמנות המשקיעות באג"ח קונצרניות סובלות מפדיונות, המוסדיים מקטינים חשיפה לתעודות סל על התל-בונד, בשל מגבלת דמי הניהול שתיכנס לתוקף בשבוע הבא, וטרנד הסטת הכספים לחו"ל צובר תאוצה - התוצאה ברורה. אג"ח קונצרניות רבות נזרקות לשוק, ואין בצד השני מי שיקלוט אותן, כי המוסדיים מעדיפים לחפש הזדמנויות השקעה בחו"ל.

כך נוצר לו כדור שלג, שכן ככל שהירידות בשוק מחריפות, נבהלים המשקיעים ומעדיפים לזרוק עוד ועוד סחורה. ואם נזכיר ברקע את התגברות הרגולציה בענף התקשורת, שמערערת את יציבות החברות בענף, את המתיחות המדינית-ביטחונית והעמקת המשבר באירופה - הרי לפנינו המתכון המושלם למשבר בשוק הקונצרני.

3. מי מפסיד

ישנן חברות שעבורן המשבר הנוכחי הוא לא יותר מרעש רקע. מדובר בחברות יציבות שלא יתקשו לעמוד בפירעון החוב, או בכאלה שלא נשענות על השוק המקומי. כזו היא לדוגמה יצרנית תמציות הטעם והריח פרוטרום, שרק היום הודיעה על גיוס מימון דווקא מבנק בשוויץ.

אך ישנן לא מעט חברות שתלויות בשוק ההון המקומי. וכשהתשואה הגבוהה בה נסחרות האג"ח שלהן סוגרת בפניהן את האופציה למחזר את החוב בשוק ההון, ומנגד הבנקים לא ממהרים לתת היום אשראי, הרי שהאלטרנטיבות המצויות בפניהן מאד מצומצמות ומצריכות יצירתיות. אפשרות נוספת היא פשוט לפרוע את החוב, אלא שבחלק לא מבוטל מהחברות הכסף פשוט לא נמצא בקופה.

והחברות הן לא היחידות שמפסידות מהמצב הנוכחי. עוד הרבה שחקנים שחיים משוק האג"ח הקונצרניות מוצאים את עצמם מושפעים ונפגעים. נציין לדוגמה את חברות החיתום - הירידה החדה בהכנסות היא עוד הצרה הקטנה שלהן. חלק לא מבוטל מהחתמים רכשו בהנפקות סחורה, שמאז ההנפקה רק צנחה. חלק מההפסדים הם "על הנייר", ובחלקם הם יצטרכו להכיר כבר בדוחות הקרובים. בכל מקרה, רכישת הסחורה לנוסטרו שחקה את ההון של חברות החיתום, כשבמקביל כאמור גם ההכנסות ירדו בחדות. נראה כי חגיגות השכר שראינו בחלק מחברות החיתום, לא יחזרו על עצמן השנה.

4. מי מרוויח

בהיעדר מקורות מימון, ייאלצו חלק מהחברות לממש נכסים. אלו הלחוצות למזומנים ייאלצו גם להתפשר במחיר. בצד השני של המתרס, מחכים בסבלנות מי שמריחים הזדמנויות. דורי סגל, מבעלי השליטה בגזית גלוב, אמר השבוע בכנס משקיעים כי "התקופות הרעות בכלכלה, הן התקופות הטובות לנו".

ואכן, יש כאלו חברות (בעיקר מתחום הנדל"ן) שהמשבר בשוק האג"ח הקונצרניות מהווה עבורן בעיקר הזדמנות. חברות כמו גזית גלוב, אלוני חץ, שיכון ובינוי, ביג, מליסרון ורמי לוי, שתשואות האג"ח שלהן זעומות ועומדות על פחות מ-5%, והן יכולות להרים בקלות עסקאות ואף לגייס חוב בשוק למימונן. אותן חברות יושבות כרגע עדיין בשקט, רובן לא ממהרות לעשות עסקאות, אלא מעדיפות לחכות ולראות את תשואות האג"ח אצל הקולגות ממשיכות לעלות, ואת הלחץ גובר.

5. מה בכל זאת אפשר לעשות

התחלנו את הטקסט בנימה פסימית של בכיר בשוק ההון, אך נסיים במעט אופטימיות. אמנם אין ספק שנראה את גל הסדרי החוב מתרחב, ולא כל החברות ישרדו אותו. יחד עם זאת, הרשו לנו להמר שבדומה ל-2008, השוק מגלם תרחיש פסימי למדי, וספק אם אכן יותר ממחצית מהחברות בשוק ההון יגיעו לחדלות פירעון, כפי שהשוק מתמחר אותן.

אז כרגע אמנם מחזור חוב נמצא מחוץ ללקסיקון של חברות רבות, אבל לא חסרים פתרונות יצירתיים: הנפקת אג"ח חדשה עם ביטחונות, מימוש נכסים, גיוס הלוואה פרטית.

פתרון אידאלי נוסף יכול היה להיות קרנות המנוף - אותן קרנות שהקים משרד האוצר בשלהי משבר 2008, אשר עד שהחלו לפעול השוק כבר התאושש מהמשבר. כעת צמא השוק לפתרון בדמות נזילות מקרנות המנוף, אלא שלרוע המזל תקופת ההשקעה של הקרנות הסתיימה. אם במשרד האוצר היו קצת יותר גמישים וקשובים למצב השוק, הם היו מרחיבים את תקופת פעילותן, אבל בינתיים הם מסרבים. בטח יתעוררו שם רק אחרי שהסנטימנט יחריף, ורגע לפני ששוב יגיע התיקון החיובי.

הציבור מדיר רגליים מהנפקות האג"ח

סימני החולשה בשוק האג"ח הקונצרניות המקומי, וחששות המשקיעים מפני הסטת כספים לשוק זה, באו לידי ביטוי באופן מובהק בתוצאות השלב הציבורי בהנפקות האג"ח של שלמה החזקות והחברה לישראל, שפורסמו היום. מהנתונים עולה שהציבור מעדיף להדיר את רגליו מאפיק זה בשלב הנוכחי.

המצב בשוק גרם לחברה לישראל שבשליטת עידן עופר להסתפק בגיוס של 75% מהסכום המקסימלי שתכננה, וכך החברה השלימה הרחבת שתי סדרות אג"ח בהיקף של 570 מיליון שקל, במקום בסכום של עד 750 מיליון שקל כפי שתכננה לגייס במקור, וזאת לאחר ששיעור השתתפות הציבור בהנפקה היה זניח.

הנתונים שפרסמה החברה לישראל, אשר לקראת הגיוס קיבלה דירוג A פלוס מחברת S&P מעלות, מראים כי תנאי השוק פוגעים גם בחברות בעלות דירוג גבוה יחסית. בשוק החיתום היו מי שהעריכו בהקשר זה, כי לו היה הגיוס מתקיים לפני שבועות ספורים, הוא יכול היה לזכות בקלות לביקושי יתר משמעותיים.

"משקיעים רצים היום לנכסים חסרי סיכון ומחכים שהשוק יחזור לשפיות", אמר היום פעיל בשוק החיתום. לדבריו, "אג"ח של החברה לישראל היא קנייה ראויה, שכן היא חברה חזקה ומדורגת גבוה. אמנם היא צריכה לפרוע השנה סכום גבוה יחסית, בעיקר באג"ח הלא סחירות שלה, אבל ניתן להניח שהיא תסתדר ללא גיוס הסכום המקורי שתכננה לגייס. בכל אופן, אם מצב השוק ישתפר - אולי החברה תבצע הנפקה פרטית בהמשך".

אצל שלמה החזקות, שבשליטת שלמה שמלצר, נרשמה היעדרות מוחלטת של הציבור מההנפקה. מה שהוביל לכך שהחברה הסתפקה בגיוס של 85 מיליון שקל בלבד, במקום 106 מיליון שקל בתכנון המקורי. דוח הצעת המדף שפרסמה החברה אתמול, מראה כי גם בשלב המוסדי לא נרשמו ביקושים רבים, וכי ל-55% מסך ההנפקה דאגו החתמים שביצעו אותה.

לגבי האג"ח שגייסה שלמה החזקות, ציינו בשוק החיתום כי "ההצעה הייתה מאוד קרובה למחיר השוק, לכן הציבור לא ראה טעם להיכנס לשם".

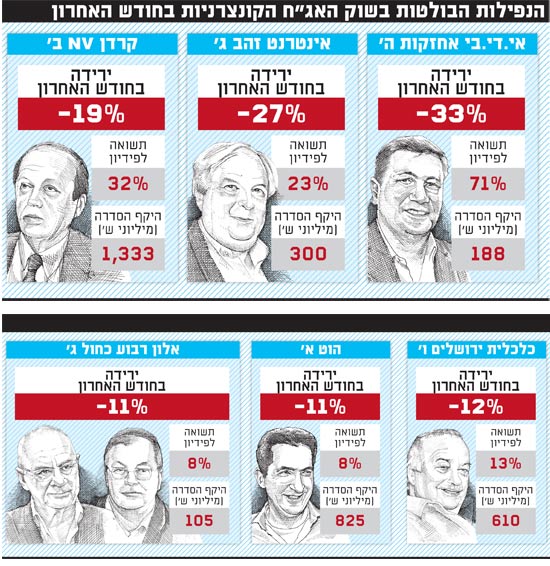

הנפילות הבולטות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.