הניסוי המוניטרי העולמי של השנים האחרונות מתחיל להניב תוצאות משונות. אחד הכללים הבסיסיים ביותר בכלכלה ובהשקעות, ואולי בהתנהגות האנושית הפיננסית, הוא לקבל משהו תמורת הלוואה.

זה בסיסי, וזה נובע מכך שעל מנת שתיתן למישהו את הכסף שלך, אתה דורש פיצוי עבור הסיכון. לפיצוי הזה קוראים תשואה וזו עולה ככל שהסיכון עולה. אבל לאחרונה, אפילו הכלל הבסיסי הזה מתחיל להיסדק.

כמובן שהתשואה אותה תדרוש על ההלוואה שאתה מעניק לגוף מסוים, נגזרת מריבית הבנק המרכזי. ככל שזו נמוכה יותר כך אתה תבקש ריבית נמוכה יותר. בין השאר זה נובע מכך שהאלטרנטיבות כבעל ההון נמוכות. אם לא תלווה את הכסף שלך הלאה, תוכל לקבל תשואה נמוכה בלבד מהבנק. זו אחת מהמטרות של ריבית נמוכה, המטרה היא שמשקיעים יתעדפו השקעות על פני הפקדת הכסף בבנק מכיוון שהפקדה כזו אינה אטרקטיבית.

בשנים האחרונות אנו רואים יותר ויותר בנקים מרכזיים שנוהגים במדיניות שנקראת ZIRP. אלו ראשי תיבות של Zero Interest rate policy. כלומר מתן ריבית אפסית על פקדונות בבנק המרכזי.

בנקים מסחריים יכולים להפקיד את הכספים הנזילים שלהם, שהם לא נותנים כאשראי, בבנק המרכזי, ולקבל שם ריבית. כמובן שככל הריבית על הפיקדונות בבנק המרכזי נמוכה יותר, כך יעדיפו הבנקים המסחריים להעניק אשראי וכך לעודד צמיחה.

בארה"ב מיושמת מדיניות ZIRP כבר תקופה מסויימת, ובשבוע שעבר הצטרפה למדיניות זו אירופה, כשהבנק המרכזי האירופאי הוריד את הריבית על הפקדונות מ-0.25% ל-0%. בתגובה, משכו גופים פיננסים כחצי טריליון אירו ממנו.

התנהגות הזו רציונלית, אך נשאלת השאלה לאן הולך הכסף. קשה מאוד לצבוע את הכסף שיוצא, אבל בו בזמן שהכסף עוזב את ה-ECB נרשמת התנהגות שאינה רציונלית בשוק אגרות החוב הממשלתי בחו"ל.

חיים נתן גרף

אם הכלל בסיסי הוא לקבל תשואה עבור הלוואה, מסתבר שבעולם, הכלל הזה כבר לא מתקיים באופן גורף.

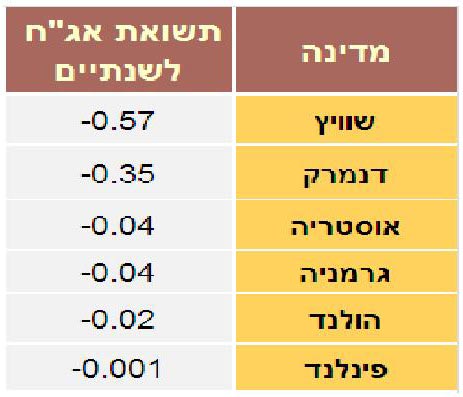

בנכסים שנחשבים בטוחים כגון אג"ח ממשלת שווייץ, גרמניה, דנמרק, פינלנד והולנד, משקיעים משלמים היום כסף תמורת "הזכות" להלוות למדינה כסף. זאת אומרת משקיעים מקבלים ריבית שלילית תמורת כספם.

חיים נתן טבלה

התנהגות זו אינה רציונלית, והיא מבטאת יותר מהכל את משבר האמון השורר במערכת הפיננסית. אבל אם משקיעים כבר קובעים היום בפועל מדיניות ריבית שלילית כאשר הם רוכשים אג"ח מדינה בתשואות שליליות, מדוע שהצעד הבא בניסוי המוניטרי הגלובלי לא יהיה NIRP (No Interest rate policy)?

מעבר ממדיניות של ריבית אפסית על פקדונות (כאמור, ZIRP), לריבית שלילית על פקדונות (NIRP) אינה נראית כבר צעד כל כך תמוה.

הבנקים המרכזיים ברחבי העולם כבר הורידו את הריביות לרמות אפסיות, כבר השיקו תוכניות הקלה כמותית המערבות רכישת אג"חים על מנת להוריד את התשואות, והם כבר לא מעניקים ריבית תמורת פקדונות.

למרות כל הצעדים המוניטריים האלה, הבנקים המסחריים לא מעניקים מספיק אשראי, הכסף נשאר במאזני הבנקים ולא מקדם צמיחה. לאור זאת, ייתכן ועד סוף השנה הנוכחית נחשף לראשונה למתן קנסות על הפקדה בבנק.

דמיינו את זה, כשתבואו להפקיד בבנק, יגיד לכם הפקיד שבעוד שנה יהיה לכם פחות כסף כתוצאה מההפקדה. דמיוני? לא בטוח שזה יהיה שונה בהרבה. מה תעשו? האם תפקידו את הכסף בבנק או שתלכו לרכוש איתו דירה? האם תעדיפו לצרוך או להשקיע? מה יקרה לשיעור החסכון?

קשה לדעת מה תעשה מדיניות של Negative Interest Rate Policy. מתן קנסות על הפקדות בבנקים המרכזיים הינן שלב נוסף בניסוי המוניטרי. ייתכן וצעד שכזה יגרום לאינפלציה, ייתכן ויביא לצמיחה המיוחלת. אך בכל מקרה, אין ספק שזה יעשה רעש. בכל מקרה, כנראה שיעברו עוד שנים, עד שתוצאות הניסוי המוניטרי יתבררו באמת. בינתיים במציאות כזו, תשואה של 4% באג"ח מדינת ישראל הארוך נראית כהשקעה די מוצלחת.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.