הממונה על ההגבלים העסקיים, דיוויד גילה, הטיל אתמול פצצה. בדיון בוועדת הכלכלה בכנסת בנושא ועדת זקן, הוא אמר: "רשות ההגבלים העסקיים תבדוק את השאלה אם ראוי לפצל מבנים קיימים של המערכת, וכן אם ישנן הוראות נוספות שיכולות להקטין חסמי מעבר או להגדיל את השקיפות, והיא תביא את מסקנותיה בהמשך".

גילה אמנם פרגן בדבריו לוועדת זקן, אך הודה שהיא לא פתרה את הכשלים המבניים במערכת הבנקאות. נזכיר כי לגילה דווקא היה נציג בוועדה, ד"ר שלומי פריזט, עובדה המעלה את השאלה הבאה: אם גילה חשב שהוועדה לא פתרה את הכשלים בענף, מדוע פריזט חתם על הדוח ולא ביקר אותו?

גילה צודק בסוגיה שהעלה: ועדת זקן לא הציעה הצעות לשינוי מבני במערכת הבנקאות, אלא הגישה בעיקר פתרונות שיחזקו את הלקוח מבחינת שקיפות המידע שיקבל. כדי להגביר באמת את התחרות, יש צורך בשינוי מבני. אלא ששינוי כזה נשמע טוב על הנייר; בפועל, יש לא מעט מכשולים מהותיים שמונעים את ביצועו. המכשול המרכזי הוא שהרגולציה סינדלה את עצמה. כלומר, רפורמות שבוצעו בעבר מונעות למעשה שינוי אמיתי במפת השחקנים במערכת הבנקאות.

למה הכוונה? רפורמת בכר חרטה על דגלה הפרדה בין הבנקים למשקיעים המוסדיים, בשל פוטנציאל לניגוד עניינים. עכשיו מדברים שוב על שיתוף פעולה בין שני השחקנים. האם פתאום ניגוד העניינים כבר לא חשוב? מעבר לכך, בימים אלה אמורות המלצות ועדת הריכוזיות לעבור את אישור הכנסת ולהיכנס לתוקף. ההמלצות הללו אוסרות למעשה החזקה של גוף ריאלי וגוף פיננסי במקביל. אז אם המוסדיים לא יכולים להחזיק בבנק וגופים ריאליים לא יכולים להחזיק בבנק, מי בדיוק אמור להיכנס לשוק ולחולל את המהפכה?

מהם בכל זאת השינויים המבניים שגילה צפוי לשקול, ומה הסיכוי שניתן יהיה ליישמם?

פיצול בנקים:

אחד הפתרונות המוצעים הוא לפצל את שני הבנקים הגדולים (פועלים ולאומי). לאורך השנים מכרו הבנקים הגדולים את הבנקים הקטנים שבבעלותם, כך שכיום אין כבר מה להוציא מתוכם. האפשרות היחידה היא לפצל את הבנקים עצמם. פיצול שני הבנקים הגדולים לארבעה מעלה לא מעט שאלות: על איזה בסיס עושים זאת, גיאוגרפי? לפי חטיבות? מי יקנה חלקים מבנק? וגם, האם יש הצדקה להתערבות כה בוטה בזכות הקניין?

שאלה מהותית נוספת נוגעת ליציבות. הבנקים המפוצלים יהיו פחות יציבים מהגדולים. כיצד יחולק ביניהם ההון, והאם היציבות הנמוכה יותר לא תפגע ביכולתם לתת אשראי, דבר שיסחף את המשק למחנק אשראי?

מכירת חברות כרטיסי האשראי:

בשנים 2005-2006 נעשו ניסיונות של חברות ביטוח לרכוש חלק מהחברות (הפניקס עם ישראכרט ומגדל עם לאומי קארד), אלא שהניסיונות נבלמו על ידי לא אחרת מקודמתו של גילה, רונית קן. קן טענה שהעסקאות סותרות את רוח ועדת בכר. האם כעת גילה ישנה את עמדת קודמתו?

יש בעיה נוספת במכירת חברות כרטיסי האשראי: רוב החברות מנפיקות כרטיסים של חברות בינלאומיות, ואותן חברות עולמיות, דוגמת ויזה ומאסטרקארד, נמצאות בבעלות בנקים. אלה סדרי העולם שהן מכירות. האם אותן חברות בינלאומיות יעניקו זיכיון הנפקה לגוף שאינו בנקאי? גורמים באותן החברות כבר הביעו את הסתייגותם מכך בעבר.

גם לא בטוח שמכירה כזאת תיטיב עם הצרכן. כבר היום חברות כרטיסי האשראי גובות את הריבית הגבוהה ביותר באשראי קמעונאי (11% בממוצע). לבעלים החדשים יהיה פחות מידע על הלקוח, לעומת המידע הקיים היום, וזה אומר שהאשראי שהוא ייתן יהיה מבחינתו בסיכון גבוה יותר. יתר על כן, הבעלים ירצה לגבות דיבידנדים כדי להצדיק את ההשקעה. כל זה עשוי לתמרץ העלאה של הריבית הנגבית מהלקוח, כך שבהחלט יש סכנה שמצבו של הצרכן רק יורע.

איחוד בין בנקים בינוניים:

אחת לכמה שנים עולה ספקולציה שמתנהלים מגעים בין הבנקים הבינוניים, על רקע שמועות על פגישות בין הצדדים. בפועל לא התרוממו הדברים לכדי עסקה, והסיכוי שזה יקרה נמוך. יש סוגיות של יחסים בין בעלי שליטה, מיזוג בין תרבויות ארגוניות, ולא פחות חשוב - יחסי עבודה. ועדי העובדים יודעים שמיזוג כזה יכלול פיטורים, והם לא יעברו על כך בשקט.

נוסף על כך, נגיד בנק ישראל, פרופ' סטנלי פישר, הבהיר שהוא מתנגד לכך בחריפות, מתוך חשש שהבנק החמישי שיישאר יוחלש באופן דרמטי ומתוך חשש שהתחרות אולי תגבר בטווח הקצר, אך בטווח הבינוני השחקנים הגדולים יגיעו להבנות וישמרו על מחירים גבוהים.

שיתופי פעולה עם מוסדיים:

איחוד בין חברת ביטוח לבנק בינוני, פירושו שינוי פרדיגמה. מדובר בצעד יצירתי שעשוי לשנות את המפה ולהפוך סדרי עולם, ויש גופים במערכת הפיננסית שרוצים בכך. במגדל בחנו בעבר איחוד עם מזרחי-טפחות, ויאיר המבורגר וצדיק בינו בחנו שיתוף פעולה בין הראל לבינלאומי. יש רק בעיה קטנה - שיתופי פעולה כאלה נוגדים את החוק הקיים. הם הפוכים מעקרונות רפורמת בכר, שאושרה לפני שבע שנים.

מלבד הסוגיה החוקית, גם התזמון בעייתי. חברות הביטוח נמצאות כעת בתקופה לא פשוטה, עם ביטוחי מנהלים שצפויים להיכחד, הפסדים בשוק ההון ומחסור בהון. מהלך לאיחוד בין בנק לחברת ביטוח דורש הון, אנרגיה ויכולת לאחד בין תרבויות ארגוניות שונות - איכויות שלא נמצאות בשפע.

כניסת שחקן חדש:

כולנו היינו שמחים אם היה נכנס שחקן חזק וגדול ומשנה את הכללים, אבל לא נראה שיש תור גדול של גורמים הרוצים או מסוגלים להקים בנק. נזכיר שכדי להקים בנק צריך להציג הון של 100 מיליון דולר (הון משועבד), ולכך יש להוסיף הוצאות הקמה גבוהות, והתחייבות של 5 שנים לא למכור את השליטה ולא למשוך דיבידנדים. בהתחשב במצב השווקים המעורער, ברגולציה הגוברת ובניסיונות לפגוע בהכנסת הבנקים - האטרקטיביות שבהקמת בנק עוד פוחתת והולכת. לא נראה שיש שחקן חדש באופק. למעשה, יותר מ-40 שנה חלפו מאז הוקם בנק בישראל, והרשו לנו להמר שזה לא עומד להשתנות בקרוב.

הערה לסיום

סמכויות הממונה על ההגבלים העסקיים הורחבו לאחרונה, ותאורטית הוא יכול לקדם שינוי מבני. בפועל, מדובר בתהליך חוקי ארוך ומורכב, שיגיע גם לבתי משפט ולכנסת. אבל מלבד המכשולים הטכניים, יש מכשול אחד משמעותי - סטנלי פישר. עם כל הכבוד לרעיונות של גילה, כל הצעה שלו תצטרך לעבור את אישורו של פישר, והנגיד הרי מקדש את יציבות הבנקים, על אחת כמה וכמה בתרחיש הנוכחי של האטה במשק וסכנת מיתון.

מבחינת פישר, התחרותיות אינה חזות הכול. הרי מדינות כמו יוון וספרד מתאפיינות בריכוזיות נמוכה ובכל זאת הן על סף קריסה. סביר להניח שכל הצעה שעלולה לערער את היציבות, תידחה על ידיו בנימוס אופייני.

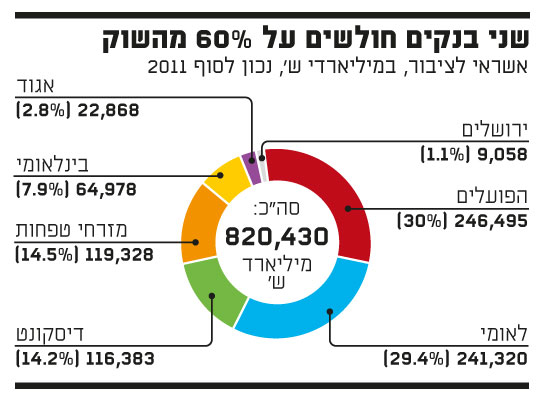

שני בנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.