התייבשות שוק ההון המקומי משתקפת היטב במחזורי המסחר הנמוכים בבורסה בת"א, אולם ניתן ללמוד עליה גם מהיובש שנרשם בשבועיים החולפים בשוק ההנפקות. מתחילת חודש יולי בוצעו רק שתי הנפקות של אג"ח לציבור: אחת מהן היא בכלל של חברה ממשלתית, חברת החשמל, שגייסה 2.9 מיליארד שקל; והשנייה הייתה של חברת הנדל"ן המניב אמות, שגייסה 344 מיליון שקל.

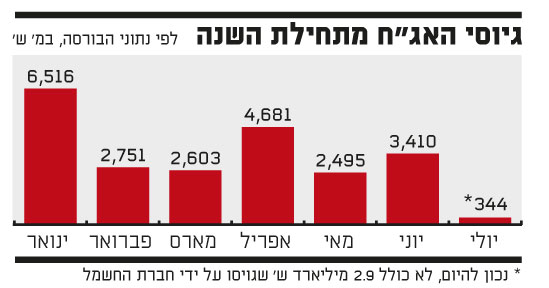

למעט אלה ידוע על עוד מספר הנפקות אג"ח ציבוריות מתוכננות - של מליסרון, בנק אגוד ואלרוב נדל"ן. כלומר, ייתכן כי את מספר הנפקות האג"ח לציבור בחודש יולי ניתן יהיה לספור על אצבעות יד אחת. זאת לעומת יותר מ-7 הנפקות שבוצעו מדי חודש מתחילת השנה, בהיקפים כספיים של 2.5-6.5 מיליארד שקל בכל חודש. "לא פשוט היום למחזר חוב. אני צופה שחברות ייאלצו למכור נכסים על מנת להקטין את החוב והמינוף שלהן", אמר היום ל"גלובס" אחד החתמים בענף.

קיימות כמה סיבות ליובש זה, ובראשן נמצא מצב השווקים. שוק האג"ח הקונצרניות מכיל כיום מעל 500 סדרות, אך רק כ-250 מהן נסחרות בתשואות של מתחת ל-7%. כאשר חברה מעוניינת לגייס חוב חדש או למחזר חוב קיים, האג"ח שלה שכבר נסחרת, מהווה בנצ'מארק (מדד ייחוס) לתמחור ההנפקה החדשה.

תשואה של מעל 7% משקפת עלויות גיוס גבוהות למדי, ולכן חברות רבות פשוט לא ממחזרות את החוב שלהן דרך שוק האג"ח הציבורי, אלא מחפשות דרכי מימון חלופיות. גורם נוסף שמשפיע על תשואת האג"ח, וכך גם על תמחור ההנפקות החדשות, הוא העובדה כי אג"ח רבות שכבר נסחרות, הונפקו לפני כניסתן לתוקף של המלצות ועדת חודק.

על מנת להשקיע באג"ח אלה על המוסדיים לקבל החלטה מיוחדת, ולעתים גודל הסדרה, או אלטרנטיבות אחרות, גורמים להם לוותר על כל תהליך אישור ההשקעה, שלא עונה על התקנות. הביקוש הנמוך לאג"ח אלה גורם לסחירות נמוכה בהן, ולכן לעלייה בתשואה.

שוק העסקאות הפרטיות פורח

סיבה נוספת היא כמובן עונת הקיץ, שבה באופן טבעי חלה ירידה בפעילות העסקית, אך גורם מכריע הוא הביקושים הקיימים לאג"ח קונצרניות בשוק. הביקושים הללו מגיעים כיום בעיקר מכיוון ענף קרנות הנאמנות. מתחילת השנה המשקיעים בענף הזרימו את כספם לקרנות סולידיות של אג"ח מדינה, וכן קרנות אג"ח בדירוג גבוה ואג"ח בנקים.

כלומר, הקרנות יצרו ביקושים לאג"ח של שכבה לא גדולה של חברות, וכל השאר סבלו מביקוש נמוך. תיאורטית, ביקושים היו אמורים להגיע בעיקר מהגופים המוסדיים, מנהלי קופות הגמל וקרנות הפנסיה, אולם כבר תקופה ארוכה שהם פחות מתעניינים בהנפקות אג"ח לציבור. המוסדיים משתמשים בכספי העמיתים שלהם לצורך העמדת הלוואות פרטיות לחברות ספציפיות, וכן מוציאים חלק מהכסף להשקעות בחו"ל.

כך, חלק מהחברות שהתקשו למחזר את החוב שלהן באג"ח ציבוריות, פוגשות בביקושים של המוסדיים וסוגרות איתם עסקה "אחד על אחד" באמצעות הנפקת אג"ח פרטית. בדרך זו כל הכסף שגויס באופן פרטי לא מגיע לשוק הציבורי.

"ניתן ללמוד על הצמיחה המהירה של שוק העסקאות הפרטיות, גם מגודל מחלקות האשראי בגופים המוסדיים. כיום היקף כוח האדם של מחלקות האשראי אשר מטפלות בהלוואות הפרטיות, לא נופל מכמות אנשי ההשקעות שמחליטים על השקעה באג"ח ציבוריות", אמר היום אחד החתמים הגדולים בשוק.

השינוי שעובר השוק והמעבר להלוואות פרטיות ישפיעו בבוא הזמן גם על השחקנים בענף החיתום. חברות חיתום שלא ידעו לספק ערך מוסף בהלוואות פרטיות, וימשיכו לשמש רק כמתווכים בעסקאות ציבוריות, עלולות למצוא עצמן מחוץ למשחק.

גיוסי אגח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.