האם שלמה אליהו בדרך להפחתה במחיר עסקת רכישת השליטה בחברת הביטוח מגדל מידיה של ג'נרלי האיטלקית? היום הודיע בנק לאומי כי הגיע עם אליהו ל"הסכמה עקרונית" על אשראי בהיקף של עד 2 מיליארד שקל, שאותו יעמיד לאיש העסקים למטרת מימון חלק מעסקת רכישת השליטה במגדל.

היקף ההלוואה שאושר בדירקטוריון הבנק נמוך מההערכות בשוק, שצפו כי לאומי יעמיד לאליהו סכום של כ-2.4 מיליארד שקל. מדובר בהפחתה של כ-400 מיליון שקל, שהם כ-17%. מכך, ובשקלול עדכון קודם למחיר העסקה, ניתן להסיק שמחיר העסקה עשוי לקטון בכ-14%. על פי הערכות גורמים בשוק ההון, הפרופורציה של האשראי מלאומי לא השתנתה, מה שעשוי לרמוז על אפשרות של הפחתה במחיר העסקה לעומת המתווה המקורי.

מלאומי נמסר היום, ש"עסקת העמדת האשראי כפופה לחתימה על הסכם המימון, ולהתקיימות התנאים המתלים על פי הסכם הרכישה והסכם המימון".

למרות הירידה החדה במחירן של מניות מגדל מאז נחתמה העסקה בין אליהו לג'נרלי במארס השנה (כ-27%), מקורבי אליהו טוענים היום שאין לו בעיית מימון בעסקה, וגם מעולם לא הייתה. עם זאת, המימון הסופי והמלא יינתן לאליהו רק לאחר שיחזיק בידיו את אישור הרגולטור.

גורמים יודעי דבר בשוק מעריכים שלפי שעה "נותר להמתין לכך שהרגולציה תתקדם, ותאפשר סיום שני התנאים העיקריים שעומדים בדרך לקבלת האישור לעסקת מגדל. מדובר בהשלמת מכירת תיק ביטוחי החיים של אליהו להראל ובסגירת המתווה המוסכם על בנק ישראל למכירת החזקות אליהו בבנקים לאומי ואגוד. (מתווה זה נוגע למשך הזמן שיינתן לאליהו להשלמת המכירה של המניות, ולאופי הנאמנות שבה יוחזקו מניות אלה עד למכירה כאמור).

ג'נרלי: "אין מו"מ לשינוי במחיר"

מהצד השני ישנה ג'נרלי, שזקוקה לעסקה משום מצבה הפיננסי, שהורע מאוד בשל המשבר הכלכלי באירופה בכלל ובאיטליה בפרט. החברה זקוקה למזומנים, שינבעו מהעסקה ומההון שישתחרר לה ממכירת מגדל. סיבה נוספת לצורך של ג'נרלי בעסקה היא, שמלכתחילה היא מכרה את מגדל משום שהאחרונה "אינה עוד נכס ליבה לפיתוח העסקי של הקבוצה".

עקב כך, מציינים גורמים בשוק המקומי, ג'נרלי בוודאי מעוניינת שהעסקה תושלם, כך שייתכן שאם מצב הדברים הנוכחי בשוק יימשך נהיה עדים בעתיד לשינוי מחיר העסקה, או לשינוי מתווה התשלום (כך שחלק מרכזי מהתמורה ישולם מיידית עם השלמת העסקה, והיתרה בהמשך הדרך, בהתקיים כמה תנאים).

עם זאת, למרות השינוי החד בשווי מגדל ובתנאי שוק ביטוח החיים המקומי מאז מארס האחרון, לפי שעה לא ידוע על כל מהלך מעשי לשנות את מתווה העסקה. דובר מטעם ג'נרלי מסר היום ל"גלובס", כי "אין מו"מ להורדת המחיר", וגם מקורבים לאליהו משדרים שהעסקה נמשכת כרגיל לפי שעה.

ככל הידוע המימון של העסקה כולל - פרט להלוואה מלאומי - גם הלוואות בהיקף 600 מיליון שקל מהבנקים דיסקונט והבינלאומי, וגם הון עצמי בהיקף של כ-1 מיליארד שקל ממקורותיו העצמיים של אליהו (מכירת תיק ביטוחי החיים של אליהו ביטוח, עודפי הון בחברת הביטוח שבבעלותו, הפיקדון שכבר העביר עם חתימת ההסכם הראשוני מול ג'נרלי ועוד).

פרמיית השליטה נסקה

ג'נרלי ואליהו סיכמו על תשלום של כ-814 מיליון אירו (לאחר עדכון התמורה מול דיבידנד שחולק לג'נרלי) עבור כל החזקות ג'נרלי במגדל (69.1%). לפיכך, אליהו צפוי לשלם לג'נרלי סכום של כ-4 מיליארד שקל.

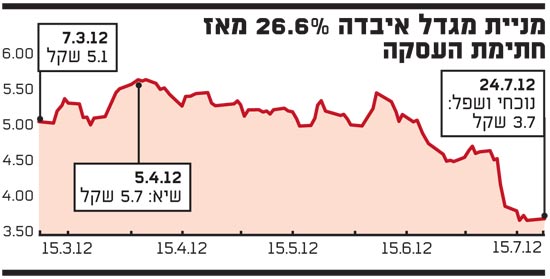

ואולם, בעוד שביום ההודעה על העסקה (בתחילת מארס השנה) נסחרה מגדל בבורסה לפי שווי חברה של כ-5.4 מיליארד שקל (כשהעסקה מול ג'נרלי שיקפה לה שווי של כ-6 מיליארד שקל), מאז ועד עתה השתנה כאמור השווי באופן ניכר, וכיום נסחרת מגדל בבורסה לפי שווי של כ-3.9 מיליארד שקל בלבד.

הגם שבעסקאות מעין אלה נהוג לשלם פרמיית שליטה, הרי שכעת צמחה הפרמיה שישלם אליהו ליותר מ-45% על מחיר השוק של מגדל, וזאת לעומת 13% בתחילת מארס.

בסביבת אליהו משדרים שהמאמצים לקדם ולהשלים את העסקה נמשכים, ושעתה הוא ממתין להכרעות מצד הרגולציה. כך או אחרת, לאליהו יש היכולת לקדם או לנטרל את ההחלטות הרגולטוריות בעניינו, לפחות בכל הנוגע למגעים מול בנק ישראל, והכדור נמצא במידה רבה בידיו. אי-השלמת העסקה מכל סיבה אחרת, שאינה תלויה באישורי הרגולטורים, ובעיקר באישור הפיקוח על הביטוח באוצר, תהיה הפרת הסכם מצד אליהו.

מניית מגדל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.