ביטול הבטחת מקדמי תוחלת החיים בפוליסות ביטוחי החיים לצעירים החל מתחילת החיסכון נובע בעיקר מהתארכות מהירה משצפו בעבר בתוחלת החיים, אך לא רק. סיבה נוספת לשינוי היא שיותר ויותר אנשים בוחרים לקבל את הכסף שלהם שלא בתשלום חד-פעמי עם היציאה לגמלאות. כך, יותר אנשים רוצים לקבל את כספי החיסכון הפנסיוני שלהם באופן שוטף, שיבטיח להם אופק הכנסה ארוך-שנים, רק "שהכסף לא ייגמר לפני החיים", תוך שיותר ויותר אנשים מממשים את ההבטחה שניתנה להם על-ידי חברות הביטוח.

מהלך זה נובע מהשינויים הדמוגרפיים, ומדגיש את הצורך ההולך וגובר בפיתוח פתרונות ל"גיל השלישי", במיוחד על רקע צמצום הוודאות שכבר עתה בקושי קיימת (אם בכלל) מבחינת החוסכים (שבאה לידי ביטוי חלקי באג"ח המיועדות שמהוות חלק מנכסי קרנות הפנסיה המקיפות בלבד, ובמקדמי תוחלת חיים מובטחים, שהחל מ-2013 כבר לא יימכרו). לא רק זאת, אלא ש"הגיל השלישי" הוא גם מנוע צמיחה ממשי עבור חברות הביטוח, המעוניינות לפתח מערכת יחסים עם החוסך גם אחרי עזיבת העבודה, ולכל אורך חיי הפרישה - ולא להיפרד ממנו בגיל הפרישה.

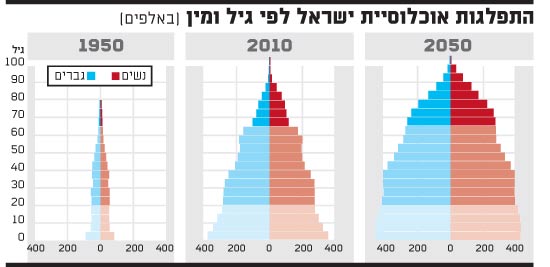

מדובר בסוגיה מרכזית, אגב השינוי בפירמידת הגילאים שמשתנה זה שנים בהתאם לגידול החד בשיעור ובמספר אוכלוסיית הגמלאים. כך, יש יותר גמלאים, וגמלאים אלו גם חיים יותר שנים. "שיעור הגמלאים יגדל מכ-25% לכ-45% מהאוכלוסייה הכוללת, ובאירופה אף יגיע ל-65%. זו קבוצה אדירה", אומר ל"גלובס" גיל יניב, משנה למנכ"ל מגדל, שמסביר שבעקבות זאת, "אם בעבר אמרו לפורש קח את הכסף ותסתדר, עכשיו זה ישתנה".

להבטיח הכנסה

במגדל מציינים, כי "בעשור שהסתיים ב-2008 גדלה תוחלת החיים של בני 65 בשנתיים". איך ההתארכות הזו בתוחלת החיים של הפנסיונר משפיעה על החוסך? זה אומר שלאדם שצורך 10,000 אלף שקל מדי חודש, המשמעות היא הון נדרש של קרוב לרבע מיליון שקל נוסף, בהנחה שהוא לא מקבל תשואה ראויה על ההון שלו. בכל מקרה מדובר בצורך "אמיתי" של סכום ניכר, אם החוסך רוצה לשמור על אותה רמת חיים אגב התארכות תוחלת החיים.

תומר רובינשטיין, סמנכ"ל ומנהל תחום הגיל השלישי במגדל, מסביר כי יותר ויותר אנשים רוצים להבטיח לעצמם קצבה לכל החיים, אם כי קיימת אנומליה הנובעת מכך שעדיין יש להם כספים הוניים רבים. אנשים לא מודעים לבעיה שגידול של שנתיים נוספות בתוחלת החיים זה עוד כרבע מיליון שקל שלא יהיו להם. לכן, הציבור צריך להקדים ולהפוך את הכסף ההוני לקצבה שתגן עליו".

כך או אחרת, המגמה הזו אומרת - מבחינתו של החוסך/גמלאי עצמו - שעליו "לעשות סדר" בנכסיו הפיננסיים לקראת גיל הפרישה. לדברי רובינשטיין, "את הבחינה יש לעשות אל מול ההוצאות הצפויות, ותוך התחשבות בתא המשפחתי, בהתאם לפרמטרים אישיים".

איך לעשות זאת נכון? במגדל ממליצים לחוסכים לא לדלג על תכנון מס נכון, ולהקפיד על "תכנון הוצאות: הוצאות שוטפות (כמה אצטרך כל חודש); התחשבות בצורכי בריאות (העלויות גדלות עם השנים); היערכות לקראת מצב סיעודי (יש/אין ביטוח); הוצאות חד-פעמיות (רכישת רכב, טיול ועוד); ריכוז כל הנכסים שיעמדו לרשותי בפנסיה: חיסכון פנסיוני, חסכונות פרטיים, נדל"ן (הכנסה משכירות), ביטוח לאומי, ירושות עתידיות; בחינה של אפשרויות מימוש נכסים פנסיוניים כהון או כקצבה, בהתחשב בפרמטרים כגון מקדם קצבה בביטוחי מנהלים, מיסוי וכו'; התאמה בין מקורות לשימושים; וכן גם להקטין סיכונים ("קצבה, קצבה, קצבה, בעיקר לאור התארכות תוחלת החיים").

כאמור, לא מדובר במהלך חשוב רק מבחינת החוסך הפרטי אלא גם מבחינת הגופים המנהלים את החיסכון הפנסיוני, ובראשם חברות הביטוח הגדולות, שחלק מהן - ובראשן מגדל - מקדמות פתרונות מעין אלה לציבור הרחב.

33

מבחינת חברות הביטוח מדובר בעולם שבו הלקוח נותר נאמן ומשלם דמי ניהול לחברת הביטוח לא רק למשך שנות החיסכון והעבודה שלו, אלא גם לעוד 30 שנה כפנסיונר מקבל קצבה (וככזה, לקוח שאינו יכול לעבור לגוף מתחרה, ונותר לקוח משלם עד מותו). "זהו העתיד מבחינת חברות הביטוח", אומר יניב.

מגדל משלמת כיום כ-8,000 קצבאות מדי חודש (כ-5,000 ממקבלי הקצבאות מבוטחים בביטוחי החיים, מתוך שוק של כ-8,000 מקבלי קצבאות בביטוחי החיים), וזאת לעומת כמה מאות בודדות עד לפני כמה שנים. "אנו מעריכים שתוך עשר שנים נשלם קצבה חודשית למעל מ-100 אלף איש", מציינים במגדל, וממחישים את מהירות השינוי הצפוי בדפוסי קבלת כספי הפנסיה בישראל.

לבד זה לא ילך...

על כל פנים, כל זה לא יפעל כהלכה ללא המדינה שמצדה "זורקת" את הציבור העובד, משלם המסים והחוסך למים העכורים, ואומרת לו "שחה או שתטבע - האחריות עליך". לכן, גם למדינה יש תפקיד ביצירת עולם קבלת כסף מתפקד ויעיל לצד עולם חיסכון יעיל ו"מפתה" יותר.

כך, בין היתר, על המדינה לעודד השארת כספי הפיצויים לגיל הפרישה; לפתח מודל מיסויי חכם וצודק יותר - שמאפשר לחוסך להחליק ולמקסם החיסכון בין שנים "טובות" ל"רעות" במהלך הקריירה; הגדלת היצע המכשירים הפיננסיים לקבלת כספי החיסכון לאחר היציאה לגמלאות, תוך הבטחת זכויות מסוימת (לפחות כרובד בסיסי לכל החוסכים); ואולי אף לעודד השארת קרן ההשתלמות כמקור כספי נוסף לגיל הפרישה, ואף להשיב הטבות מס לחיסכון פרטי שאינו פנסיוני.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.