ערב הצבעה על מתווה הסדר החוב המוצע בחברת אמפל , חלוקים הגופים המוסדיים בשאלה אם לתמוך במתווה שמציע בעל השליטה, יוסי מימן, או לדרוש פירעון מיידי של החוב, שמשמעו פירוק החברה. מחזיקי האג"ח של אמפל אמורים להעביר את הצבעתם עד יום שני הקרוב, אך לא מן הנמנע כי בעקבות חילוקי הדעות בין הגופים המוסדיים, יידחה מועד ההצבעה פעם נוספת.

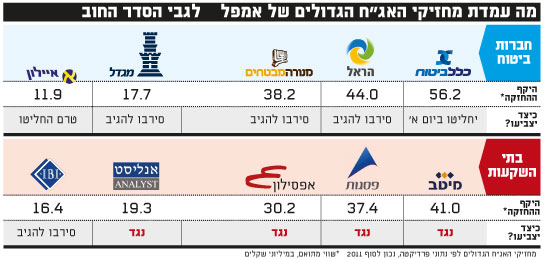

נכון להיום, מתנגדים בתי ההשקעות המחזיקים באג"ח אמפל (פסגות, מיטב, אפסילון ואנליסט) באופן נחרץ להסדר החוב, במסגרתו מבקשת אמפל דחייה של עד שנתיים בתשלום החוב. לעומתן, חברות הביטוח (כלל ביטוח, הראל, מנורה-מבטחים, איילון ומגדל) שומרות בינתיים על עמימות, אם כי לפי הערכות הן נוטות לתמוך בהסדר.

הסיבות לכך הן רצונן של חברות הביטוח כי מימן ימשיך להיות מעורב בניהול אמפל, ובעיקר ביבואנית הגז המצרי EMG בה מחזיקה אמפל ב-12.5% (שבה השקיעו ישירות לצד אמפל), והערכתן כי הסדר החוב המוצע בחברה הוא הרע במיעוטו.

חברות הביטוח הפעילו בימים האחרונים לחץ על חברת הייעוץ לגופים המוסדיים, אנטרופי, שהמליצה לפני כשבועיים להתנגד להסדר החוב באמפל, במטרה שתשנה את החלטתה.

כפי שנחשף השבוע ב"גלובס", הלחץ של חברות הביטוח ושל מימן עצמו עשה את שלו, ואתמול הודיעה אנטרופי כי היא משנה את המלצתה, כשהיא מעניקה בכך "תעודת הכשר" לתמיכת המוסדיים בהסדר החוב. הסיבה העיקרית לשינוי בעמדת אנטרופי, היא הסכמת מימן להכניס סעיף להסדר המוצע, לפיו ניתן יהיה לתבוע אותו במקרה שהחברה תגיע לחדלות פירעון.

מבית ההשקעות מיטב נמסר היום כי "השיפור בסעיף הפטור מתביעות לא הופך את הסדר החוב לראוי. עדיין יש לטפל במספר נקודות, שהעיקריות בהן מתייחסות לנושא הפחתת עלות שכר הבכירים בחברה וביטול תשלום דמי הניהול למימן. מיטב מתנגדת להסדר במתווה הנוכחי", הודגש.

באנטרופי מזהירים כי "במידה שמתווה הסדר החוב לא יאושר, קיימת סבירות גבוהה שהחברה תיכנס לחדלות פירעון". עם זאת, גם הסדר החוב איננו מבטיח גדולות ונצורות, כאשר לדברי חברת הייעוץ "ישנו ספק לגבי קיומם של מקורות מספיקים לתשלום הקרן למחזיקי האג"ח בסוף תקופת דחיית החוב".

הסדר החוב באמפל מוערך על ידי אנטרופי ב"תספורת" של 60%-65% מגובה החוב המתואם, לעומת אובדן של 66%-74% במקרה של פירוק. אמפל היא חברה אמריקנית שיכולה להפעיל הליך של צ'פטר 11, המעניק לה הגנה מפני נושיה.

"תרומת הון אפסית מצד מימן"

נכסיה העיקריים של אמפל הם בעלות מלאה בחברת גדות מיכליות והחזקתה בחברת EMG, שסיפקה גז לישראל ממצרים, אך כיום, בעקבות הפסקה חד צדדית של ההסכם על ידי ממשלת מצרים, היא מושבתת מפעילות. החוב של אמפל למחזיקי האג"ח עומד על כ-900 מיליון שקל, והאיגרות נסחרות בתשואת זבל של עד 990%. אמפל הצהירה בדצמבר 2011 שלא תוכל לעמוד בהחזרי החוב בזמן, ומאז החלה לנהל מו"מ עם מחזיקי האג"ח.

מאז רכש את השליטה באמפל, לפני כעשר שנים, גרף בעל השליטה מימן שכר מצטבר של 14.4 מיליון דולר בחברה. יד ימינו, סמנכ"לית הכספים אירית אילוז, זכתה לתגמולים בסכום של 10.1 מיליון דולר מקופת אמפל.

את הכסף הגדול שאב מימן מאמפל בעסקאות בעלי עניין בשנים 2007-2005, כשמכר לחברה ולגופים מוסדיים מניות EMG תמורת סכום כולל של כ-1.3 מיליארד שקל (בעיקר במזומן).

גם בהמלצתה לתמוך בהסדר החוב המוצע, מציינת אנטרופי לשלילה: "תרומת הון אפסית מצד בעל השליטה, ושכר בכירים גבוה גם ביחס לחברות ציבוריות דומות, נוכח העובדה שהחברה מצויה במצוקה תזרימית ממשית. בעל השליטה אמנם יזרים לחברה 6 מיליון דולר, אך יקבל החזר הוצאות של 3 מיליון דולר בשנה, למשך שנתיים".

לאמפל יש פוליסת ביטוח לדירקטורים ונושאי משרה בהיקף של 45 מיליון דולר, סכום שנלקח בחשבון על ידי מחזיקי האג"ח במקרה של פירוק. החברה הסכימה כאמור לבצע שינוי במנגנון הפטור לנושאי משרה ודירקטורים, ולבטלו בתרחיש של פירוק או חדלות פירעון. "מדובר בנקודה מהותית המשפרת את מצב המחזיקים", מעריכים באנטרופי.

מאמפל נמסר היום כי "כל מי שראה את נתוני אמפל כפי שהוצגו לנציגויות האג"ח, מבין כי אופציית ההסדר עדיפה למחזיקים על פני כל אלטרנטיבה, וברור כי פירוק יגרום נזק משמעותי למשקיעים".

מה עמדת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.