הכלכלה האמריקנית נראית כעת בסכנת גלישה לעוד מיתון. משקיעי המניות בורחים מחברות שרגישות לכלכלה, כמו יצרניות ציוד בנייה ושבבי מחשב, ונוהרים לחברות שרווחיהן נחשבים ליציבים, כמו יצרניות קטשופ או סיגריות.

אבל לציידי מציאות עם מבט לטווח הרחוק כדאי אולי לעשות בדיוק את ההיפך. הביקוש המוגדל למניות שנתפסות כבטוחות הופך אותן ליקרות - מה שלמרבה האירוניה הופך אותן לפחות בטוחות מכפי שהמשקיעים חושבים. מניות מסוכנות, לעומת זאת, נסחרות בדיסקאונט עמוק.

מבין 500 מניות מדד S&P, מניות החברות שמייצרות מוצרי צריכה בסיסיים, כמו דגני בוקר, יקרות ב-17% יחסית לרווחים שחזויים להן השנה; לעומת מניות חברות, שמייצרות מוצרי צריכה לא חיוניים או שירותים כאלו, כמו מסעדות.

חברות החשמל, שרווחיהן יציבים כמו הביקוש הצרכני לחשמל, יקרות ב-37% יחסית לרווחים החזויים שלהן השנה ממניות אנרגיה, שרווחיהן מתנדנדים יחד עם מחירי הנפט והגז.

המחירים הזולים של מניות רגישות מבחינה כלכלית הפכו להיות חריגים גם במבט היסטורי, אומר פול קווינזי, אסטרטג מניות בג'יי.פי. מורגן אסט מנג'מנט. מניות תנודתיות היו כה זולות כפי שהן כעת רק לעתים נדירות, יחסית לשוק הרחב ב-25 השנים האחרונות.

100 מניות S&P שמחיריהן היו הכי פחות תנודתיים בחמש השנים האחרונות (מניות של "בטא" נמוך) נסחרות במכפיל של 15.6 לרווח החזוי להן בשנת העסקים הנוכחית. 100 המניות התנודתיות ביותר נסחרות במכפיל ממוצע של 13.1 לרווחים החזויים.

מיתון לא בלתי נמנע

זה אומר שהמשקיעים יכולים לקבל הנחה של 16% על השקעה במניות המסוכנות. המניות הללו אכן עלולות לסבול מירידת רווחים במקרה של מיתון, ובכל מקרה הן צפויות להיות תנודתיות בטווח הקצר, אבל הנחה של 16% שווה שנתיים של תשואת שוק היסטורית ממוצעת.

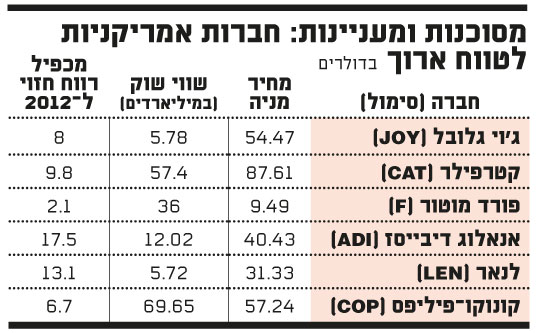

המניות ה"מסוכנות" הללו אינן בדיוק בעלות ביצועים חלשים. ג'וי גלובל (JOY), יצרנית ציוד כרייה, צפויה על ידי האנליסטים בוול סטריט לרשום גידול של 26% בהכנסות השנה ושל 23% ברווח למניה. היא נסחרת כעת במכפיל נמוך מ-8 לרווח החזוי הזה.

נשווה אותה לחברה "בטוחה" כמו קלורוקס (CLX), שמייצרת חומרי כביסה ומוצרי ניקוי נוספים. היא צפויה להגדיל את ההכנסות והרווח למניה שלה השנה ב-4% ו-5% בהתאמה. והיא נסחרת במכפיל של כמעט 17 לרווח החזוי.

אם המיתון יכה, אבקות הכביסה ימשיכו להימכר, ומכונות כרייה אולי יימכרו פחות, אבל התמחור של ג'וי גלובל מראה שהסיכון הזה כבר מגולם במחיר, אולי יותר מדי.

המיתון נראה אפשרי, אך לא בלתי נמנע. כלכלת ארה"ב התרחבה בקצב שנתי של 1.5% ברבעון השני, לפי האומדן הראשון (מבין שלושה) של משרד המסחר הפדרלי. האומדן השני, שיכיל יותר נתונים, אמור להתפרסם ב-29 באוגוסט. ברבעון הראשון נרשמה צמיחה של 2% בתמ"ג. מיתון מוגדר כשני רבעונים לפחות של צמיחה שלילית.

שגשוג בתעשיות ספציפיות

גם אם המיתון יגיע, כמה חברות רגישות למחזוריות הכלכלית עשויות לשגשג כתוצאה ממגמות בתעשיות שלהן. לדוגמה, התוכן המתכתי האיכותי של עפרות ברזל מצוי בירידה, מה שאומר שחברות הכרייה צריכות לכרות יותר כדי להפיק אתה כמות של מתכת, אומר סמי סימנגאר, מנהל קרן הנאמנות Fidelity International Capital Appreciation. פירוש הדבר הוא שהביקוש לציוד כרייה לא חייב לרדת.

מנהלי הקרנות של פידליטי לא נוהגים להגיב על מניות ספציפיות, אך נכון לסוף יוני, הקרן של סימנגאר החזיקה גם את ג'וי גלובל וגם את קטרפילר (CAT), שקנתה את יצרנית מכונות הכרייה Bucyrus בשנה שעברה. מניית קטרפילר נסחרת כעת במכפיל של 9 לרווח החזוי השנה.

קווינזי אומר שיש ערכים מפתים במניות בתעשיות הרכב, המוליכים-למחצה, הבנייה והאנרגיה. אנליסטים בג'יי.פי מורגן ממליצים על מניות פורד מוטור (F), אנאלוג דיבייסז (ADI), לנאר (LEN) וקונוקו-פיליפס (COP).

מסוכנות ומעניינות

*** כל הזכויות שמורות ל-MarketWatch.com 2012

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.