בחודש שעבר הושקו בראשונה תעודות סל על מדד הביומד, כשנתיים וחצי לאחר השקת המדד עצמו. מטרתן היא לאפשר למשקיעים פרטיים ומוסדיים להיחשף לענף מדעי החיים (ביומד הוא רק תחום אחד במדד, לצד מכשור רפואי וכדומה), שכן המדד מעניק פיזור ובכך מפחית את הסיכון הגבוה המאפיין את הענף.

אולם אופיין הבינרי של החברות הנכללות בו, מעלה את השאלה האם מדד הביומד, שאיבד מאז השקתו כ-38%, מהווה אופציית השקעה אטרקטיבית (לשם השוואה, מדדי ת"א 100 ויתר 120 איבדו מאז כ-12% כ-26% בהתאמה), או שמא עדיף להשקיע בחברות ספציפיות בלבד.

לפי סבינה פודבל, אנליסטית בלידר שוקי הון, השקעה במדד באמצעות תעודות הסל אמנם מתאימה למשקיעים חסרי הבנה בתחום, אך היא אינה בהכרח הדרך הטובה ביותר. "בהחלט אפשר להכות את המדד ולהשיג ביצועים טובים יותר באמצעות בחירה ספציפית של מספר מניות, על פני קניית המדד כולו. הבעיה היא בזיהוי מניות אלה, שכן המדד כולל חברות בשלבי חיים וברמת סיכון שונים, ויש ביניהן שונות גדולה מאוד".

להבדיל מסקטורים דוגמת תקשורת או פיננסים, שבהם ישנו מתאם גבוה יחסית בין ביצועי המניות והמצב העסקי של החברות, בענף מדעי החיים אין ממש מתאם בין הביצועים של המניות השונות בתחום.

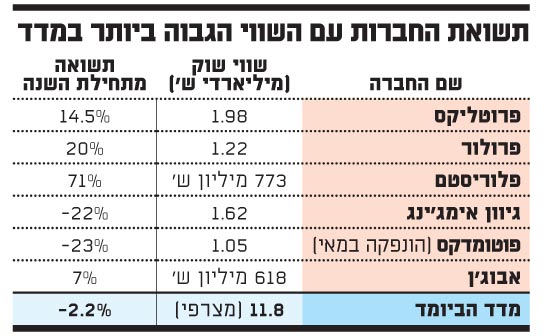

למעשה, די בבחינה אקראית של תשואות שהשיגו מספר חברות מתוך ה-30 אשר נכללות במדד, על מנת להבין את התמונה: מתחילת השנה זינקה מניית אקס.טי.אל בכמעט 160%, ואילו כלל ביוטכנולוגיה נחתכה בכ-55%. מבין החברות בעלות שווי השוק הגבוה ביותר במדד, גיוון ופרולור איבדו כ-20% מערכן כל אחת, בעוד פרוטליקס הוסיפה כ-15%. כל זאת, שעה שהמדד עצמו איבד במהלך התקופה כ-2% בלבד.

"ענף מדעי החיים מהווה דוגמה קלאסית לתחום השקעות, שבו יש משמעות אדירה לבחירת מניות ספציפיות, ודרך זו היא מועדפת בהשוואה להשקעה רוחבית בתעודות סל חסרות ייחוד על המדד", מסביר יואב בורגן, מנהל מחלקת המחקר בפועלים סהר.

לדברי בורגן, שם המשחק בעולם מדעי החיים הוא Stock Picking. "אין ממש מתאם בין הביצועים של מניות שונות בתחום - אלו נקבעים לרוב על סמך ההצלחות והכישלונות הספציפיים של כל חברה וחברה, בדומה למגזרים של חברות טכנולוגיה ומניות חיפושי נפט וגז טבעי. למעט העובדה כי שמותיהן מתחילים באות א', בין החברות הבורסאיות אפוסנס, איתמר מדיקל ואבוג'ן אין באמת קשר".

סיכון נמוך בקמהדע, פוטנציאל בפלוריסטם

אם כך, מהי הדרך הנכונה להשקיע במניות הסקטור? תחילה נדגיש כי תחום הביומד הוא עתיר סיכונים, ולסיכוי לגרוף רווחים אדירים מתלווה רמת סיכון לא מבוטלת. "בתקופה הקרובה מומלץ להיות שמרניים, משום שנראה כי היא לא תיטיב עם המשקיעים, ולא בטוח שכבר חווינו את מחירי הרצפה במניות התחום", אומר בורגן. למשקיעים המסוגלים לספוג את הסיכון, הוא ממליץ לבצע בדיקת שטח מעמיקה ככל האפשר על החברות בתחום.

"את חברות הביומד יש לנתח לפי רמת הבשלות שלהן וסיכויי ההצלחה של הטכנולוגיה, אבל הפוטנציאל השיווקי חשוב לא פחות. יש להתייחס הן לגודל השוק והן לחינוך השוק, כלומר כמה קל יהיה להחדיר את המוצר", מוסיפה פודבל. "אמנם מדובר בתהליך ארוך, ועד שחברה מגיעה לשוק זה יכול לקחת גם 10 שנים, אבל אני לא חושבת שכדי ליהנות מרווח חייבים ללוות את החברה מתחילת התהליך. אם מצטרפים באמצע התהליך, בשלב 2 או 3, עדיין יש פוטנציאל אפסייד גבוה, ויחס הסיכון-סיכוי הוא סביר יחסית".

פודבל ממליצה על חברת קמהדע, שבה רמת הסיכון, לדבריה, לא גבוהה יחסית לענף. "בנוסף לפעילויות הקיימות של החברה, אחד המוצרים שלה אושר באחרונה לשיווק על ידי ה-FDA (רשות המזון והתרופות האמריקנית, ל' א'), ויש גם תזרים מזומנים שאפשר לגזור שווי כלכלי, כך שהדברים נראים די מובטחים. למעשה, חלק גדול מהשווי של החברה מגיע מהפעילויות הקיימות שלה, ולכן גם במקרה של כישלון - התחתית לא מאוד נמוכה והחברה לא מגיעה ל-0".

תשואות

חברה מומלצת נוספת של פודבל, היא פלוריסטם. "רמת הסיכון שבה גבוהה יותר, אבל כך גם הפוטנציאל. עולם תאי הגזע מתפתח, ובמידה שהוא יצליח זה יהיה הדבר הבא ברפואה. עם זאת, החברה עדיין בשלב של ניסויים קליניים, מה גם שאין מוצרים מאושרים בתחומה - להוציא מוצר נישה אחד, ולכן הסיכון גבוה והמניה תנודתית יחסית".

המכשור של אקסלנז, איתמר מדיקל ומזור

בפועלים סהר מציעים דווקא להתמקד בחברות מכשור רפואי, שקיבלו אישור רגולטורי והן בעלות סיכוי מוחשי לקבלת שיפוי ביטוחי בארה"ב ו/או באירופה. "המכשור הרפואי מאופיין ברמת סיכון נמוכה הרבה יותר מאשר פיתוח תרופות חדשות, וישראל נהנית מהתמחות מיוחדת בו", אומר בורגן, שממליץ על איתמר מדיקל, מזור ואקסלנז. בנוסף, הוא מזהה פוטנציאל השקעה בפרולור ואינטק פארמה.

למשקיעים המעוניינים להיחשף לחברות העוסקות בפיתוח תרופות חדשות לחלוטין, ממליץ בורגן להתמקד אך ורק בחברות כמו כן פייט, ביוליין וקמהדע אשר עברו בהצלחה את שלב phase 2b בניסויים קליניים בבני אדם, "אלא אם באמת מדובר בסיפור טכנולוגי יוצא דופן, כמו אפוסנס".

אך כאמור, בורגן ממליץ לנצל את התקופה הנוכחית, ולהתמקד בהשקעה במניות גדולות בארץ ובחו"ל בתחום מדעי החיים, אשר נסחרות במכפילים אטרקטיביים למדי.

לדבריו, "בת"א ובניו יורק יש מניה כזו, הנסחרת כיום לפי מכפילים חד-ספרתיים מגוחכים של 7.5 ו-7 ביחס לרווחיה הצפויים השנה ובשנה הבאה בהתאמה, עם פייפליין עמוק ומרשים של תרופות אינובטיביות בשלבי פיתוח מתקדמים, מנכ"ל חדש בעל רקורד מוצלח בקנה מידה עולמי של מיזוגים ורכישות, ושווי שוק 'זניח' של כ-38 מיליארד דולר. קוראים לה טבע".

חברות מקבוצת לידר שוקי הון נתנו במהלך השנתיים האחרונות שירותי הפצה בהנפקות של פלוריסטם, ועשויות לתת לה בעתיד שירותי הפצה ושירותים פיננסיים אחרים. כמו כן מחזיקות חברות בבעלות לידר שוקי הון אופציות למניות של פלוריסטם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.