סקטור הנדל"ן האמריקני, בניגוד לישראלי, חווה ירידה משמעותית שהחלה מעט לפני המשבר הפיננסי ב-2008. באחרונה אנו רואים שם פיצול: התאוששות הסקטור המוסדי בנדל"ן המסחרי מול המשך הירידה בנדל"ן למגורים. הסנטימנט והירידה בקצב עליית המחירים החלו כבר ב-2006, אך הירידות במחירי הנדל"ן הגיעו בתחילת שנת 2007.

אחד האינדיקטורים המייצג את מחירי הבתים, הוא מדד קייס שילר. במהלך השנה האחרונה הוא נע תוך מגמת התייצבות עם חולשה מסוימת. בניגוד לנדל"ן למגורים, בנדל"ן המסחרי קיימת כאמור מגמה הפוכה - עלייה במחירים והתייצבות, עם שונות במחירי הנכסים בהתאם לטיבם.

לעומת זאת, השוק הישראלי הפגין עוצמה יחסית, עם עלייה במחירי השכירות - הן בנדל"ן המסחרי והן בפרטי, אך באחרונה עולים סממנים של חולשה מסוימת בנדל"ן המסחרי.

סקטור הנדל"ן מהווה כיום אפשרות השקעה, בעיקר לאור התשואות הנמוכות באלטרנטיבות האחרות, כאשר אג"ח ממשלתית אמריקנית נסחרת ברמות של כ-1.7% ואג"ח ממשלת ישראל ל-10 שנים נסחרת בכ-4.2%.

פעילות דומה

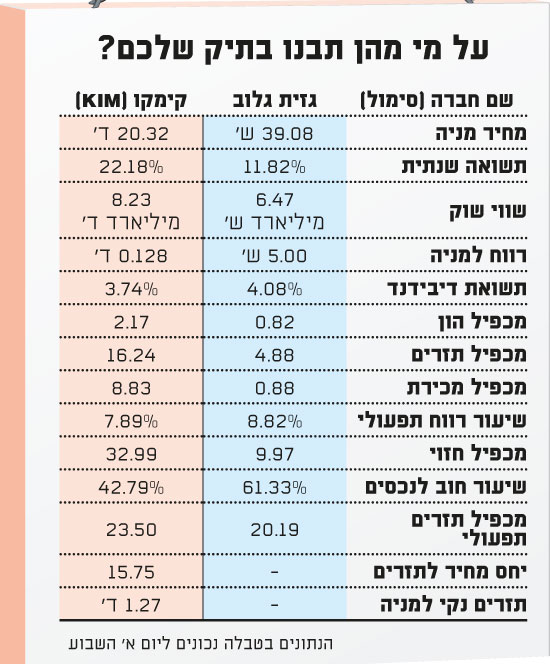

בחרנו להשוות היום שתי חברות בעלת פעילות דומה במגזר הנדל"ן: האחת, גזית גלוב , חברה ישראלית אשר מרבית פעילותה בחו"ל; ומולה נבחן את תמחור חברת קימקו ריאלטי (Kimco Realty, סימול: KIM) המתמחה בנדל"ן למגורים ומסחרי בארה"ב.

קימקו היא חברת ריט, המנהלת ומתפעלת מרכזי קניות שכונתיים ואזוריים, במספר מדינות, כגון ארה"ב, ברזיל מקסיקו וקנדה. החברה מעניקה, נכון לסוף יוני, שירותי ניהול לכ-926 מרכזי קניות, המשתרעים על פני 136 מיליון מ"ר. קימקו נרשמה למסחר בניו יורק בשנת 1991, ונכללת ב-S&P.

גזית גלוב היא חברת החזקות, המנהלת תחתיה מספר חברות נדל"ן וריט: אקוויטי 1, המרכזת את הפעילות בארה"ב כחברת ריט; פרומיד, לנכסי נדל"ן מניב למרכזיים רפואיים; FCR בקנדה; סיטיקום בסקנדינביה; אטריום ברוסיה, פולין ומזרח אירופה; וכן מספר החזקות קטנות יחסית במדינות נוספות, כגון ברזיל, גרמניה ובולגריה. בארץ לחברה פעילות מגוונת באמצעות גזית גלוב ישראל (75% החזקה), והחזקות בחברת דורי.

מדוחות גזית גלוב האחרונים עולה תמונה חיוביות, המשלבת יציבות תזרימית בחברות הבנות, מימושים, מחיקת גזית אמריקה והשבחות ערך לנכסים.

מחפשים יציבות תזרימית?

בבחינת הפרמטרים הכלכליים עולה יתרון תפעולי לגזית גלוב על פני קימקו; אולם בפרמטר של חוב לנכסים גזית גלוב נמצאת בעמדה נחותה - שיעור החוב של האחרונה עומד על כ-61% מהנכסים, לעומת כ-42.8% בקימקו. נתון זה מקבל משנה תוקף חשבונאי, היות שעל החברות לבצע שיערוך נכסי אחת לשנה, ובלבד שלא היה אירוע מהותי בנכס. הדבר יכול להציג עלייה חדה ברמות המינוף, עם ירידה בשווי הנכס. נדגיש כי זהו נתון חשבונאי כאמור, ויש לבחון את המשך התזרים מהנכס - מה שמעלה מצד שני את שיעור הרווחיות של החברה לשווי הנכס.

בבחינת מכפיל ההון, גזית גלוב נסחרת במכפיל נמוך של כ-0.82 לעומת כ-2.17 בקימקו. על פי דיווחי גזית, החברה מחזיקה מזומן רב בהמתנה להזדמנות עסקיות, שהחברה צופה שיעלו בהמשך. בפרמטר זה קיים אם כך יתרון לגזית.

בבחינת מכפיל מחיר המניה לתזרים, עולה יתרון לגזית גלוב - עם מכפיל של כ-4.9 לעומת 16.2 של קימקו. פרמטר זה מדגיש את התזרים החזק של גזית גלוב ביחס לקימקו.

בשיעור הרווחיות התפעולית קיים יתרון שולי לקימקו - עם מכפיל של כ-8.83 לעומת מכפיל של כ-10 בגזית.

בשיעור הרווח למניה, גזית גלוב מרוויחה כ-5 שקל למניה ומחיר מנייתה עומד על כ-39 שקל (נכון ליום א') - מה שמגלם שיעור רווח למניה של כ-12.8%; זאת לעומת קימקו, אשר אצלה שיעור הרווח למניה עומד על כ-0.128 דולר, ומחיר המניה עומד על 20.32 דולר (נכון ליום א') ומייצג שיעור רווח למניה של 0.63%.

נציין כי הנתון האחרון הוא בעייתי, לאור הגדרות החברות: קימקו הרי מוגדרת כקרן ריט, ולאור כך עליה לחלק את מרבית הרווח למחזיקים; זאת בניגוד לגזית גלוב, המוגדרת כאמור כחברת החזקות. אם נציג בפרמטר זה את יחס התזרים הנקי למניה של קימקו, העומד על כ-15.75%, היינו מגלים יתרון לחברה האמריקנית.

לסיכום: להערכתנו קיים יתרון לא משמעותי לגזית גלוב על פני קימקו, אם כי עבור משקיע המחפש יציבות תזרימית, קיים יתרון לקימקו - לאור המבנה החוקי שלה, המחייב חלוקת רווחים, בניגוד לגזית גלוב. בשקלול כלל הפרמטרים היינו מתעדפים את גזית גלוב ביחס של 65% לעומת 35% בקימקו.

על מי מהן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.