"אני בטוח שבאי.די.בי רוצים להחזיר את החוב, אבל בין רצון לבין המציאות המרחק הוא עצום", כך אומר בראיון ל"גלובס", גילעד אלטשולר, מנכ"ל בית ההשקעות אלטשולר-שחם. אלטשולר מעריך שבמצב הנוכחי ספק רב אם קיים פתרון אחר מלבד פירוק הקונצרן ומכירת החברות-בנות למשקיע, או העברתן לבעלי האג"ח. "אם בעל השליטה מוכן לתרום להסדר אז אפשר ללכת לקראתו. אם מכניסים מזומנים ומצב בעלי החוב משתפר, אז אפשר ללכת להסדר. אולם, אם אין סכומים מהותיים שיוזרמו פנימה אל הקבוצה, הפתרון הוא לפרק אותה ולמכור את השליטה בחברות-בנות", אומר אלטשולר.

- נוחי דנקנר, בעל השליטה, משוכנע שיפתור את בעיית החוב. מדוע אתה חושב שכבר בשלב הזה צריך לשקול פירוק?

"אם היה מדובר בסכום של עשרות מיליוני שקלים או אפילו מאות מיליונים, הייתי אומר ששווה לתת הזדמנות. אבל, בהיקף החובות הנוכחי, הסיכוי לפתור את הבעיה הוא אפסי".

- מה לגבי האופציה של הכנסת משקיע לקבוצה?

"אני מאחל לנוחי ולבעלי האג"ח שימצאו משקיע, ואני בטוח שהוא עושה מאמץ כנה לעשות זאת. עם זאת, לאור הנתונים כיום, קשה לי להאמין שיש משקיע נועז כזה שיכניס סכומים כה גדולים פנימה. הנתונים הפיננסים מראים שצריך לעשות מחיקות גדולות של חוב כדי שמשקיע ייאות להיכנס. הכנסת משקיע לאי.די.בי אחזקות עדיין לא אומרת שנפתרה הבעיה בקבוצה. גם אם ייכנס משקיע - מצפה לו עבודה קשה באי.די.בי פתוח ובחובות שלה".

"מחפשים דם"

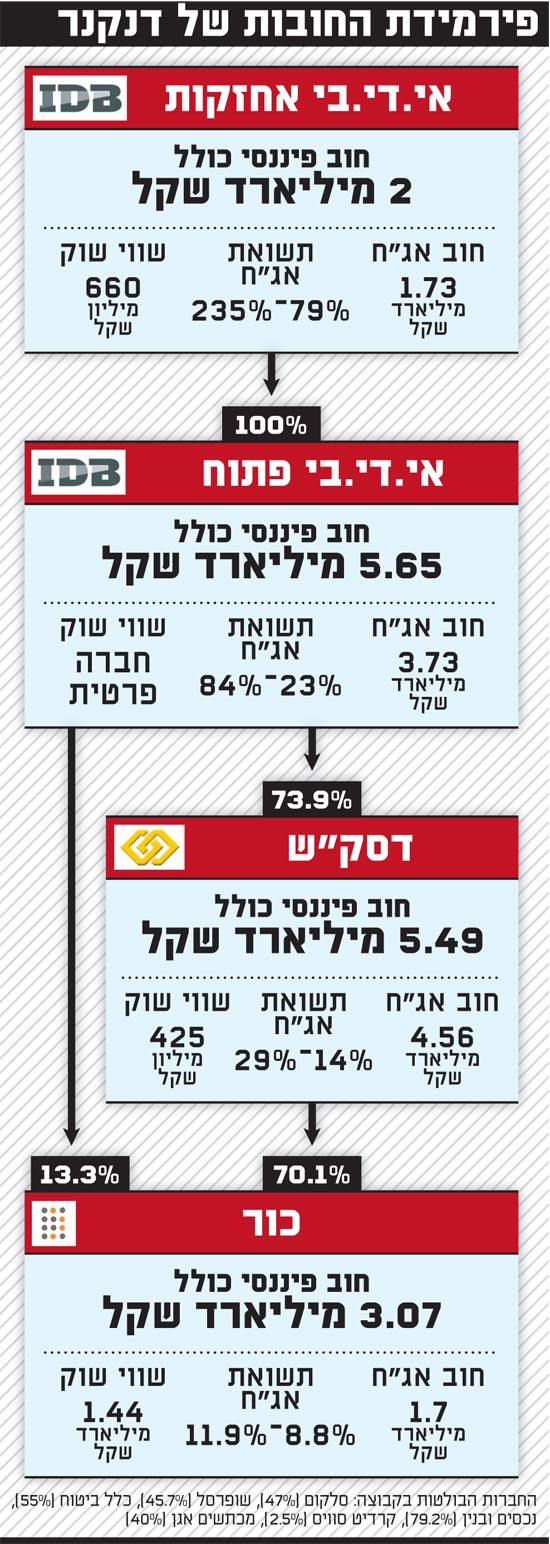

מצבה הפיננסי הבעייתי של קבוצת אי.די.בי ידוע מזה זמן, אולם בשבוע שעבר החל כדור שלג כאשר אי.די.בי אחזקות צירפה "הערת עסק חי" לדוחותיה הכספיים. הדבר עורר את בעלי האג"ח של הקבוצה, שאף התכנסו לאסיפה ביום שני האחרון והחלו לפעול אל מול החברה. חוב האג"ח של אי.די.בי אחזקות עומד על 1.7 מיליארד שקל, וחובה של החברה-הבת, אי.די.בי פתוח, עומד על 4.5 מיליארד שקל. לאי.די.בי אחזקות 222 מיליון שקל בקופה, אך היא אמורה לפרוע סך של 409 מיליון שקל עד יוני 2013. החברה סובלת מגירעון בהון העצמי בגובה של 1.6 מיליארד שקל, ותשואות האג"ח של הקבוצה כבר נוסקות עד לרמה של 200%, שמבטאת את האמון הנמוך של שוק ההון ביכולת פירעון החוב.

אלטשולר, שמסתכל מהצד ורואה את הוויכוחים בין אי.די.בי לבעלי האג"ח על תשלום של 35 מיליון שקל ועל היקף מרווח הנשימה שיינתן לקבוצה, חושב שהם מיותרים. "כל הוויכוח על 35 מיליון שקל הוא מיותר. עדיף לפתור את הבעיות ולא למשוך זמן יקר ולריב על סכומים כאלה. תמונת המצב בקבוצה ברורה וצריך לקבל החלטות".

- האם צריך לתת לדנקנר להוביל את תהליך מכירת הנכסים?

"יש מקומות שבעל השליטה נדרש. לדוגמה, ללב לבייב יש ערך מוסף בפעילות של אפריקה ישראל ברוסיה, והיינו רוצים לראות אותו כמעט בכל מצב ממשיך בחברה. לעומת זאת, באי.די.בי, דנקנר פחות משמעותי. במכתשים אגן הוא אמנם הביא רוכש לחברה במחיר מצוין (תאגיד כמצ'יינה הסיני רכש את השליטה בחברה לפי שווי של 2.4 מיליארד דולר), אך הוא גם ניהל מו"מ פחות מוצלח למכירת כלל ביטוח".

- אתה לא חושש שבמקרה של פירוק החברות התפעוליות של הקבוצה יעברו זעזוע?

"לא תהיה השפעה גדולה על החברות התפעוליות. כנראה שהדירקטוריונים יתחלפו. מה שכן, אחרי הפירוק, החברות יקבלו החלטות שלא יושפעו משיקול הדעת של בעלי השליטה".

- האם המוסדיים צריכים לגלות קו נוקשה מול אי.די.בי?

"כולם מחפשים את הדם. אני לא חושב שניהול המו"מ באופן פומבי יביא לאיזשהו מקום. צריך להיות ענייניים ולבדוק מה נכון לבעלי החוב. אם מצבם משתפר בהסדר החוב, צריך ללכת על זה, ואם לא - אז ללכת לפירוק".

לאלטשולר חשוב להדגיש כי אם הולכים לפירוק, צריך לעשות זאת בצורה פשוטה ומהירה. "אני מקווה שלא נראה פירוק שבו המפרקים מקבלים סכומים מטורפים כמו בעבר. אני מקווה שהמוסדיים יתאגדו ויביאו מפרק שיקבל שכר הגון, ולא מספרים דמיוניים שמגיעים על חשבון בעלי החוב".

ספינת הדגל

אלטשולר-שחם, מבתי ההשקעות הבולטים בשוק ההון, מנהל נכסים בהיקף של כ-25 מיליארד שקל. למרות זאת, הוא אינו חשוף לאג"ח של אי.די.בי.

- איך קרה שאין לכם חשיפה לאג"ח אי.די.בי?

"בשלב הראשון יצאנו מההשקעה בשוק האג"ח הקונצרניות. זה קרה במחצית הראשונה של 2011, כשהייתה מיני אופוריה בשוק ורמת הסיכון באג"ח הקונצרניות הייתה גבוהה. כאשר הירידות חזרו ומחירי האג"ח ירדו, חזרנו לאג"ח הקונצרניות, תוך בדיקה של המצב בכל חברה. החלטנו לא לחזור לאי.די.בי".

- מדוע?

"עשינו חישוב על כל חברה בפירמידה של אי.די.בי, ומצאנו שבחברות למטה כמו סלקום, שופרסל וכדומה, יכולת החזר החוב היא טובה, אולם ככל שעולים למעלה בפירמידה - יכולת ההחזר יורדת. מצאנו שיכולת ההחזר באי.די.בי אחזקות היא אפסית, ואילו בחברה-הבת, אי.די.בי פתוח, יכולת ההחזר הייתה סבירה, אז קנינו אג"ח. ככל שהירידות בשווקים נמשכו ושווי הנכסים נשחק, ראינו שגם שם יכולת ההחזר בעייתית ומכרנו את האג"ח".

- האם יכול להיות שאתם ומוסדיים אחרים מכרתם את האג"ח כי חששתם מלהתעמת עם דנקנר בהסדר חוב?

"אני מאמין שלמוסדיים אחרים יש מודלים דומים לשלנו וגם הם ראו שיש בעיה ביכולת החזר החוב באי.די.בי, אבל אולי אצלם עבדה הסמנטיקה. אי.די.בי היא ספינת הדגל של הכלכלה וקשה לתפוס שיש בעיה בספינת הדגל, ולכן הם האמינו שהקבוצה תסתדר. אני חשוב שבניגוד למקרים אחרים שראינו, הפעם המוסדיים נשארו בעלי האג"ח המרכזיים ולא מיהרו למכור את האג"ח".

"דיבידנד הוא דבר מבורך"

- מה לדעתך הביא את אי.די.בי למצבה הנוכחי?

"ראשית, ראינו משיכת דיבידנדים אגרסיבית שרוקנה את ההון. צריך היה להשאיר כרית ביטחון לזמנים לא טובים. לדוגמה, בסיבוב הראשון בהשקעה בקרדיט סוויס, כור הרוויחה מיליארד דולר שיכלו להציל היום את הקבוצה, אבל משכו אותם בתור דיבידנד, שגם שולם עליו מס. אני חושב שמה שקרה זה שבאי.די.בי סמכו על הדיבידנדים מסלקום. האירוע המשמעותי שהשפיע על הקבוצה הוא הרפורמה בשוק התקשורת, שאת השפעותיה לא ניתן היה לצפות. עובדה ששאול אלוביץ' שקנה את בזק, אילן בן-דב שקנה את פרטנר ואפילו לאומי שרכש מניות בפרטנר, לא העריכו מה יקרה בענף תוך זמן קצר".

- למה אף אחד מהמוסדיים לא עצר את הדיבידנדים?

"המוסדיים היו עם ניגודי עניינים כי הם נהנו מהדיבידנדים בתור בעלי מניות. כמו כן, לא היו קובננטס (התניות פיננסיות) באג"ח, אז הם לא יכלו להגביל את הדיבידנד. חשוב לציין שדיבידנד הוא דבר מבורך. המשקיעים אוהבים חברות כאלה לאורך זמן כי אז הם מרגישים שותפים ברווחים. אבל, חלוקת דיבידנד צריכה להיות מבוקרת ולא להעמיד את החברה במצב שבו היא לא יכולה לעמוד בזעזוע".

- רבים מבקרים את דנקנר שמינף את אי.די.בי, אולם מי שאפשר לו את המינוף הגבוה הם המוסדיים שנתנו לו לגייס אג"ח בריביות נמוכות וללא ביטחונות. מה חלקם בהידרדרות הקבוצה?

"רוב החוב באי.די.בי ניתן בשנים 2006-2007, כשמצב הקבוצה היה שונה לחלוטין. אפילו לאחר משבר 2008, הקבוצה נראתה מאוד חזקה. כשבודקים אם להעמיד חוב לחברה, צריך לבדוק מה יכולת ההחזר שלה. אז, יכולת ההחזר נראתה טובה מאוד, החברות התפעוליות נראו מצוין והיה צריך להתממש תרחיש מאוד גרוע כדי שהן לא יעמדו בחוב. מה שכן, יכול להיות, שהמוסדיים היו צריכים לקחת בחשבון את מדיניות הדיבידנד האגרסיבית".

- אתה לא חושב שהמוסדיים חילקו בקלות מדי את הכסף?

"אפשר לבוא בטענות למוסדיים שנתנו כסף לחברות שהשקיעו בנדל"ן במזרח אירופה 'על עיוור', אבל בתחום של חברות האחזקה ואי.די.בי ביניהן, התמונה נראתה שונה לגמרי - אלה היו חברות גדולות עם תזרים חזק. ולראיה, ניתן לראות גם בנקאים עם ניסיון של עשרות שנים בהלוואות גדולות ומסוכנות, שהעריכו שההחזר באי.די.בי יהיה קל ופשוט והעניקו לקבוצה הלוואות. פה המוסדיים לא היו שונים מהבנקים - לא בהיקף האשראי ולא באחוז מתוך הנכסים שלהם".

- מה העצה שלך לנוחי דנקנר?

"זה שהוא רוצה להחזיר את החוב זה דבר מבורך. אבל צריך להיות מציאותי, והמבין יבין".

"חברות לא צריכות להתבייש שנקלעו לבעיה, והמוסדיים לא צריכים לחפש דם"

אמנם אי.די.בי נמצאת היום במוקד העניינים, אך היא אינה החברה היחידה שהסתבכה בחובות כבדים. אג"ח של חברות רבות בבורסה, נסחרות כיום בתשואה דו-ספרתית גבוהה המבטאת את חשש המשקיעים מיכולת פירעון החוב שלהן.

חברות רבות עושות מאמצים רבים כדי לא לבקש הסדר חוב, שכן מדובר בפגיעה קשה בתדמית החברה. גילעד אלטשולר חושב שזו טעות. "במקום שבו חברה נמצאת במצב גבולי, עדיף ללכת להסדר חוב בשלב מוקדם ולא למכור בחופזה ובלחץ נכסים, ובכך לגרום לנזק לבעלי המניות ולבעלי החוב", הוא אומר.

- מדוע?

"זה עולם של כרישים. כשמריחים דם מתנהלים בהתאם, והקונים מפעילים לחץ ורוכשים נכסים במחיר נמוך. חברות שנמצאות במצב גבולי מבחינת יכולת החזר החוב, צריכות להתגבר על הבושה. לא לפחד מהכותרות בעיתונים ולבקש פריסה של החוב. בעבר, פריסת חובות הצילה את בעלי המניות ובעלי אגרות החוב. הציבור צריך להבין את זה. אלא שכיום, כתוצאה מהעליהום הגדול על חברות שמבקשות הסדר חוב, הן נמנעות מלבקש זאת ופועלות תחת לחץ, מה שמזיק לכולם. חברות לא צריכות להתבייש בכך שנקלעו לבעיה, והמוסדיים לא צריכים לחפש דם. זה יהיה לטובת כולם".

- האם יש מקום להתערבות ממשלתית במצב הנוכחי שעלול להתגלגל למחנק אשראי?

"אני מאמין בדרך הטבע ולא בהתערבות חיצונית. מה שהייתי מצפה מהרגולטור זה שיקל על תהליך רכישת הלוואות מהבנקים על ידי משקיעים מוסדיים. כך יהיה מגוון של חוב בידי המוסדיים, והבנקים יוכלו לתת אשראי חדש. אני גם מצפה שהרגולטור יאפשר איגוח של הלוואות. זה יסייע לחברות לגייס כספים".

פירמידת החובות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.