בחודש יוני האחרון, עת התארח לראשונה במדורנו, גישתו להשקעות של אופיר נאור, מנהל קופות גמל ופנסיה ומנהל תחום נכסים אלטרנטיביים בפסגות, התאפיינה בקו סולידי יחסית. ואולם, נראה כי ההתפתחויות שחלו לאחרונה בשווקים, ביניהן הצעדים שנקטו נגידי הבנקים המרכזיים ברחבי העולם, הרגיעו גם את נאור, והובילו אותו לנקוט גישה הכוללת חשיפה הדרגתית גם לנכסי סיכון, קרי מניות.

"אני מרגיש יותר נוח עם סיכון, אבל ברמה מאוד מדודה", הוא אומר ומוסיף כי מנהיגי אירופה הפנימו שללא התערבות מוחלטת, נמשיך לחוות אי-יציבות בשווקים. "במקביל, נמשכת הזרמת נזילות דרך הבנקים, ויש לחכות ולראות האם הנזילות תחלחל גם לכלכלה הריאלית ותתרום לצמיחה".

נאור מציין כי בפסגות מניחים כי "באופן כללי, הכלכלה העולמית תצמח בהיקף קטן. אנו רואים שנים של צמיחה איטית מאוד".

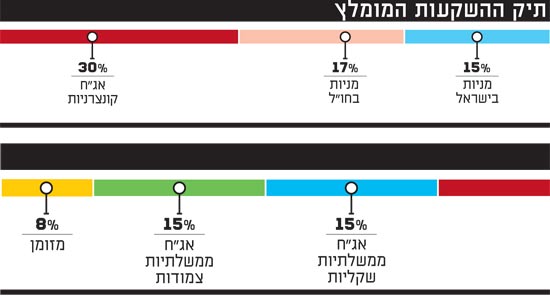

בהתאם, הוא ממשיך להקצות את החלק הגדול ביותר בתיק ההשקעות שלו לטובת אג"ח הקונצרניות (35%), תוך שהוא חוזר על המלצתו להתמקד באג"ח של הבנקים וחברות הנדל"ן המניב הגדולות, כגון בריטיש ג' ונכסים ובנין ג', שנסחרות כעת בתשואות של 3.8% ו-4% בהתאמה. בכל הנוגע לטווח השקעה, ממליץ נאור על מח"מ ארוך בבנקים וקצר יותר, של שלוש-ארבע שנים, בחברות הנדל"ן.

"למרות התשואות הנמוכות בקונצרניות, אפיק זה משלם ריבית באופן קבוע ומקטין את תנודתיות התיק", הוא מסביר. בנוסף, מזהה נאור הזדמנות באג"ח של חברות הסלולר: "ההתייצבות בענף זה מהווה הזדמנות להיחשף לאג"ח הקצרות של פרטנר וסלקום".

בדומה, נאור ממשיך להקצות 30% לטובת אג"ח ממשלתיות. עם זאת, הוא מבטל את העדיפות שהקנה בסבב הקודם לאפיק השקלי (20% אז), ומקצה כעת 15% גם לאפיק השקלי וגם לצמוד. "הקשיים בצמיחה והריביות הנמוכות, תומכות בהשקעה באיגרות חוב ממשלתיות ישראליות בינוניות/ ארוכות", הוא אומר. "לתחושתי, יש סבירות גבוהה יותר להשפעות חיצוניות על האינפלציה, כמו מסים שהממשלה תרגיש יותר נוח להטיל. אנחנו לא רואים אינפלציה של ביקושים, צרכן חזק או אינפלציה משתוללת, אך גם לא צורך להקנות עדיפות לאחד מהאפיקים".

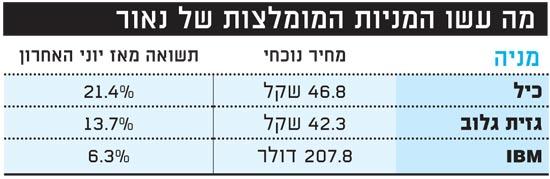

באשר לאפיק המנייתי, נאור חוזר על המלצתו לחשיפת חסר לשוק הישראלי, וממשיך להקצות 10% לטובת מניות מקומיות. הוא חוזר על המלצותיו מהסבב הקודם, ביניהן חברת הנדל"ן גזית גלוב ויצרנית הדשנים כיל, שמאז הוסיפו לערכן 13.7% ו-21.4%, בהתאמה. "למרות העלייה, כהחזקה לטווח ארוך, כיל היא החזקה מצוינת", הוא מסביר. "מדובר בחברה טובה שמספקת מוצר שכמעט תמיד יש לו ביקוש". בנוסף, הוא מזהה הזדמנות במניות הבנקים, אשר "על אף העליות האחרונות נסחרות במחירים נמוכים היסטורית".

ועדיין, את עיקר האפיק המנייתי ממשיך נאור להקצות לטובת מניות בחו"ל, תוך שהוא מעלה מעט את היקף החשיפה אליהן. הוא מסביר כי "רמת המחירים בשוק המקומי סבירה, אולם אין להקל ראש בחשיבות החשיפה לחו"ל. תמיד תהיה הטיה לטובת השוק הישראלי, אבל חשוב לפזר סיכונים. היציאה לחו"ל לא נובעת מרמות המחירים".

חשיפה זהירה לאירופה, בחסר לסין

נאור מציין כי לדעתו, הסבירות לקטסטרופה פיננסית באירופה אמנם לא נעלמה, אך בהחלט פחתה. לכן, הוא מרגיש נוח להגדיל בהדרגה את החשיפה לאזור מ-10% ל-15%. "עדיין מדובר במשקל חסר, אך להערכתנו הסיכון קטן משמעותית וקרנות הסיוע יצליחו לבלום תרחישי קיצון. אנחנו עדיין לא מרגישים בנוח לחזור לחשיפה מלאה, וממליצים להעלותה בהדרגה". במקביל, הוא ממליץ על חשיפת חסר לסין: "בועת הנדל"ן והאשראי שהתפתחה שם לא מבשרת טובות. הדרך בה בחרה ההנהגה הסינית לתמרץ את הכלכלה, בעידוד נוסף של הבנייה והתשתיות, נראית כעוד מאותו הדבר".

את החלק הגדול ביותר באפיק מניות חו"ל ממשיך נאור להקצות לטובת השוק האמריקני, וממליץ לבחור מניות של חברות איכותיות שחשופות לשווקים הצומחים ביותר ואינן מחזוריות. "חברות כאלו, דוגמת פייזר ומיקרוסופט, תלויות פחות במצב המאקרו-כלכלי ונותנות הגנה מסוימת בתקופת ירידות בשווקים. מניות טכנולוגיה בתחומים שצפויים להמשיך להתפתח, כמו EMC ו-IBM, עשויות להיות גם הן השקעה נבונה. הסיכון כאן גדול יותר, אך הפוטנציאל צפוי להיות מתגמל". עם זאת, הוא מאמין שגם כאן יש מקום להעלאה הדרגתית של הסיכון, "אבל ברמה מאוד מדודה. במידה מסוימת אפשר להשקיע במניות יותר קטנות בארה"ב".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

מה עשו

תיק ההשקעות המומלץ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.