את עונת הדוחות הרבעוניים בארה"ב, שנפתחה בשבוע שעבר באווירה פסימית למדי, מלווה עד כה גם מגמה שלילית בבורסה האמריקנית. למעשה, את השבוע החולף - שבמהלכו איבדו כל אחד מהמדדים המובילים כ-2.5% - סיכמה וול סטריט כגרוע ביותר מאז יוני האחרון.

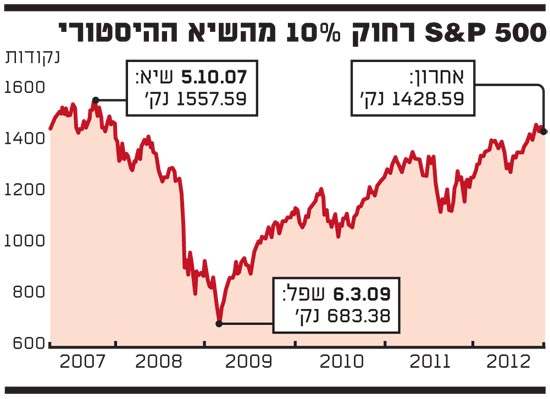

עם זאת, מתחילת השנה זינק מדד S&P 500, שכולל את 500 המניות בעלות שווי השוק הגדול ביותר בבורסה בארה"ב ומשקף את כלל פעילות המשק האמריקני, בכ-13%, והוא במרחק של כ-10% משיא כל הזמנים שנקבע באוקטובר 2007. האם התקופה הנוכחית מהווה נקודת כניסה אטרקטיבית להשקעה במדד?

השילוב של הריבית הנמוכה בארה"ב, אשר עומדת כיום על 0.25%, ולדברי יו"ר הפדרל ריזרב, בן ברננקי, אינה צפויה להשתנות עד סוף 2014, עם אינפלציה חיובית, מותיר את המשקיעים הסולידיים עם תשואה ריאלית שלילית - מצב אשר תיאורטית אמור לעודד השקעות בסיכון גבוה יותר.

בבנק ההשקעות סיטיגרופ העלו באחרונה את המלצתם לסקטור המניות האמריקני ל"משקל יתר", בנימוק כי החברות נהנות ממומנטום חיובי, וכן בשל התמריצים המוניטריים, אשר עליהם הכריז הפד לפני מספר שבועות, תוך שהם מציינים כי "זה הזמן לקנות מניות".

במקביל, מבדיקה שנעשתה על ידי דרק תומצ'יק, מנהל האתר הכלכלי optionize.net, עולה, שהרבעון האחרון של השנה במדד 500 S&P אמנם תנודתי למדי, אך גם החיובי ביותר, ומעניק את התשואה הגבוהה ביותר בהשוואה לרבעונים האחרים. לטענת תומצ'יק, שבחן את נתוני 23 השנים האחרונות במדד, מי שהשקיע בו ברבעון זה והחזיק בו עד לתום השנה, נהנה מתשואה חיובית ממוצעת של 4%.

מגמה מתונה של שיפור בכלכלה

על פניו, נראה כי הסנטימנט השלילי שנרשם בבורסה האמריקנית, אינו תואם לנתוני המאקרו שפורסמו באחרונה בארה"ב, אשר מצביעים על מגמה מתונה ומתמשכת של שיפור בכלכלתה.

כך למשל, בסוף השבוע האחרון פורסמו נתוני מדד אמון הצרכנים, שזינק לרמה של 83.1 נקודות, בעוד האנליסטים ציפו לרמה של 78 נקודות בלבד. בנוסף, בשבוע שעבר פרסם משרד העבודה האמריקני נתונים, אשר לפיהם חלה ירידה בתביעות האבטלה לרמה שלא נראתה מאז חודש פברואר 2008, וכן כי ממוצע תביעות האבטלה בחודש האחרון ירד לשפל של חצי שנה. עוד נציין, כי בחודש ספטמבר ירד במפתיע שיעור האבטלה בארה"ב לרמה של 7.8% (שנתי) - שפל שלא נראה מאז ינואר 2009. לדעת מומחים, מדובר בירידות אשר מהוות עדות נוספת לשיפור בשוק התעסוקה.

התאוששות זו מצטרפת לנתונים חיוביים נוספים, אשר לפיהם כלכלת ארה"ב צומחת זה כ-12 רבעונים ברציפות (בהשוואה למדינות מפותחות אחרות), כולל צמיחה בשיעור שנתי של 1.7% ברבעון השני של 2012. גם גירעון הסחר של ארה"ב קטן, שעה שהיצוא גדל ב-6% ברבעון השני, לעומת גידול של 2.9% בלבד ביבוא במהלך התקופה.

לא הכול ורוד

אולם לא הכול ורוד, ויש לתת את הדעת גם לשורת האתגרים העומדים בפני הכלכלה האמריקנית, ובראשם "הצוק הפיסקלי" (רצף העלאות המסים והקיצוצים התקציביים, שאמור להיכנס לתוקף לקראת סוף השנה) המתקרב בצעדי ענק, והגירעון התקציבי העמוק.

"הגירעון התקציבי בארה"ב לשנה הפיסקלית שהסתיימה בספטמבר 2012, עמד על 1.09 טריליון דולר - הרביעי בגובהו מאז מלחמת העולם השנייה", מציינת איילת ניר, הכלכלית הראשית בבית ההשקעות פסגות, "למרות שמאז שאובמה נכנס לתפקידו בבית הלבן, בתחילת 2009, נרשם שיפור בתמונת הגירעון השנתי - שהסתכם ב-1.3 טריליון דולר בשנת 2011, לעומת 1.42 טריליון דולר בשנת 2009".

לדברי ניר, הגירעון הגבוה ויחס החוב-תוצר הגדל מחדדים את הצורך של הממשל לקבוע תוכנית להפחתת יחס החוב-תוצר על פני זמן, בהנחה כי במטרה למנוע את הצוק הפיסקלי יוארכו רוב הטבות המס, שהיקפן נאמד ב-500 מיליארד דולר ואשר צפויות להגיע לסיום בסוף השנה.

"הממשל יצטרך לקבוע מתווה מדורג לסיומן של הטבות המס, על מנת לצמצם מחד את הפגיעה הצפויה בשל כך בכלכלה, אך להימנע מנגד מהפחתה נוספת בדירוג האשראי", אומרת ניר, ומוסיפה כי למרות הלחץ של סוכנויות הדירוג על הממשל האמריקני להציג בהקדם תוכנית לצמצום הגירעון והחוב, בפסגות מאמינים כי ההסתברות להרחבה פיסקלית גבוהה מההסתברות לצמצום פיסקלי משמעותי בשנה הקרובה: "מהלך של צמצום פיסקלי, בדומה ל'צוק הפיסקלי', יכניס את הכלכלה הגדולה בעולם למיתון".

בבנק ההשקעות גולדמן זאקס צופים כי סוגיית "הצוק הפיסקלי" עלולה להשפיע לשלילה על שוק המניות האמריקני ולמשוך אותו מטה במהלך הרבעון האחרון של 2012. לדברי הכלכלן דיוויד קוסטין אף ייתכן כי S&P 500 ירד בחדות לאחר הבחירות לנשיאות ארה"ב, אשר תתקיימנה בתחילת נובמבר הקרוב.

עם זאת, לא ניתן להתעלם מצעדי ההרחבה הכמותית, אשר עליהם הכריז ברננקי בחודש שעבר (תוכנית QE3, שבמסגרתה צפוי הבנק לרכוש איגרות חוב מגובות במשכנתאות בהיקף של 40 מיליארד דולר), וצפויים לתמוך גם הם בשוק המניות האמריקני.

משקיעים המעוניינים להיחשף למדד S&P 500, יכולים לעשות זאת באמצעות תעודות סל ישראליות (תכלית, קסם, מיטב סל, הראל סל ופסגות סל - חלקן מאפשרות הן חשיפה דולרית והן חשיפה בנטרול מטבע). אפשרות השקעה נוספת היא באמצעות קרנות אמריקנית, דוגמת SPY, IVV ו-VOO.

500

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.