קרן ההון סיכון האמריקנית בסמר (Bessemer) גייסה לפני שנה וחצי קרן חדשה בגובה 1.6 מיליארד דולר. בניו יורק טיימס פורסם בזמנו כי הקרן נהנתה מחיתום יתר בגובה של 2.5 מיליארד דולר. הצלחה מרשימה בתקופה שבה סימני שאלה מתנוססים מעל למודל ההון סיכון. בסמר, אחת מקרנות הפרייבט אקוויטי הוותיקות בעולם, הוקמה לפני 101 שנים. הקרן מנהלת 4 מיליארד דולר, היא משקיעה ב-130 חברות והרזומה שלה כולל שורה ארוכה של אקזיטים מוצלחים בשני העשורים האחרונים.

"אנחנו אחת הקרנות המצליחות", מצהיר פלדה הרדימון (Felda Hardymon), שותף בבסמר, בראיון ל"גלובס", לקראת ביקורו בארץ במסגרת כנס הג'רני של ארנסט אנד יאנג ו"גלובס" שייערך ביום חמישי הבא. "אנחנו יכולים לגייס כסף כאשר אנחנו רוצים ואין הרבה קרנות שיכולות לעשות את זה", הוא מוסיף.

לצד שורת ההצלחות, בסמר לא חוששת להציג גם את הפספוסים - החלטות ההשקעה הלא נכונות שקיבלה. באתר האינטרנט של הקרן יש עמוד ששמו Anti-portfolio, שמתאר את ההשקעות המבטיחות שהקרן החליטה לוותר עליהן. הרשימה כוללת את אפל, אינטל, eBay, גוגל, ועוד שמות גדולים. מסוג הטעויות שאנשי הון סיכון לא ישנים בלילה בגללן. הרדימון מופיע ברשימה בתור מי שבגללו הפסידה הקרן Home Run פוטנציאלי ב-StrataCom, חברה שנמכרה לסיסקו בתחילת 1996 תמורת 4 מיליארד דולר.

הרדימון לא מתנצל: "בוודאי שהיינו שמחים להיות בחברות האלו, וכל הכבוד לסקויה וקליינר פרקינס שעשו את זה בגוגל לדוגמא. אבל האם אנחנו יכולים לבנות קרן מוצלחת למרות שפספסנו את גוגל? בהחלט". האסטרטגיה המוצהרת של בסמר היא להשקיע לפי מפת דרכים טכנולוגית, בחברות שמקדימות בהרבה את השוק, מה שגם מביא איתו לא מעט השקעות כושלות. היכולת לבצע ניבוי טכנולוגי של עשור או שניים קדימה ולהכפיף אליו אסטרטגיית השקעה, דורש מאמץ וזמן, ולא תמיד הוא משתלם.

כדי להיות צודקים ולספק את הביצועים גם בהמשך הדרך, טוען הרדימון, נדרשת יצירת מערכת אקולוגית מתאימה, כזו שמכילה מארג כולל של אינטרסים לטובת הצלחת החברות. כזו שגם "שמחה", כדבריו, כאשר משקיעים אחרים מצליחים בגדול, גם אם זה נראה כאילו זה הגיע על חשבון הקרן שלך.

"אנחנו עובדים מאוד קשה", אומר הרדימון, "לכן, אתה לא יכול לעשות את הכול בעצמך. אנחנו כאן מספיק זמן כדי להבין שהבריאות של המערכת האקולוגית היא המנוע להצלחה שלנו".

"יש מגבלות למודל הקרנות"

הקמת קרן מבוססת, למרות רשימה ארוכה של 'אי השקעות' מוצלחות במיוחד, אינה טריוויאלית. ההחזרים הגבוהים בגוגל ובפייסבוק שנוצרים בעשור האחרון, אמורים להפוך את הקרנות לאטרקטיביות, לקראת הגיוסים הבאים. הרדימון שעובד בבסמר כבר מעל ל-30 שנה, ומכהן גם כמרצה וחוקר בתחום ההשקעות בהרווארד וכעת גם ב-LSE בלונדון - מזכיר בתשובה לחלק מהשאלות סביב ההון סיכון כי מדובר למעשה בסוג השקעות קשה במיוחד, ומבסס את הטענות בנושא על מחקרים אקדמיים.

לפני מספר חודשים התפרסם מחקר של קרן קאופמן, שניתח 20 שנות השקעה בהון סיכון ביותר מ-100 קרנות ומצא כי ההחזר הממוצע, נטו, הוא נמוך - מכפיל של 1.3 על הכסף בלבד - מה שאינו מצדיק את הכספים שמספקים השותפים המוגבלים בקרן. "הדוח של קאופמן השתמש בנתונים מסוימים שתמכו בטענות", משוכנע הרדימון, שכמובן אינו סובר שהמודל אינו "שבור", אך מודה כי "יש מגבלות למודל של הקרנות".

את המגבלות האלו רואה הרדימון בקושי של הקרנות להתפתח ולבנות את אותה מערכת אקולוגית שאמורה לאפשר לקרן להצליח. הרדימון מזכיר מחקר מ-2005 שבו נמצא כי קרן שהביצועים שלה טובים לעומת המתחרים, תמשיך ותכה את השוק בסבירות גבוהה יחסית (48%), גם בקרנות ההמשך. אחת הסיבות לכך, היא רשת הקשרים החזקה שטווים אנשי ההון סיכון המובילים עם הכוחות בשוק.

קטגוריה חדשה בעולם ההשקעות

הרדימון: "רק אחרי שנות ה-90 החלו להתייחס ל-VCs כעולם השקעות בפני עצמו וזה אומר בניה של קטגוריה במשך כמעט 100 שנה. זו קטגוריה חדשה יחסית במונחים של העולם הפיננסי, משום שהקרן הראשונה שנראתה כפי שהקרנות נראות היום, פעלה בשנות ה-50-60 של המאה הקודמת. זאת, למרות שגם כריסטופר קולומבוס קיבל מעין השקעת הון סיכון כדי למצוא את העולם החדש כבר לפני יותר מ-500 שנה".

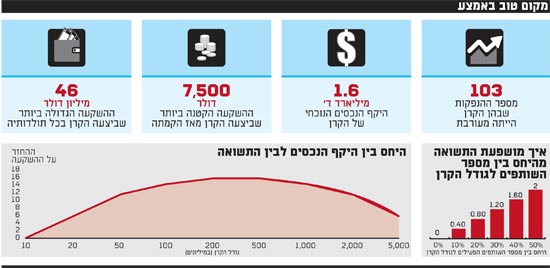

הקושי לגדול בא לידי ביטוי במחקר שערכו Josh Lerner (שכתב עם הרדימון לאחרונה ספר) ו-Antoinette Schoar בשנת 2009, ולפיו שינוי בגודל הקרן מספק קורלציה הפוכה לעומת השינוי בביצועים. לדוגמא, קפיצה של פי 2 בגודל הקרן תספק ירידה של 5% לערך בהיקף ההחזר (IRR). הסיבות לכך הן גידול בכוח האדם בקרן, שבא לידי ביטוי בעומס הניהול של השותפים והשינוי בתחומי ההשקעה. על-פי הנתונים, בקרנות הפרייבט אקוויטי שעוסקות ברכישות ממונפות (Buy Out), השפעת הגידול ניכרת הרבה פחות.

לדבריו הרדימון: "הקרנות הגדולות של הפרייבט אקוויטי יכולות לגייס כמה שהן רוצות, ואלו קרנות ענקיות. איך הן מצליחות? בגלל שאלו עסקים שתלויים בתהליכים פיננסיים. ההנדסה הפיננסית אינה מסובכת, ואפשר ללמד את זה בהרווארד בשעה וחצי. ברגע שאתה משלם על החברה שנרכשה, אתה צריך פשוט לנהל את זה כמו שתכננת. בהון סיכון, אתה לא יכול לגדול כמו בפרייבט אקוויטי. מסתבר שזה דבר מורכב מאוד לגדל משקיעי הון סיכון. אנשים לומדים 5-6 ואפילו 10 שנים לפני שהם הופכים לשותפים. זו מגבלה אמיתית בעסק שלנו".

"יצמחו כאן גם חברות ענק"

בסמר נכנסה לשוק המקומי כבר בתחילת שנות ה-90 עם השקעה - שהתגלתה לימים כמוצלחת במיוחד - ב-DSPG, וכיום מונה המשרד המקומי שלושה אנשי צוות ומנוהל על-ידי אדם פישר.

הרדימון מחמיא, באופן לא ממש מפתיע, למערכת האקולוגית שנוצרה בהיי-טק הישראלי, ומסביר את הרציונל בנוכחות המקומית של בסמר בישראל בכך ש"כאשר אתה משקיע כקרן הון סיכון, אתה צריך לדעת מה קורה בישראל".

באשר לפוטנציאל של ההשקעות בישראל, עד כה רשמה בסמר הצלחות בעיקר עם מלאנוקס ו-DSPG, ובפורטפוליו הנוכחי שלה ניתן למצוא בין השאר את הסטארט-אפים Wix, fiverr, densbits ואלטייר.

"אנחנו חושבים שאפשר למצוא כאן גם גוגל", טוען הרדימון, "יש חברות בישראל שיכולות להיות יום אחד גדולות כמו אפל, גוגל, פייסבוק וכאלה. יש חברות שיצמחו לחברות ענק שעומדות בפני עצמן. זה יקרה עם הזמן".

מקום טוב באמצע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.