מדד הדאו ג'ונס רחוק רק בכ-6% משיא של כל הזמנים, שנקבע ערב משבר האשראי, והתנהגותו זו מגבה את השוק הראשוני בארה"ב. 114 הנפקות ראשוניות בוצעו מתחילת השנה, גידול של 18% לעומת התקופה המקבילה אשתקד, ובמסגרתן גויסו 40 מיליארד דולר - גידול שנתי של 35%. מגמה דומה נרשמה במגזר ההנפקות המשניות: 814 כאלו בוצעו בשלושת החודשים האחרונים, לעומת 571 בתקופה המקבילה אשתקד (גידול של 43%).

הנפקה משנית בוול סטריט של חברה ישראלית טהורה אין כרגע באופק, אך ההנפקה המשנית הקרבה של פאלו אלטו - שאפשר להגיד עליה ששורשיה נטועים עמוק בישראל - ממחישה ביתר שאת את הגאות בשוק ההון האמריקני.

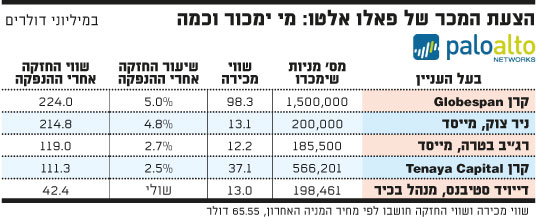

פאלו אלטו (Palo Alto), חברת האבטחה אותה ייסד ניר צוק, מראשוני העובדים של צ'ק פוינט, עדכנה אתמול את טיוטת התשקיף של הנפקתה המשנית. החברה, שהונפקה בראשונה רק לפני כשלושה חודשים וחצי, תבצע הצעת מכר נדיבה במסגרתה ימכרו בעלי עניין בה 4.8 מיליון מניות תמורת 315 מיליון דולר בקירוב, לפי מחיר המניה האחרון. החברה לא תגייס הון לקופתה.

פאלו אלטו , נזכיר, הפכה לסחורה חמה כבר מהרגע הראשון שהציעה לציבור את מניותיה. החברה, המספקת פתרון אבטחה מסוג Firewall שמגן על גישה לאינטרנט מהרשת הארגונית, הונפקה לפי מחיר של 42 דולר למניה, נסקה לפני כחודש למחיר שיא של 71.75 דולר, ונסגרה אתמול על מחיר של 65.55 דולר המשקף שווי חברה של 4.5 מיליארד דולר, ותשואה של 56% על המחיר בהנפקה הראשונה.

מייסד נוסף ימכור מניות ב-12 מ' ד'

מפירוט בעלי המניות שישתתפו בהצעת המכר עולה כי זו תשרת בעיקר עשרות של מנהלים ועובדים שימכרו חלק מהחזקותיהם, ולאו דווקא את שלוש קרנות ההון סיכון שהשקיעו בחברה. הקרנות גריילוק וסקויה, שלכל אחת יש 20.3% מההון, לא ימכרו מניות, ורק קרן גלובספאן תמכור 1.5 מיליון מניות (כשליש מסך המניות שיימכרו) תמורת 98 מיליון דולר בקירוב, ותרד מהחזקה של 7.2% ל-5%.

לפי התשקיף, כל אחד מעשרות העובדים שייהנו מהמהלך, ימכור אלפי עד עשרות אלפי מניות, וישלשל לכיסו מאות אלפי דולרים. רוב העובדים הללו הם אלמוניים, אך אחד מהם דווקא מוכר בהחלט: מדובר בצוק עצמו, שמכהן כסמנכ"ל הטכנולוגיות הראשי של החברה, וימכור מניות תמורת 13 מיליון דולר בקירוב, מה שיוריד אותו מהחזקה של 5.1% ל-4.8%. צוק, נזכיר, ניצל גם את ההנפקה הראשונה כדי להמיר חלק מהחזקותיו למזומן, ומכר במסגרתה מניות תמורת 14.7 מיליון דולר.

מלבד צוק, גם רג'יב בטרה ההודי, מייסד נוסף של החברה, ימכור מניות תמורת 12 מיליון דולר בקירוב, וייוותר לאחר ההנפקה עם 2.7% מההון - החזקה שעדיין תותיר בידיו את התואר "בעל המניות הפרטי השני בגודלו בחברה". שלמה קרמר, דירקטור בחברה ומייסד העמיתה הישראלית אימפרבה, לא ייקח חלק בהצעת המכר, וייוותר אחריה עם החזקה של 1.5% ששווה 65 מיליון דולר.

אלו אלטו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.