שוק המניות בארה"ב החזיר את הפסדי הקיץ ולמעשה עלה ב-2.5% כמעט מאז סוף מארס. כיום משקיעי המניות בארה"ב נמצאים בעמדת המתנה להתפתחויות מאירופה, כמו גם לפתרון בעיית ה"צוק הפיסקלי", הבחירות, ועונת הדוחות שרק נפתחה.

מספר פרמטרים חיוביים שהתפרסמו באחרונה, דווקא תומכים בתחזית האופטימית, כי ברבעון הנוכחי תשוב הכלכלה העולמית לצמוח בקצב מתון. כך למשל, נתוני היצוא והיבוא בסין, קוריאה וסינגפור, מדדי מנהלי הרכש והמכירות הקמעונאיות בארה"ב, הורדות הריבית בברזיל וקוריאה, ותוכניות הקלות לעידוד הלוואות בסין.

במסגרת טור זה הקדשנו כתבות רבות להמלצות השקעה בארה"ב, המושפעות לחיוב מהתאוששות שוק האשראי והדיור בסקטורים מוטי כלכלה מקומית, כמו הרכב, הדיור, בנקים אזוריים, חברות החשמל, חברות "עשה זאת בעצמך" ועוד.

התזות הללו עדיין רלוונטיות, והן מקבלות משנה תוקף לאור תוכנית הרכישות האחרונה שעליה הכריז הפד, והשיפור במצבו הפיננסי של הצרכן האמריקני. לעליית מחירי המניות והדיור יש השפעה דרמטית (למעשה החדה ביותר מאז שנת 2000) על תחושת העושר של הצרכן האמריקני ועל נגישותו הגוברת לאשראי. תחושה זו, הקרויה "אפקט העושר", צפויה להיתרגם לשיפור בהרגלי הצריכה, שתחלחל ישירות לכלכלה המקומית והגלובלית, שכן הצרכן האמריקני הוא הישות הכלכלית הגדולה בעולם.

אפשרות לדיבידנד חד-פעמי מוגדל

החשש מעונת הדוחות, שצפויה להיות החלשה מאז 2009 - עם ירידה ברווח של כ-2.2% בבחינה של רבעון מול רבעון, הוא מוגזם. למעשה, ניתן להסביר את הירידה בחולשה זמנית של מגזרי הטכנולוגיה והתעשייה.

הסקטורים החלשים בשורת הרווח הם חומרי הגלם והאנרגיה, בשל השתנות רבעונית במחירי החומרים; והסקטור אשר צפוי לדווח על השיפור החד ביותר, הוא הפיננסים.

לתהליך הנמכת התחזיות תהיה, באופן טבעי, השפעה מכרעת על יכולת החברות להכות את התחזיות המונמכות לרבעון (בכ-10% מתחילת השנה). הצפי לרבעון הרביעי הוא עדיין לשיפור של 10% ברווח השנתי, ותזה זו תעמוד למבחן כבר בתחזיות ההנהלות, כפי שיתפרסמו בעונת דוחות זו.

בהתאם, ב-UBS ממליצים "משקל יתר" על מגזרי הטכנולוגיה, הבריאות והצריכה הלא מחזורית, המגלמים תמחור ראוי, תהליכי שיפור מתמשכים ברווחי החברות, ואצל חברות לא מעטות גם חלוקת דיבידנד. נציין כי החשש מהעלאת המיסוי על דיבידנד צפוי להביא לתופעה של חלוקת דיבידנד חד-פעמי גבוה כבר השנה, אשר צפוי להשפיע בתורו לחיוב על החברה המחלקת. בחלק מהחברות מדובר בדיבידנד שעשוי להגיע גם ל-7% ברבעון הקרוב.

בין הסקטורים שממשיכים ליהנות מהתהליכים שתוארו, נציין את הבנקים, הנהנים מהשיפור במתן המשכנתאות, ואת סקטור הצריכה (בעיקר במזון), כאשר הצרכנים חוזרים בהדרגה לדפוסי צריכה טרום ימי המשבר.

סקטור הבנקים, בדגש על אלו מוטי המשכנתאות, הוא אטרקטיבי בשל התרחבות שוק המשכנתאות. הדבר נובע משיפור במצבו הפיננסי של הצרכן, התאוששות שוק הדיור, ותוכניות הפד המוכוונות להורדת עלויות המשכנתאות ומחיזורן.

המניות המומלצות

על הבנקים האזוריים שהומלצו פה באמצע אוגוסט, ניתן להוסיף בנקים גדולים יותר, בעלי פעילות רחבה יותר בתחומי הפיננסים. נדגיש כי המלצת UBS לסקטור היא עדיין "משקל שוק".

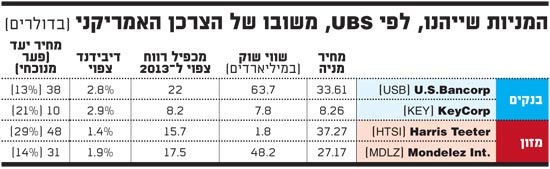

U.S.Bancorp - היקף שווי נכסי הבנק עומד על כ-300 מיליארד דולר, והוא מנוהל באמצעות יותר מ-3,100 סניפים. כמחצית מרווחי הבנק נובעת משירותי מסחר, ותחום ההלוואות צפוי להגדיל את חלקו לאור התהליכים בשוק המשכנתאות וההלוואות.

האזהרה האחרונה שניתנה לבנק, ולפיה יורד הדירוג בדרגה אחת, מ-AA מינוס, יצרה חולשה זמנית אך גם הזדמנות קנייה - כמובן בכפוף גם לתוצאות היום. הבנק נסחר לפי מכפיל 22 לרווחי 2013, יחלק דיבידנד בשיעור צפוי של 2.8% בשנה הבאה, ומנייתו מומלצת במחיר יעד של 38 דולר.

KeyCorp צפוי לדווח היום (ה'). הבנק הוא בעל נכסים בשווי של כ-89 מיליארד דולר, המנוהלים דרך למעלה מאלף סניפים ברחבי ארה"ב. הבנק נותן שירותי פיקדונות, הלוואות השקעות ועוד. מנייתו נסחרת במכפיל 0.7 על ההון העצמי, ובמכפיל 8.2 לרווחי 2013. הבנק צפוי לחלק ב-2013 דיבידנד בסך 2.9%, ומנייתו מומלצת במחיר יעד של 10 דולר.

מוסדות פיננסיים נוספים מומלצים הם BB&T Corp; מבין הבנקים הקטנים - Wintrust Accretive; ומבין המוסדות שמשלבים גם ביטוח - חברת Hartford, הנסחרת עמוק מתחת לערכה. לאור עונת הדוחות, מומלץ כאמור לעקוב אחר ההערכות והתחזיות המתפרסמות עם התוצאות של כל החברות האמורות.

במגזר הצריכה אנו מתמקדים בחברות מזון קטנות.

Harris Teeter (סימול: HTSI) היא רשת סופרמרקטים המגיעה מתחום רשתות ממכר המזון. היא פועלת ב-8 מדינות, עם מעל 200 סניפים ומחזור שהגיע בשנת 2011 ל-4.3 מיליארד דולר (בין עשרים הרשתות הגדולות בתחום זה בארה"ב). החברה צפויה לצמיחה מהירה יחסית ברווח לתחומה, נסחרת במכפיל 15.7 לרווחי שנה הבאה, ומחלקת דיבידנד בשיעור של 1.4%. מנייתה מומלצת במחיר יעד של 48 דולר.

.Mondelez Int (סימול: MDLZ), שפוצלה באחרונה מתוך Kraft, מוכרת מוצרי מזון שונים והיא השנייה בגודלה בתחום. החברה פועלת ב-70 מדינות בעולם, והשווקים המתפתחים מהווים 25% מהכנסותיה כיום. היא צפויה למכור השנה ביותר מ-35 מיליארד דולר, נסחרת במכפיל 17.5 לרווחי שנה הבאה, וצפויה לחלק דיבידנד של 1.9%. החברה צפויה לצמיחת רווח נאה בשנים הבאות ביחס למתחרותיה, ומנייתה מומלצת במחיר יעד של 31 דולר.

לסיכום, השיפור המחודש בכלכלה בארה"ב, כמו גם פתרון בעיית "הצוק הפיסקלי", מיטיבים עם תמונת ההשקעות בשוק האמריקני למרות עונת הדוחות החלשה. המשך שיפור בכלכלה העולמית יוכל להביא בחודשים הקרובים לשינוי טעמו של הציבור בכל הקשור לאפיק המניות, כמו גם לשווקים מחוץ לארה"ב וסקטורים מחזוריים יותר.

* הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המניות שיהנו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.