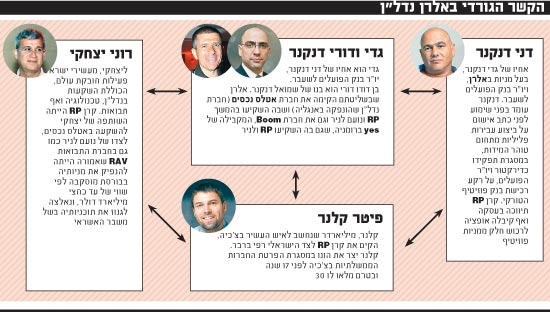

חברת אטלס נכסים, שביצעה באמצע העשור הקודם השקעות נדל"ן ונסחרה בבורסה של לונדון, הפכה שם נרדף להפסדי-עתק של יזמים ישראלים במזרח אירופה. כעת מגיעה לבית המשפט תביעה העוסקת בעסקה תמוהה שבוצעה במניות החברה ערב פרוץ המשבר שהכה בשווקים. הצדדים לעסקה היו חברת אלרן נדל"ן הכושלת של בני הדודים גדי ודורי דנקנר (המוכרת), ורוני יצחקי, מעשירי ישראל (הקונה).

מהדיווחים לבורסה ששיגרה אלרן נדל"ן עולה כי ביולי 2008 הודיעה החברה (שמאז נקלעה להסדר חוב) כי היא מוכרת את יתרת החזקותיה באטלס נכסים (9.1% מהמניות) תמורת 13.7 מיליון ליש"ט, לצד שלישי ששמו לא הוזכר. זאת לאחר שאת המחצית הראשונה של המניות שהחזיקה באטלס מכרה ברווח גדול לאיש העסקים נועם לניר.

רק כמעט שנה לאחר מכן התברר כי הרוכש היה לא אחר מאשר רוני יצחקי, בעל השליטה באטלס. בדיווח שפרסמה אלרן נדל"ן במארס 2009 נטען כי ערב חתימת הסכם המכירה ביקש יצחקי כי החתימה תתבצע מול חברה קפריסאית שבבעלות פיטר קלנר, מיליארדר צ'כי ובעל מניות עיקרי בקרן ההשקעות RP קפיטל, שגם היא הייתה מבעלי המניות הבולטים באטלס נכסים.

מהדיווח של אלרן נדל"ן עלה כי בתחילת אותה שנה הודיע יצחקי לחברה, בעקבות שיחה שנערכה עמו במהלך פגישה בעניין אחר, כי הוא אינו רואה עצמו צד להסכם המכר, ואינו אחראי לקיומו. עוד ציינה אז החברה כי לפי ייעוץ משפטי שניתן לה, המסמכים להשבת המניות הנמכרות במקרה של אי-תשלום מלוא התמורה מהווים בטוחה לתשלום התמורה.

אטלס נכסים נסחרה במועד אותו דיווח לפי שווי של 26 מיליון דולר בלבד, לאחר שאיבדה 84% מערכה בשנה שקדמה לו.

"הפרת חובות זהירות"

"רשלנית, בלתי סבירה בקיצוניותה בכל היבט שהוא, תוך הפרת חובות זהירות כלפי החברה", כך מתוארת העסקה, במסגרת בקשה לאישור תביעה נגזרת בסך 53 מיליון שקל שאותה נדרשת החברה להגיש נגד בעלי שליטה ממשפחת דנקנר, דירקטורים ונושאי משרה באלרן נדל"ן, שהוגשה השבוע לבית המשפט. טרם הוגש כתב הגנה.

לטענת יוסף ברוך שטרן, בעל מניות באלרן נדל"ן, שהגיש את הבקשה לבית המשפט המחוזי בתל-אביב, התמורה ממכירת מניות אטלס אמורה הייתה להיות משולמת עד יוני 2009, אך בפועל רק כשליש מתוכה התקבל בפועל.

בבקשה, שהוגשה באמצעות עורכי הדין ירון ובר, איל רז ואורנה רוסו-בירו, נטען כי בעלי השליטה והדירקטורים באלרן נדל"ן התרשלו, והפרו את חובותיהם כלפי החברה בכך שאישרו את העסקה, בשעה שהתמורה אמורה הייתה להשתלם רק כעבור כשנה.

התובע טוען כי מהלך זה בוצע - בניגוד לדיווחים ראשונים של החברה ומצגיה בדוחותיה הכספיים - מבלי לקבל כל בטוחה להבטחת קבלת התשלום.

בתביעה נטען כי דירקטוריון אלרן נדל"ן ונושאי המשרה התרשלו לכאורה, כשלא דאגו לעגן את ערבותו ואחריותו של יצחקי בכתב, ולא נלקחה ממנו כל בטוחה בקשר עם מילוי אחריותו לרכישת המניות.

עוד נטען כי בניגוד לדיווח הראשוני של החברה, שלפיה העסקה נעשתה עם צד שלישי בלתי קשור, מתוך דיווחים מאוחרים יותר עולה כי העסקה בוצעה עם צדדים אשר לבעלי השליטה באלרן קשרים עסקיים מהותיים ומתמשכים עמם, בין אם ישירות ובין אם בעקיפין.

בעניין זה צוין בכתב התביעה: "את ההסבר להתנהלות רשלנית בלתי סבירה זו ניתן למצוא בקיומו של עניין אישי ואינטרסים עסקיים מהותיים רחבי-היקף של בעלי שליטה בחברה ומי מטעמם, עם צדדים אחרים לעסקה".

בסופו של דבר, לאחר כשנה ממועד חתימת העסקה, במקום לקבל את התמורה החוזית שנקבעה, בסך כ-92 מיליון שקל (נכון ליולי 2008), הודיעה אלרן נדל"ן כי התמורה הכוללת שתשולם לה על-ידי החברה הקפריסאית (לרבות פיצוי בשל הפרת ההסכם על-ידי הרוכשת) היא בסך כ-39 מיליון שקל בלבד.

מדוע ויתרה אלרן על 53 מיליון שקל?

הסוגייה עלתה לדיון במסגרת מגעים שקיימה בחודשים האחרונים אלרן נדל"ן עם מחזיקי האג"ח שלה לגבי האפשרות של הסדר חוב נוסף בחברה. מחזיקי האג"ח תהו מדוע ויתרה החברה על זכותה לדרוש 53 מיליון שקל בגין העסקה שביצעה לפני 4 שנים.

לטענת מחזיקי האג"ח, גדי דנקנר סיפק שני הסברים לכך: הראשון הוא ששווי מניות אטלס נכסים צנח בכ-90% מאז חתימת העסקה ועד יום התשלום, והשני כי אם מלוא התמורה היה מתקבל, החברה הייתה נדרשת לשלם מס הכנסה.

אלרן נדל"ן פעילה כיום בעיקר בתחום הנדל"ן ברוסיה, לאחר שמימשה את מרבית נכסיה בעולם. השקעה נוספת שלה - 38% ממניות פרויקט עיר המלכים באילת - נמחקה לחלוטין, והחברה אינה מתכוונת להזרים הון נוסף לפרויקט הכושל. יתרת הפרויקטים עדיין לא מניבים הכנסות משמעותיות.

החברה נשלטת בידי אלרן השקעות של גדי ודורי דנקנר, ובעלת מניות גדולה נוספת בה היא קרן מרקסטון, שמחזיקה ב-18% מההון, ואשר הפסידה כ-80 מיליון שקל על השקעתה בחברה בינואר 2008.

אלרן נדל"ן נקלעה למשבר בעקבות השקעותיה הכושלות בתחום הנדל"ן, ואשתקד השלימה הסדר חוב עם נושיה, שבמסגרתו בוצעה "תספורת" של כרבע מהחוב.

האג"ח החדשות שהנפיקה החברה, בהיקף של כ-70 מיליון שקל, נסחרות בתשואה של אלפי אחוזים, שכן המשקיעים חוששים מיכולת החזר החוב בחודש הבא. לאלרן נדל"ן אין בקופה הכסף לתשלום החוב, אלא אם תצליח למכור את החזקותיה בפרויקט במרכז מוסקבה (בניין בגובה 17 קומות).

החברה סיימה את המחצית הראשונה של 2012 בהפסד של 21 מיליון שקל. לדוחותיה של אלרן נדל"ן מצורפת הערת "עסק חי".

צרות גם באלרן השקעות

גם מצבה של החברה האם של אלרן נדל"ן איננו משופר. אלרן השקעות, שאותה מנהיגים גדי ודורי דנקנר, תוכננה בתחילת העשור הקודם להפוך לחברת ההחזקות של משפחת דנקנר המורחבת (נדל"ן, תקשורת, בנקאות, כימיקלים ועוד).

הקשיים שאליהם נקלעו חלק מהעסקים גרמו לביטול המהלך. בהמשך, לאחר יציאתו של נוחי דנקנר מעסקי המשפחה, נותרה השליטה בחברה בידי שני בתי-אב המשתייכים לשבט דנקנר - זה של שמואל דנקנר ובנו דורי, וזה של האחים דני, גדי ואלון דנקנר.

הדנקנרים הנותרים לא התקשו לקבל באמצע שנות ה-90 אשראי ענק לביצוע מגוון השקעות בעסקים חובקי-עולם: אתרי נופש בתאילנד ובספרד, רשת שידורי לוויין (DTH) ורשת דראגסטורים (ניו-לייף) ברומניה, אטרקציה לילדים באילת (עיר המלכים) ועוד. מרבית העסקים קרסו בדרך זו או אחרת, ובספטמבר 2010 השלימה אלרן השקעות הסדר חוב עם נושיה, שבו נמחקו כ-40 מיליון שקל מהחוב.

אלא שזה לא עזר, ומצב החברה עדיין בכי רע. את המחצית הראשונה של השנה סיימה החברה עם הפסד של 3.3 מיליון שקל. לדוחות צורפה הערת "עסק חי" על רקע גירעון של 62 מיליון שקל בהון העצמי. בתחילת השנה נמחקו מניות אלרן השקעות מהמסחר, ובאוגוסט נמחקו גם מניות אלרן נדל"ן.

הקשר הגורדי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.