שתי זוויות ראייה יש להחלטת הנגיד על הורדת הריבית ברבע נקודת אחוז, תוך החרפת המגבלות על מתן הלוואות לדיור לפרטים. הראשונה היא זו של המדיניות המוניטרית עצמה, והשנייה היא של הגדרת התפקיד של בנק ישראל בעיני הנגיד, פרופ' סטנלי פישר.

מנקודת הראות של המדיניות המוניטרית, יש לפרש את הורדת הריבית הלא צפויה כביטוי של חשש בנק ישראל, ושל העומד בראשו, מפני האטה נוספת במשק הישראלי. התחזיות של בנק ישראל עצמו מדברות על צמיחה בקצב של כ-3% לשנה בעתיד הקרוב, נתון אשר מתיישר עם ההתפתחויות של החודשים האחרונים.

אלא שצמיחה של 3% היא מעין קו מפריד בין צמיחה להאטה, וכאשר השיעור נמוך מ-2%, אפשר כבר לדבר על מיתון. בתנאים האלה, בנק ישראל צריך לשאול עצמו האם יש גורמים באופק אשר יכולים לדחוף את הקצב של גידול התוצר מתחת ל"קו הצהוב" - זה של ההאטה, ואפילו מתחת לקו האדום - זה של המיתון.

כמו עננה מעל הכלכלה העולמית

התנהגות הנגיד מעידה שהוא אכן חושש מגורמים אלה. המשבר באירופה מרחף כעננה מעל הכלכלה העולמית, ובטווח הקרוב הכלכלה האמריקנית לא צפויה לצמוח במהירות, עם "סנדי" או בלעדיה. בישראל עצמה אין ממשלה אפקטיבית אשר יכולה להתייצב מאחורי מדיניות כלכלית ברורה, לפחות בחצי השנה הקרובה, וגם עניין זה עמד לנגד עיניו של פישר כאשר בחן את הסיכונים עד אביב 2013.

המחיר שהמדיניות המוניטרית אמורה לשלם בעבור החלטת הנגיד גבוה לכאורה. הריבית הריאלית הופכת להיות אפסית, במקרה הטוב, או שלילית, אם קצב עליית המחירים יהיה גבוה מ-2% לשנה. גם פה ראוי לשים לב מה החלטת הבנק המרכזי אומרת לגבי ציפיותיו לאינפלציה, ובמיוחד מה שהנגיד צופה. אפשר לשער, שפרופ' סטנלי פישר עצמו מעריך כי האינפלציה בחודשים הקרובים תהיה נמוכה, ושאין מגבלה רצינית בכל הקשור ליציבות המחירים במשק הישראלי.

ספק רב אם הנגיד היה מפחית את הריבית, אם היה מעריך שהדבר יוביל לריבית ריאלית שלילית במשך זמן. בכל מקרה, בין הסיכון של האטה או אפילו מיתון, לבין הסיכון של ריבית ריאלית שלילית העדיף פישר להתמודד עם הסכנה הראשונה.

מה שנותר פתוח היה גזרת מחירי הדירות, והחשש מפני התפתחות של בועה מחודשת, תוך ערעור היציבות הפיננסית של הבנקים. בסכנה הזו החליט הנגיד לטפל במישרין, כבעיה נקודתית, ובאמצעים לא מוניטריים. סטייה זו מהנורמה של "בנקאי מרכזי" על-פי ספרי הלימוד שנכתבו לפני המשבר הכלכלי תזכה את פישר בלא מעט ביקורות.

הוויכוח בין כללים לשיקול-דעת הוכרע

כל זה מוביל לזווית השנייה של הסתכלות על החלטת הנגיד פישר, והיא התפקיד של בנק מרכזי. פעם, לפני המשבר הפיננסי הגדול, נכתבו אין ספור מאמרים וספרים שבהם נטען כי בנק מרכזי צריך לדאוג אך ורק ליציבות מחירים, ולהתנהג על-פי כללים נוקשים שנקבעים מראש - ולא על-פי שיקול-דעת שמתחשב בגורמים שלא קשורים באינפלציה. הדבר הפך להיות מעין סעיף של אמונה דתית אצל לא מעט כלכלנים.

המזל של המשק הישראלי הוא שפישר הבין כבר לפני 4 שנים שאין לאמירות אלה תוקף במציאות. בנק מרכזי יכול וצריך להתנהג על-פי שיקול-דעת, וצריך להתחשב במכלול של גורמים, ובהם יציבות פיננסית וצמיחה כלכלית.

כאשר הממשלה משותקת, תפקידי הבנקאי המרכזי מתרחבים. כאשר התנאים נוחים יותר, הבנק יעסוק בהבטחת יציבות מחירים. אכן, הנגיד לא מתנהג על-פי הגישה של "כללים ברורים". הוא מסתכן בריבית שלילית, ומעדיף לגדר את סיכוני המיתון. הוויכוח של כללים או שיקול-דעת הוכרע, גם בראשו של סטנלי פישר.

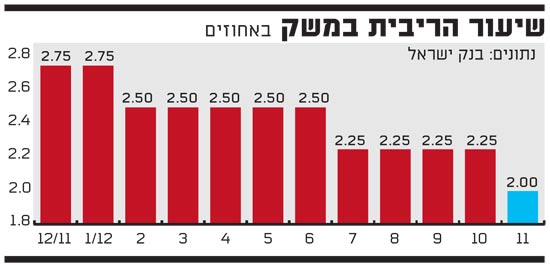

שיעור הריבית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.