איגרות החוב הממשלתיות הארוכות, הן הצמודות והן השקליות, הניבו למחזיקים בהן תשואות נאות מאוד מתחילת השנה, בדומה לשנים האחרונות.

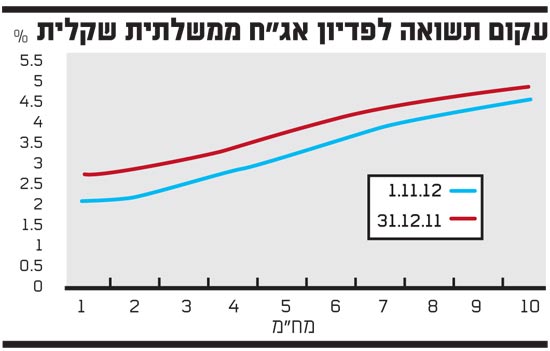

האפיק הצמוד הארוך עלה מתחילת השנה בכ-9.5%, ואילו האפיק השקלי הארוך בריבית קבועה עלה בכ-8%. חלק מהתשואה משויך לתשואה השוטפת שמספקות אג"ח, וחלקה לרווחי ההון שנובעים ממהלך ירידת התשואות לפדיון. כיום התשואות לפדיון באפיקים הממשלתיים הארוכים מצויות קרוב לשפל של כל הזמנים (השחר ל-10 שנים נסחר בתשואה ברוטו של 4.1%, והגליל הצמוד בתשואה של 1.6%). עולה השאלה - האם ברמת התשואות הנוכחית נכון להמשיך להימצא באג"ח במח''מ הארוך, או שפרופיל הסיכוי-סיכון שלהן הופך לבעייתי.

ככלל, התנהגות האפיקים הארוכים נקבעת בהתאם לארבעה פרמטרים עיקריים: ריבית בנק ישראל, מדיניות פיסקלית וסוגיית הגירעון התקציבי, התשואות של אג"ח של ממשלת ארה"ב, ופרמיית הסיכון של מדינת ישראל.

ריבית בנק ישראל: כאשר תוואי הריבית במגמת ירידה, הוא מקרין בדרך כלל באופן חיובי על האפיקים הארוכים, ולהיפך. בשנה האחרונה, ההאטה בפעילות הכלכלית במשק המקומי, יחד עם החששות מהמשבר באירופה, הביאו להורדת הריבית על ידי בנק ישראל לרמה של 2%.

ההנחה הרווחת כיום, היא שהריביות בעולם המערבי תיוותרנה נמוכות מאוד בשנתיים הקרובות; האינפלציה בישראל שנה קדימה תעמוד בטווח היעד של בנק ישראל; והריבית, ככל הנראה, תיוותר ברמתה הנוכחית בחודשים הקרובים ואולי אף תורד מעט. הנחה זו תומכת באפיק הממשלתי הארוך בשלב הנוכחי, כך שלכאורה אין סיבה להימנע מהחזקת אג"ח ממשלתיות במח"מ ארוך.

הגירעון התקציבי: אחד הפרמטרים המהותיים, שנבחנים על ידי המשקיעים וחברות הדירוג, הוא נושא המשמעת התקציבית של המדינה ועמידה ביעדי הגירעון שהתוותה לעצמה. גידול משמעותי בגירעון עלול להשליך על דירוג האשראי של המדינה, ולרוב מהווה איתות לאפשרות של גידול בהיצע ההנפקות הצפויות מצד הממשלה - דבר שפוגע באפיקים הארוכים.

עד לעת האחרונה היו חששות שהגירעון התקציבי, שטיפס לרמה של 4.1% מהתוצר, לא יצליח לחזור ליעדים שהתוותה לעצמה הממשלה, בשל הקשיים שלה להעביר תקציב אחראי תוך ביצוע קיצוצים עמוקים. הקדמת הבחירות, והאפשרות של הקמת ממשלה יציבה ואחראית המסוגלת לבצע את הקיצוצים הנדרשים, מקטינה בשלב זה את החששות הללו.

הסיכון: יש לזכור, כי הממשלה נדרשת לבצע קיצוצים של כ-18 מיליארד שקל בשנה הקרובה, שיכללו קיצוצים במרבית משרדי הממשלה. כישלון בהרכבת קואליציה יציבה לאחר הבחירות, יגביר את החששות מאי-יכולת לבצע קיצוצים ומעלייה ברמת הגירעון. האפיקים הארוכים עלולים לרשום, במקרה זה, עלייה בתשואות, תוך הסבת הפסדי הון למשקיעים.

תשואות אג"ח בארה''ב: התשואות בארה''ב, אשר מהוות מעין בנצ'מרק כלל עולמי, נמצאות ברמות נמוכות ביותר (אג"ח ל-10 שנים נעה סביב תשואה לפדיון של 1.7%). הסיבה לכך היא התחייבותו של הפד להותיר את הריבית הבסיסית ברמה אפסית עד שנת 2015 לפחות. כרגע, מכיוון שהפד משמש שחקן פעיל במסחר ורוכש אג"ח ארוכות, הצפי הוא שעליית תשואות של ממש לא צפויה באופן מיידי. זאת ועוד, הפרש התשואות בין אג"ח ממשלת ישראל ל-10 שנים לבין מקבילתה האמריקנית עומד על 2.3% (במח"מ זהה ההפרש הוא 2.6%), ומהווה סוג של כרית בטחון.

הסיכון: ריבית בסיסית נמוכה לאורך זמן, גם אם תימשך עד 2015 (וזה בסימן שאלה), לא בהכרח מבטיחה תשואות נמוכות לפדיון באג"ח הארוכות. גם רכישתן על ידי הפד, לא יכולה להימשך בלי סוף, כאשר מאזן הבנק המרכזי של ארה"ב כה ממונף. ירידות שערים באג"ח של ממשלת ארה"ב עלולות בהחלט להביא לירידה חדה בשערי איגרות החוב של ממשלת ישראל (גם אם מתונה בהשוואה לירידה באג"ח הממשלתיות בארה"ב).

פרמיית הסיכון של ישראל: השינויים הגיאו-פוליטיים במזה''ת, והחששות מתקיפה באיראן, הגדילו בשנה האחרונה את פרמיית הסיכון של ישראל (CDS ל-10 שנים), לרמת שיא של 230 נקודות בסיס. כיום, בעקבות דחייה של לפחות כחצי שנה באפשרות של תקיפה ישראלית באיראן, נרשמה ירידה בפרמיית הסיכון של ישראל לרמה של 190 נקודות.

הסיכון: חששות מחודשים מפני תקיפה קרבה, והתלקחות ביטחונית במזה''ת, עלולים להזניק שוב את תמחור הסיכון של ישראל, ולהביא לירידה חדה במחיריהן של האג"ח הארוכות.

יספיק מח"מ של 3.5-5 שנים

אז מה עושים מול מאזן הסיכויים והסיכונים? כל עוד הריביות בעולם יישארו נמוכות, "ישיבה" במח''מ ארוך נכונה, בכדי לקבל את התשואה השוטפת שהוא מגלם. עם זאת, מבחינה טקטית נכון כיום לקצר את המח''מ לחלקו הבינוני של העקום, לנוכח הסיכונים והתשואות הנמוכות באופן אבסולוטי שניתן להשיג. התשואות לפדיון של אג"ח ממשלת ישראל ואג"ח ממשלת ארה"ב אינן בשיווי משקל סביר - הן נמוכות מאוד.

עקומי התשואה עודם תלולים יחסית בחלקו הארוך של העקום (מח''מ 5-10), ויחסית שטוחים בחלקו הקצר (מח''מ 1-5). לפיכך, קמירות העקומים היא נמוכה ולא מצדיקה את הישיבה באמצע העקום בצורה ישירה. כדאי לשקול ישיבה במח''מ של 3.5-4 שנים באפיק השקלי ושל מח''מ של כ-5 שנים באפיק הצמוד - השקעה בקצוות (מח''מ סינתטי).

* הכותבים הם יו"ר בית ההשקעות מיטב ומנהל השקעות בקופות הגמל והפנסיה של מיטב. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

עקום תשואה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.