בלבול וחוסר אונים - אלה התחושות שמאפיינות לא מעט מרוכשי הדירות בימים אלה, במיוחד כאלה שלמעשה כבר קיבלו ב-3 החודשים האחרונים אישור למשכנתא של יותר מ-75% מערך הנכס, וכעת האישור הזה בוטל בגלל ההגבלות החדשות של הנגיד, שתקפות גם רטרואקטיבית.

כזכור, התקנות החדשות שמות קץ למימון הגבוה של רכישת נכס ומגבילות את המשכנתא שיכולים לקבל רוכשי הדירה הראשונה לכל היותר ל-75% מערך הנכס.

"ההמלצה לאותם אנשים היא כרגע להמתין. לא לרוץ ולחתום על החוזה עד שיקבלו אישור מהבנקים אם האישור שלהם תקף או לא", ממליץ אבי אבגיל, מנהל מחלקת VIP במיטב יועצי משכנתאות, בראיון לתוכנית "ברקוד" בגלובס TV.

עבור מי שכבר יש לו משכנתא, לאבגיל דווקא יש המלצות מעודדות: "אנחנו נמצאים בתקופה של ריביות מאוד מאוד נמוכות, זו תקופה נהדרת למיחזורי משכנתאות".

עם זאת, הוא מדגיש כי הקנסות על הפירעון המוקדם עלולים להפוך את המיחזור ללא כדאי: "הקנס יכול לנוע בין מאות שקלים לבין עשרות אלפי שקלים, בהתאם לתקופה שבה נלקחה המשכנתא, גובה הריבית וכמובן פערי הריביות".

לבחור נכון

- כולם יודעים שאסור לקחת משכנתא בלי להתמקח, אבל מעטים יודעים לומר מה באמת יוכלו להשיג על-ידי התמקחות טובה. על איזה היקף של חיסכון אנחנו מדברים?

"לקוח שילך בין הבנקים יכול להשיג לא מעט, אפילו 0.5% פחות מהריבית ההתחלתית שהציעו לו", אומר אבגיל. "אבל הריבית, עד כמה שזה מפתיע לשמוע, היא רק חלק קטן מהחיסכון שאפשר להשיג במשכנתא. החלק המהותי, החיסכון הגדול, הוא זה שייקבע על-ידי בחירה נכונה בתמהיל.

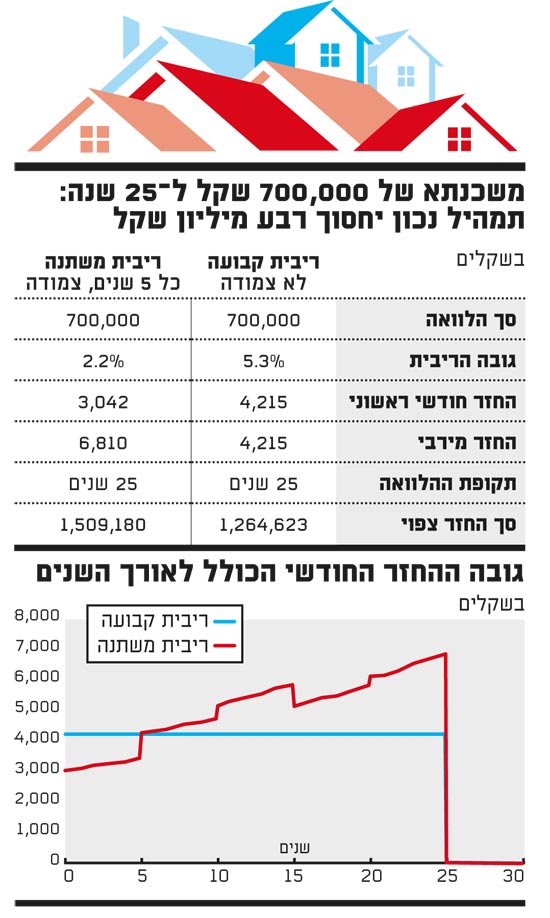

"כך למשל, במשכנתא של 700 אלף שקל ל-25 שנה, לקוח שיבחר מסלול של ריבית קבועה לא צמודה (5.3% ריבית) ישלם בסופו של דבר הרבה פחות מלקוח שייקח מסלול ריבית משתנה כל חמש שנים (2.2% ריבית): הסכום הסופי שנשלם בתום 25 שנה במסלול הראשון נמוך בכ-245 אלף שקל מאשר במסלול השני. במסלול הראשון ההחזר החודשי בתקופה הראשונה גבוה יותר מאשר במסלול השני: 4,215 שקל לעומת 3,042 שקל, אבל בסוף התקופה המצב הפוך וההחזר החודשי במסלול של הריבית המשתנה קופץ ל-6,810 שקל בחודש".

- אז למרות שהאינטואיציה שלנו היא לבחור במסלול עם הריבית הנמוכה יותר וההחזר החודשי הנמוך כרגע, מה שחשוב הוא לבדוק חודש חודש את ההחזר לאורך כל התקופה.

"בדיוק. המורה שלי למשכנתאות אמר שזו כמו אישה פולניה, זה אמנם קורה לאט-לאט-לאט, אבל בסוף היא הורגת אותך. המסלול של הריבית הקבועה, מכיוון שהוא לא צמוד למדד, חוסך לנו מאות אלפי שקלים".

- האם, על סמך ניסיונך, אנשים מנסים לרכוש דירות שהן מעל ליכולת שלהם?

"בגדול התשובה היא כן. הנטייה היא לרצות יותר ממה שאנחנו יכולים. העצה הכי טובה היא קודם להבין מה אתם יכולים לקנות: לא לרוץ קודם כל לקנות דירה ואחרי זה להגיע למשכנתא. בואו תבינו איך אתם רוצים שתיראה המשכנתא, איך אתם רוצים לחיות איתה לאורך השנים ועם איזה החזר חודשי אתם יכולים להתמודד, ולפי זה תתאימו את הדירה שאתם יכולים לקנות".

הנתונים שהוצגו בכתבה מתבססים על תחזיות אינפלציה וריבית של בנק ישראל, כפי שצופים במיטב משכנתאות. מדובר באינפלציה שנעה בין 1.5% ל-3.5% וצפי לריבית של בנק ישראל כפי ששואף בהצהרותיו הנגיד, ריבית ריאלית של כ-2%-3% בטווח הארוך.

משכנתא

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.