את הכסף הגדול, כידוע, לא עושים מעבודה קשה. גם משרה נחשקת שתקנה לך שכר של 30, 40 או 50 אלף שקל בחודש, לא תהפוך אותך לחופשי מטרדות הפרנסה. מה כן? מכה חד פעמית: ירושה, זכייה בלוטו, השקעה מוצלחת בשוקי המניות והנדל"ן, או, הכי טוב, עמלה שמנה מתיווך.

המכה מהסוג האחרון אינה כרוכה ביגון שמלווה את זו מהסוג הראשון, לא צריך בשבילה מזל כמו בזו מהסוג השני, ואין בה את הסיכונים הפיננסיים הטמונים בזו מהסוג השלישי. תיווך בעסקה שהיקפה 100 מיליון שקל או יותר, יניב למתווך עמלה של מיליוני שקלים.

למתווכים יש פנים רבות. יש בהם בנקאי השקעות, שייזום ותיווך בעסקאות הם נשמת אפם; יש רואי חשבון ועורכי דין, הממנפים את השירותים המקצועיים שהם מעניקים ליצירת חיבורים עסקיים. ויש סוג נוסף: אנשי עסקים המנצלים את הקשרים שטוו במהלך השנים כדי ליזום עסקאות שמהן הם גוזרים קופונים שמנים.

בין אנשי העסקים האלה ניתן להזכיר את דב תדמור, לשעבר מנכ"ל דיסקונט השקעות מקבוצת אי.די.בי, ואת מחליפו בתפקיד, יורם טורבוביץ'. השניים תיווכו, זמן קצר לאחר פרישתם, בעסקאות ענק שהניבו לכל אחד מהם עמלות של עשרות מיליוני שקלים. תדמור עשה זאת בעסקת רכישת מניות בזק על ידי גד זאבי, וטורבוביץ' בהעברת השליטה באי.די.בי לידי נוחי דנקנר.

קשרים, עושה רושם, היא מילת מפתח בעסק הזה, אבל לא תמיד ברור מה הקשר. בשבוע האחרון נחשפו בעיתונות הכלכלית מספר עסקאות תיווך שגרמו להרמת גבות אצל רבים מהקוראים, ובינינו, גם אצל לא מעט מהכותבים. זאת הזדמנות לעשות קצת סדר בנושא, ולנסות להבין מי, כמה, ובעיקר למה זכו כה מעטים בכל כך הרבה.

1. ג'קי שימל מתווך עבור נכסים ובנין

מי: יעקב (ג'קי) שימל, חבר ושותף של נוחי דנקנר משכבר הימים. יחד עם אחיו מרק מחזיק שימל ב-8.9% ממניות גנדן, בעלת השליטה בקבוצת אי.די.בי. בעבר היו האחים שותפים גם בעסקי התיירות הפרטיים של דנקנר (ישראייר) שנמכרו לקונצרן בעסקה שנויה במחלוקת.

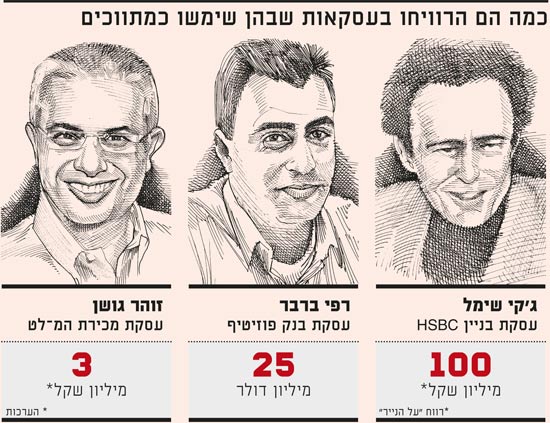

כמה: על פי הסכם משנת 2009 מעניקה חברת Rock Real Estate של שימל שירותי ייזום וייעוץ לרכישת נדל"ן בחו"ל לחברות מקבוצת אי.די.בי, בתמורה ל-12% מהרווחים שייווצרו כתוצאה ממימוש הנכס שאת רכישתו יזמה. מתשקיף שפרסמה לאחרונה אי.די.בי עולה כי האחים צפויים לקבל כ-100 מיליון שקל בגין שירותיהם, בעיקר בגין רכישת בניין המטה של HSBC בניו יורק ע"י כור ונכסים ובנין, ששוויו שוערך מאז הרכישה כלפי מעלה בכ-50%.

למה: על פי הדיווח שניתן בזמנו על ידי אי.די.בי "למר יעקב שימל, שהינו בעל ידע ניסיון ונגישות רבה לעסקאות ולגורמים הפעילים בתחום הנדל"ן מחוץ לישראל, יש יכולת לסייע לחברה בייזום ויישום הזדמנויות השקעה".

הערת המערכת: מבלי לפקפק בניסיון של שימל, ניתן היה לצפות שכשותף בחברה בעלת השליטה באי.די.בי הוא יפעל למען הצלחת הקונצרן, הנתון כיום בקשיים, גם מבלי לגבות עבור שירותיו סכומים כה גבוהים. ואם בכל זאת הולכים על מודל של תגמול על פי ביצועים, מדוע ששימל לא יהיה שותף גם בהפסדים של אי.די.בי, אם יהיו כאלה, ממכירת נכס שעל רכישתו המליץ?

2. רפי ברבר מתווך עבור בנק הפועלים

מי: רפי ברבר, בעבר סגן יו"ר חטיבת המימון הבינלאומית של מריל לינץ'. לאחר שפרש מבנק ההשקעות הקים ברבר את קרן ההשקעות RPשחרתה על דגלה השקעות בשווקים מתעוררים. כמה מהשקעות הקרן בוצעו בשותפות עם חברת אלרן השקעות של משפחת דנקנר, שבין בעלי השלטה בה גם דני דנקנר, שכיהן כיו"ר בנק הפועלים בתקופה הרלוונטית.

כמה: על פי כתב אישום שהוגש נגד דנקנר בחודש שעבר, הוא פעל בניגוד עניינים מהותי בכך שלא דיווח לבנק על הקשרים העסקיים של אלרן השקעות עם RP, בעודו מנהל, בכובעו כיו"ר הבנק, מו"מ עם ברבר על תשלום דמי תיווך ל-RP בגין העסקה לרכישת בנק פוזיטיף הטורקי על ידי הפועלים. בסופו של דבר שילם הבנק לברבר בשנת 2008 דמי תיווך של 25 מיליון דולר (במקום 5 מיליון דולר, הסכום שסוכם בין הצדדים תחילה).

למה: בשבוע שעבר פורסמו תמלילי חקירתם של ראשי בנק הפועלים בפרשה, ובהם מופיע ציטוט של המנכ"ל צבי זיו (שהודה שסכום הפיצוי לברבר נסגר "על הצד הגבוה") לפיו: "דני ישב עם רפי בארבע עיניים כשהם סגרו על הסכום... חברי ההנהלה לא אהבו את הסכום הנ"ל, אך הסברתי להם שאי הוצאתו של רפי (מהעסקה לרכישת הבנק הטורקי, ש' ש') מסכנת את כל ההשקעה".

הערת המערכת: מהדברים שאמרו בחדרי החקירות ניתן ללמוד משהו על יחסם של ראשי הפועלים בעבר לכספים עליהם היו מופקדים. שלמה נחמה, היו"ר שקדם לדנקנר ובעצמו אחד המשקיעים בקרן RP, טען כי "אם הוא (זיו) היה שואל אותי לעצתי הייתי עונה לו 'תן לו 5 מיליון דולר ושילך הביתה'". עם זאת, הדגיש נחמה בחקירתו כי "הפיצוי ל-RP הוא נושא שבהוויה הבנקאית הוא מאוד שולי. נראה לי שהנושא קצת יצא מפרופורציה".

3. זוהר גושן מתווך עבור דסק"ש

מי: פרופ' זוהר גושן, משפטן המומחה לדיני חברות והגבלים עסקיים, ואיש אקדמיה. לאחר שסיים אשתקד קדנציה בת למעלה משלוש שנים כיו"ר רשות ניירות ערך, הפך גושן גם לבנקאי השקעות.

כמה: מספר חודשים לאחר שקרן הפרייבט אקוויטי פימי רכשה את השליטה בחברת המ-לט, חשף בשבוע שעבר "כלכליסט" כי גושן קיבל כ-3 מיליון שקל מהמוכרת, דיסקונט השקעות, כדמי תיווך בעסקה. זאת, על אף שגושן לא היה זה שקישר בין הצדדים, אלא ייצג את קרן פורטיסימו, שאמנם ניהלה אף היא מו"מ לרכישת השליטה בהמ-לט, אך זה לא הבשיל.

למה: בתגובה לפרסומים מסר דובר דסק"ש כי "זוהר גושן ליווה את הליך המכירה של המ-לט והציג את החברה בפני משקיעים ישראלים ובינלאומיים". מכאן עולה כי ליו"ר הרשות בעבר ניתנה בלעדיות בתיווך למכירת החברה, כך שיקבל את דמי התיווך גם אם הקונה לא הגיע דרכו.

הערת המערכת: קשה להימנע מתהייה לגבי אותה בלעדיות שקיבל גושן בקשר להצגת המ-לט לקונים פוטנציאליים. ראשית, לגושן, שכאמור רק באחרונה הפך לבנקאי השקעות, אין ככל הידוע כל יתרון יחסי על פני מתווכים אחרים בשוק ההון המקומי שיצדיקו בלעדיות שכזו. ושנית, בדיסקונט השקעות יושבת סוללה של מנהלים מנוסים ובעלי שכר גבוה, שמכירים היטב את הקונים הפוטנציאליים לחברות מסוגה של המ-לט, ואינם נדרשים לשירותי מתווך כדי להגיע אליהם.

כמה הם הרוויחו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.