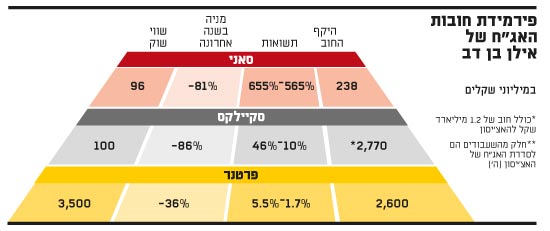

האם ישנו סיכוי שהגופים המוסדיים ירכשו בקרוב אג"ח מידי אילן בן דב? לפחות בן דב עצמו מאמין שכן: חברת סקיילקס שבשליטתו דיווחה היום לבורסה כי היא בוחנת ביצוע הנפקה פרטית של אג"ח למשקיעים מוסדיים.

סקיילקס, השולטת (44.5%) בחברת הסלולר פרטנר, מציינת בהודעתה שהאג"ח שיונפקו יהיו מובטחות במניות פרטנר ו/או במניות של חברת האינטרנט תפוז. האג"ח הקיימות של סקיילקס נסחרות כיום בתשואות של עד 46%, המשקפות היעדר אמון ביכולת החזר החוב של החברה. סקיילקס דיווחה באחרונה על מגעים למכירת השליטה בפרטנר לידי המיליארדר חיים סבן, דיווח שתרם לירידה חדה בתשואות האג"ח. לפי הדיווח מתכננת סקיילקס הנפקה בהיקף של עד 500 מיליון שקל בשלבים. האג"ח יהיו ניתנות להמרה למניות פרטנר, ובגין כל 50 שקל ערך נקוב ניתן יהיה לקבל מניית פרטנר אחת (ללא התאמת דיבידנד). מחיר המניה בשוק כיום הוא 22.2 שקל בלבד.

נוסף על כך, האג"ח יהיו ניתנות להמרה לאיגרות החוב סדרה ו' של סקיילקס, בתנאים שייקבעו. התנאים המסחריים האחרים של האג"ח צפויים להיות דומים לתנאי האג"ח מסדרה ו'.

לסקיילקס יש כיום שני סוגי אג"ח: סדרות א'-ד' הן אג"ח עם בטוחות, שבגינן משועבדות רוב החזקותיה במניות פרטנר. לסדרות ז'-ט' אין בטוחות. סדרה ו' היא בעלת תנאים ייחודיים, וכוללת מנגנון שלפיו בירידת שווי מניות פרטנר ביחס להיקף החוב תצטרך החברה להשלים ביטחונות נוספים. כיום, מתוך ה-44% שמחזיקה סקיילקס בפרטנר, רק 16% אינם משועבדים (מניות בשווי שוק של כ-570 מיליון שקל). על בסיס ההחזקות הללו מעוניינת סקיילקס להנפיק את האג"ח החדשות.

האג"ח המוצעות צמודות למדד, בעלות מח"מ של כ-3.37 שנים, ושיעור הריבית יעמוד על 4.25%. החזר הקרן יהיה דו-שנתי, מתחילת 2013.

שעבוד של עד 120% מהקרן

כחלק מהבטוחות בהנפקה הצפויה תשעבד סקיילקס בשעבוד ראשון ויחיד מניות פרטנר בשיעור של עד 120% מקרן האג"ח המונפקות. מכאן שעל בסיס שווי המניות הנוכחי, תוכל סקיילקס לגייס עד כ-450 מיליון שקל.

עם זאת, סקיילקס מבטיחה גם מנגנון Time To Market רבעוני החל מינואר 2013. לפיו, במקרה של ירידת שווי הביטחונות, יתווספו ביטחונות נוספים (מניות פרטנר, תפוז או מזומן), ולהפך - במקרה של עליית שווי הביטחונות ל-125%, ישוחררו שחרור בטוחות לרמה של 120%. מכאן, שלא נראה שסקיילקס תגייס את מלוא הסכום שמתאפשר לה לפי שווי המניות הנוכחי של פרטנר, וזאת על מנת לשמור לעצמה מרווח במקרה שתצטרך לשעבד עוד מניות. ההערכה היא שבשלב ראשון תוכל סקיילקס לגייס 100-200 מיליון שקל בלבד.

סך החובות של סקיילקס נאמד ב-2.7 מיליארד שקל, רובם למחזיקי האג"ח. נראה שסקיילקס זקוקה למזומנים במהירות, משום שהיא בחרה במסלול של הנפקת אג"ח פרטיות, שלא רשומות למסחר. החברה מצהירה שתרשום את האג"ח למסחר תוך תשעה חודשים, והיא משלמת פרמיה על אי-רישום האג"ח למסחר.

בסוף השנה, אחרי התשלום לאג"ח, תישאר החברה כמעט ללא מזומנים בקופה. גיוס ההון אמור לתת לה עוד קצת זמן, עד לתשלום החוב להאצ'יסון, כ-300 מיליון דולר ב-2014.

אילן בן דב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.