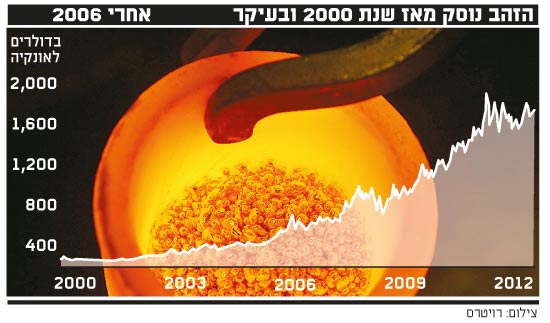

לפי הערכות אנליסטים וקרן המטבע הבינלאומית, השפעות "המצוק הפיסקלי" יגרעו 3%-4% משיעור הצמיחה במשק האמריקני בשנה הבאה - מה שלמעשה יעביר את המשק לצמיחה שלילית וחזרה למיתון. החשש הגדול של המשקיעים הוא שיישום התוכנית יביא לזעזוע גדול בשווקים. זעזועים מעין אלה הביאו בעבר את המשקיעים לריצה לנכסים בטוחים, אשר אחד מהם - הזהב, יותר מהכפיל את ערכו ב-4 השנים האחרונות, למחיר של 1,735 דולר לאונקיה. בעזרת שלושה מומחים ננסה להעריך כיצד האופן שבו ייפתר נושא המצוק הפיסקלי ישפיע על מחיר הזהב, והאם טמונה כאן הזדמנות השקעה.

ישנם שלושה תרחישים אפשריים בנושא המצוק הפיסקלי: תסריטי הקצוות כוללים כניסה אוטומטית של הקיצוץ התקציבי או דחייה מוחלטת של כל תוכנית הקיצוצים; ובתווך, פתרון ביניים שבו הקיצוץ ייפרס על פני מספר שנים, ורק חלק מהעלאות המס ייכנסו לתוקף.

אמיר כהנוביץ', הכלכלן הראשי של כלל פיננסים, אומר בכלליות שהזהב הוא סחורה מוניטרית, ולכן מה שמשפיע על מחירו הוא המדיניות המוניטרית - אם ערך הכסף ירד כתוצאה מריבית נמוכה, הדפסות כספים או תוכניות אחרות, הדבר יתמוך במחירי הזהב.

רינת אשכנזי, אנליסטית בכירה באקסלנס המתמחה בשוקי חו"ל, תולה את התנהגות הזהב בדולר. "זהב היה ידוע בעבר כאמצעי גידור נגד אינפלציה וחוסר ודאות, אבל בזמן האחרון הקורלציה ההפוכה בין הדולר לזהב הרבה יותר חזקה. לכן, הרבה יותר נוח לבדוק מה יקרה לדולר בתרחישים השונים, ומכאן להסיק כיצד יתנהג הזהב".

תרחיש א':

קיצוץ אוטומטי

לדברי כהנוביץ', "אם המצוק הפיסקלי יתממש והמשק האמריקני ייכנס לקיפאון כתוצאה מהעלאות מסים והקטנת הוצאות ממשלה, ייתכן מאוד שהבנק המרכזי יידרש כבר ב-2013 להודיע על פעולות מוניטריות ממריצות נוספות. תרחיש כזה יכול להמשיך לתמוך במחירי הזהב".

ערן פלג, מנהל חטיבת ההון הפרטי ב-KCPS, סבור גם הוא, כי במקרה של פגיעה משמעותית בצמיחה, יש ציפייה לתמריצים מוניטריים נוספים כדי לתמוך בה, אלא שבניגוד לכהנוביץ', הוא לא בטוח שתרחיש זה ישחק דווקא לטובת הזהב.

לדברי פלג, "יש גורמים נוספים שמשפיעים לטווח הקצר. לדולר יש קורלציה הפוכה למחיר הזהב, והיות שמחירו נקוב בדולר, כשהמטבע מתחזק מחירו של הזהב צריך לרדת. אם המצוק הפיסקלי יתממש, יכול להיות שנראה סערה בשווקים, ואז נראה זרימה של כספים לכל מיני מפלטים, ואחד הבולטים שביניהם יהיה הדולר. בעקבות הקורלציה ההפוכה, יכול להיות שהתגובה בזהב תהיה נייטרלית ואפילו שלילית". פלג סבור, כי "בטווח הארוך התרחיש הפסימי יהיה יותר טוב למשקיעים בזהב, כי אם הצמיחה תיחלש באופן משמעותי השוק יצפה לתמריצים מוניטריים - מה שיתמוך במחיר הזהב".

אשכנזי מצדה סבורה, כי בתרחיש של קיצוצים "בטווח הקצר הדולר ייחלש. תהיה טלטלה בכלכלה האמריקנית, שתיכנס למיתון עם עלייה באבטלה, ולכן יהיה אפסייד בזהב בטווח הקצר. עם זאת, בטווח הארוך הדולר צפוי להתחזק".

תרחיש ב':

דחייה מוחלטת של הקיצוצים

פלג סבור, כי תרחיש שבו הקיצוצים והעלאות המסים יידחו, לא ייטיב עם המשקיעים בזהב: "בתסריט האופטימי אין פגיעה בצמיחה ולא צריך אמצעים מוניטריים, ולכן לא צריך את הזהב".

אשכנזי לעומתו סבורה, כי "בתרחיש זה אין קיצוץ מצד אחד, אבל הגירעון הגדל והחוב התופח יחלישו את הדולר ויגדילו את הציפיות לאינפלציה". לדבריה, "במקרה הזה הזהב ירוויח".

תרחיש ג':

דחייה חלקית של הקיצוצים

לדברי כהנוביץ', "בתרחיש המרכזי ההערכות הן שהרפובליקנים והדמוקרטים יגיעו להסכמות לגבי פריסת מתווה העלאות המסים והקיצוצים הממשלתיים, שתאפשר לארה"ב לצמוח בקצב סביר. במקרה כזה לא יידרשו הרחבות מוניטריות נוספות, ואז נראה את מחיר הזהב יורד".

להערכת כהנוביץ', ארה"ב לא תנסה לעשות מהלך קיצוני, בעיקר בגלל ניסיון העבר. "בתחילת שנות השלושים של המאה שעברה הכלכלה האמריקנית הייתה במשבר וחזרה לצמיחה בעזרת תוכנית הניו-דיל של הנשיא רוזוולט, שגררה עלייה משמעותית בחוב. ב-1936, אחרי שהכלכלה חזרה לצמוח, נקלעה ארה"ב לבעיה של חובות, והחליטה לקצץ בצורה קשה את הוצאות הממשלה - מה שהפיל שנה אח"כ את ארה"ב חזרה למיתון".

כהנוביץ' מעריך, כי ארה"ב לא תחזור על אותה הטעות, ותקטין את החוב בצורה מתונה. "החובות לא לוחצים על ארה"ב - אין בעיה שאין מי שיקנה את החוב כמו בספרד, אשר למעשה נמצאת היום במצוק פיסקלי, לאחר שקיצצו אותה מכל הכיוונים. על ארה"ב אף אחד לא מכוון אקדח, ואין לה שום סיבה לנסות לשחק ברולטה".

לפי פלג, זהו התרחיש הכי טוב עבור המשקיעים בזהב: "תהיה פגיעה לא אנושה בצמיחה, שתביא לסערה בשווקים, אבל כזו שעדיין תדרוש הרחבה מוניטרית". אך גם אם תרחיש זה יתממש, פלג מבהיר שאין לצפות לעלייה חדה במחיר הזהב. "הראלי במחיר הזהב נמצא בשלב די מתקדם, ואחרי 12 שנים רצופות של עלייה במחירו, סביר להניח שאם תהיינה עליות נראה אותן מתונות יותר ביחס לשנים האחרונות".

גם להערכת אשכנזי, התסריט הסביר הוא שרפובליקנים והדמוקרטים יגיעו לפשרה. "מבחינת הזהב תרחיש כזה הוא פרווה - אין כל-כך סיכון מבחינת הדולר, כך שאולי יכול להיות אפסייד קטן בזהב, אבל לא משהו שיגרום לראלי", היא אומרת.

כהנוביץ' מסכם בהערה הנוגעת לעצם קבלת ההחלטה. "התפוגגות אי-הוודאות לגבי המצוק הפיסקלי, היא בעצמה אירוע חיובי לשוק. השקעה בזהב טובה בזמנים קשים, כשיש אי-ודאות, פסימיות והרחבות מוניטריות, אז דווקא אם תהיה אופטימיות הדבר יכול לפגוע במחיר הזהב".

זהב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.