בעוד פחות משבוע יפוג מועד הגשת הצעות הרכש עבור חברת תעודות הסל של מיטב, מה שמסתמן כעסקה הגדולה המשמעותית האחרונה בענף תעודות הסל המקומי. ל"גלובס" נודע כי בתי ההשקעות פסגות, מנורה מבטחים פיננסים ומגדל שוקי הון הם השלושה שהגיעו לקו הגמר, ומתחרים עתה על רכישת החברה. מיטב תעודות סל, בניהולו של ליאור כגן, מנהלת כ-10 מיליארד שקל והיא השחקן השלישי בגודלו בשוק כיום, עם נתח שוק של 15%.

ההערכות בשוק הן כי הקרב המכריע על חברת תעודות הסל יהיה בין פסגות, בראשותו של המנכ"ל חגי בדש, לבין בית ההשקעות של מנורה, בהובלת המנכ"ל זיו שמש. זאת, מאחר שהמוטיבציה במגדל שוקי ההון, תחת ניהולו של רונן טורם, פחותה מזו של שני בתי ההשקעות האחרים, לאור ההחזקה שלו בפלטפורמה של קרנות מחקות (MTF), המהוות מוצר חלופי לתעודות סל. בנוסף, בעל הבית החדש במגדל, שלמה אליהו, לא מתלהב לאשר רכישה שהיקפה נאמד באזור ה-130-140 מיליון שקל.

בדש, מנכ"ל פסגות, בית ההשקעות הגדול בישראל מבחינת היקף הנכסים, מאוד מעוניין ברכישת תעודות הסל של מיטב, עסקה שאם תצא לפועל תהווה את הרכישה הגדולה הראשונה שלו כמנכ"ל. פסגות, שהקים את פעילות תעודות סל שלו לפני כ-13 שנה, מנהל כיום כ-9 מיליארד שקל בתחום זה, ורכישת מיטב תעודות סל תקפיץ אותו למקום השלישי בענף, עם נתח שוק של כ-28%.

מדובר על נתח שוק גבוה יותר מהמגבלה שהציבה רשות ניירות ערך (במסגרת הצעה לתיקון חוק שהגישה הרשות לוועדת הכספים, לפיה יש להגביל את נתח השוק של חברות תעודות סל ל-25% מהענף, למעט צמיחה גנרית). ואולם, התקנות הללו טרם נכנסו לתוקף.

רכישה כזו על ידי פסגות תשאיר את ליאור כגן, מנכ"ל חברת תעודות הסל של מיטב, מחוץ למשחק. ל"גלובס" נודע כי בדש, שמינה רק באחרונה את גיל שפירא למנהל תעודות הסל של הבית במקומו של המנהל הוותיק טל ורדי, שעזב באחרונה את בית ההשקעות, לא מתכוון לבצע שינויים נוספים, אם כי הוא אינו שולל קליטה של חלק מכוח האדם של מיטב תעודות סל.

למול בדש, ניצב כאמור זיו שמש ממנורה מבטחים פיננסים, שרק לפני כשנה וחצי עוד היה חלק מפסגות, שם שימש כמנכ"ל קרנות הנאמנות של בית ההשקעות. במנורה מבטחים, בניהולו של ארי קלמן, מעוניינים להיכנס לפעילות בתחום תעודות הסל. יחד עם זאת, בניגוד לפסגות, שהיא בעלת פלטפורמה של מערך תעודות סל, מבחינתה של מנורה מדובר על עסקה יקרה, הכוללת את קניית התשתית כולה, כולל מצבת כוח האדם בראשות המנכ"ל כגן.

בהראל החליטו "לא להשתגע"

מי שבולטת בהיעדרה מהמרוץ היא הראל תעודות סל שבניהול אורי שור. החברה שמנהלת כיום כ-5 מיליארד שקל, היא בעלת רווחיות כמעט אפסית לפי ההערכות. רכישת מיטב תעודות סל הייתה יכולה להניב לה תוספת משמעותית להיקף הנכסים, שתתורגם כמעט מיידית לשיפור ניכר ברווח. ולמרות זאת בהראל לא מראים התלהבות - "זה יקר מדי, ואנחנו לא נשתגע", אמר לנו בכיר בחברה.

בהראל דוגלים בצמיחה אורגנית, ולכן נמנעו עד כה מרכישות. מדיניות שכזו עשויה להמשיך ולינוק משאבים רבים וזמן יקר בתקופה של קיצוצים והאטה במשק, שלפי התחזית עשויה להחריף במהלך השנה הקרובה. לכן, לא מן הנמנע כי ויתור מצד הראל על רכישת מיטב תעודות סל, עשוי להביא לתרחיש של מכירתה שלה.

בתי ההשקעות שהוזכרו בכתבה בחרו שלא להגיב לדברים.

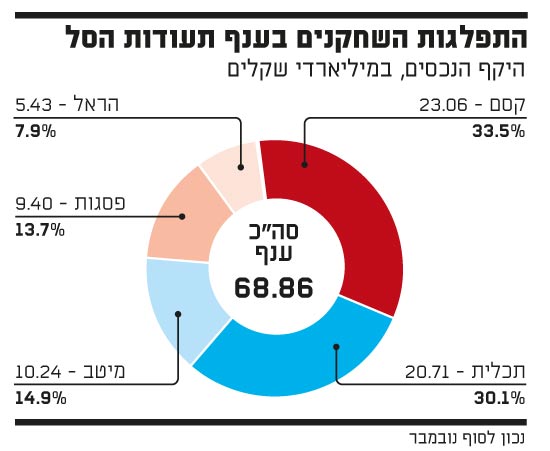

התפלגות השחקנים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.