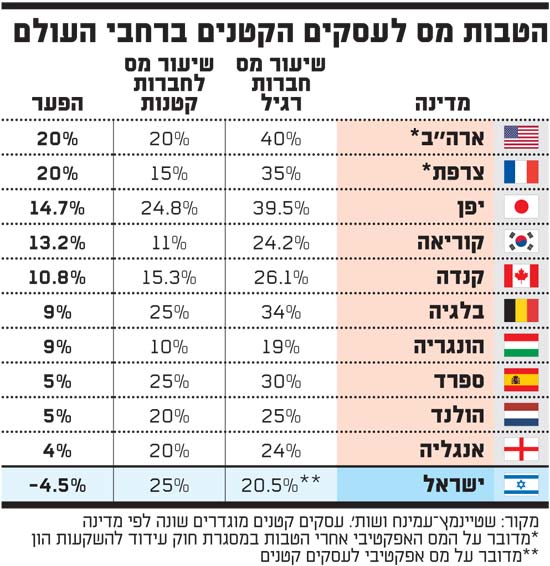

שיעור המס האפקטיבי שמשלמים העסקים הקטנים בישראל גבוה מזה שמשלמות החברות הגדולות - בניגוד מוחלט למדיניות במרבית מדינות ה-OECD, שבהן שיעור המס הסטטוטורי והאפקטיבי לעסקים הקטנים נמוך משמעותית מזה שמשלמות החברות הגדולות. כך עולה מנייר עמדה שהכינו עו"ד ורו"ח הדס שרים ועו"ד ורו"ח אריאל דרייפוס ממשרד רו"ח שטיינמץ-עמינח ושות', ושהגיע לידי "גלובס". רו''ח ראם עמינח, המשמש יועץ כלכלי לרמטכ''ל, עומד בראש המשרד.

לפי הבדיקה, הפערים גדולים במיוחד במדינות כיפן וקוריאה, שם הפער מגיע לכ-15% ו-13% בהתאמה במס הסטטוטורי (המס שנקבע בחוק). אם מתייחסים למס האפקטיבי, במדינות כארה''ב וכצרפת, הפער בין שיעור המס האקטיבי שמשלמים העסקים הקטנים יכול להיות נמוך בכ-20 נקודות אחוז.

מדינות רבות בעולם מעניקות גם את האפשרות לגרירת הפסדים אחורה, ולא רק קדימה - כפי שקיים בישראל. בדרך כלל הטווח נע בין שנה (באנגליה למשל) לבין שלוש שנים (בארה"ב למשל) אחורה. כך, חברה שנהנתה משנה מוצלחת ושילמה מסים על הכנסותיה, יכולה לקזז כנגד רווחי שנה זו הפסדים שנוצרו לה בשנים העוקבות, אם המצב הדרדר, ולקבל בחזרה את המסים ששילמה על רווחים שבפועל "נעלמו" בשנים עוקבות.

"מס החברות בישראל אחיד, והאפשרות העיקרית להפחתתו הינה מכוח חוק עידוד השקעות הון, שממנו נהנות ברוב המקרים חברות גדולות, שלהן גם משאבים לתפעל את המנגנונים ליישום החוק", נכתב בנייר העמדה, "מה שמביא למצב הפוך, ולפיו חברות גדולות מצליחות להקטין את נטל המס האפקטיבי שחל עליהן (גם אם במחיר ביורוקרטי מסוים, אך מחיר שהן יכולות לספוג עקב גודלן וגם מחיר שחוזר אליהן בצורת הקטנת נטל המס), ואילו חברות קטנות נותרות גם עם מלוא הביורוקרטיה של טיפול בנושאי מיסוי, וגם עם מלוא חבות המס".

לפי נתונים של מינהל הכנסות המדינה מתחילת 2012, שיעור המס האפקטיבי בישראל עמד ב-2009 (הנתון המעודכן ביותר) על כ-20.5% לעומת שיעור מס חברות רגיל של 26%; כמעט מלוא ההפרש נבע מהטבות המס במסגרת החוק לעידוד השקעות הון.

דרכים עוקפות

לדברי מחברי נייר העמדה, המצב הנוכחי "עלול לגרור אי-שוויון כלכלי, שמתבטא גם בפן החברתי בצורה של מחאות נגד יוקר המחיה, וגם בפן הציות לחוק, מאחר ועסקים רבים עלולים לחפש 'דרכים עוקפות' על מנת לצמצם את נטל המס כפי שהם מבינים שקורה לחברות הגדולות. מחקרים רבים הוכיחו כי דווקא הקלה בנטל המס, פישוט הליכים ושקיפות של המערכת מובילים לציות גדול יותר של האזרח הפשוט, להגדלת הכנסות המדינה, וגם לרווחת האזרח אשר יכול להשקיע יותר משאבים וזמן בפיתוח העסק שלו על חשבון המשאבים והזמן שבוזבזו בטיפול מסורבל מול רשויות המס".

בנייר צוין כי ביוני השנה הונחה הצעת חוק, לקבוע שיעור מס חברות בגובה 20% על הכנסות שנתיות של עד 1.2 מיליון שקל בשנה, ושיעור מס בגובה של 30% על ההכנסות השנתיות שמעבר לסכום זה, במקום שיעור המס האחיד של 25% החל כיום על חברות בישראל (מס חברות דיפרנציאלי). לפי הנייר, משמעות ההצעה הינה הפחתה של 5% בגובה מס החברות המשולם על ידי כ-90% מהחברות בישראל, ובמקביל, העלאה לכ-5,000 חברות מהגדולות במשק, שמהן נגבה 80% ממס החברות בישראל, שישלמו שיעור מס בגובה 10%-30% מעל לשיעור הקיים כיום, ודומה לשיעור שהיה קיים בישראל בעשור האחרון. חרף הקמפיינים הפרסומיים הרבים שהציבור נחשף אליהם בימים אלה בכלי התקשורת השונים, המעודדים את העסקים הקטנים - הצעת חוק כזו איננה מקודמת וסוגיית מס חברות דיפרנציאלי כלל אינה עומדת על הפרק.

הטבות מס לעסקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.